ロボアドバイザーに投資するなら、より運用パフォーマンスが高いサービスを選びたいですよね。

全てのロボアドバイザーを比較検証し、実際に9社に併用投資してみた経験から下記のように言えます。

この記事では、なぜこう言えるのかを公式サイト掲載の運用実績比較、9社に実際に投資しているロボアドバイザーの運用実績も踏まえて解説します。

1. 一目でわかる!ロボアドバイザー比較ランキング表!

自動で運用してくれるロボアドバイザーの特徴が一目でわかる比較表を作成しました。

| ロボアド名 | ROBOPRO | ウェルスナビ | SUSTEN | THEO | 楽ラップ | らくらく投資 | SBIラップ AI投資コース | ON COMPASS | ダイワファンドラップオンライン |

|---|---|---|---|---|---|---|---|---|---|

| 利用者数 ※2023年12月末時点 | 12万人以上 ※SBIラップを含む | 38万人以上 | 4000人以上 | 12万人以上 | 5万人以上 | 調査不可 | 12万人以上 ※SBIラップを含む | 2万人以上 | 17万人以上 |

| 最低投資額 | 10万円 | 1万円 | 1万円 | 1万円 | 1万円 | 500円 | 1万円 | 1000円 | 1万円 |

| 運用手数料 | 預かり資産の1.1%(年率、税込) | 預かり資産の1.1%(現金部分を除く、年率・税込)。3000万円を超える部分は0.55%(現金部分を除く、年率・税込) | 成果報酬 | 年率1.1%以上 | 年率0.715%+信託報酬 | 年率0.4915% | 年率1.0%程度 | 年率0.9775%のみ | 年率1.2%以上 |

| 投資商品の保有コスト | 非公開 | 年率0.08〜0.13% | 年率0.08~0.3%程度 | 非公開 | |||||

| NISA対応 | × | ◯ | ◯ | ◯ | × | ◯ | × | × | × |

| その他の要素 | 手数料キャッシュバック(抽選) AI投資 | 手数料割引 税金最適化機能 | dポイントが貯まる 下落抑制機能 税金最適化機能 | 税金最適化機能 | 楽天クレジットカード決済可 | Vポイントが貯まる 下落抑制機能 | 実店舗で相談可能 | ||

| 詳細記事 | 解説はこちら | 解説はこちら | 解説はこちら | 解説はこちら | 解説はこちら | 解説はこちら | 解説はこちら | 解説はこちら | 解説はこちら |

まずは各公式サイトが公開している運用パフォーマンスから見ていきましょう!

2. 【2025年7月末時点】どれが最強?各10社の公式サイトが公開している運用実績で比較検証

まずは各社が公式サイトで公開している運用パフォーマンスを比較しました。

- 過去6ヶ月の短期では「ROBOPRO」が良好なパフォーマンス

- 過去1年では「ROBOPRO」が良好なパフォーマンス

- 過去3年では「ウェルスナビ」「ROBOPRO」が良好なパフォーマンス

- 5年以上の長期では、「ウェルスナビ」「ROBOPRO」「ON COMPASS」が良好なパフォーマンス

- コロナショック時の下落幅は「ROBOPRO」が低かった

| サービス名 | 過去6ヶ月 | 過去1年 | 過去3年 | 過去5年 | サービス開始来 |

|---|---|---|---|---|---|

| ウェルスナビ | 1.4%~4.8% | 4.9%~12.1% | 25.3%~72.4% | 60.2%~126.0% | 87.7%~198.2% ※2016年3月〜 |

| THEO | 0.80%~4.28% | 5.91%~12.61% | 23.90%~50.93% | 41.58%~85.47% | 53.07%~119.34% ※2016年3月〜 |

| ON COMPASS | -2.08%~2.95% | -1.52%~11.03% | -2.71%~54.73% | -0.47%~122.92% | -3.42%~159.83% ※2016年6月10日〜 |

| 楽ラップ | 1.83%~5.31% | 3.48%~10.43% | 8.34%~42.64% | 16.17%~82.46% | 31.83%~147.72% ※2016年7月4日〜 |

| ROBOPRO | 10.91% | 23.61% | 64.10% | 117.89% | 132.09% ※2020年1月15日〜 |

| SUSTEN | -3.14%~14.32% | -12.66%~31.08% | -34.99%~55.92% | — | -46.06%~79.03% ※2020年10月9日〜 |

| らくらく投資 | 1.4%~2.7% | 3.1%~10.8% | 4.9%~41.4% | — | 0.2%~49.4% ※2021年6月11日〜 |

| SBIラップ AI投資コース | 7.67% | 17.94% | — | — | 53.43% ※2022年4月7日〜 |

| SBIラップ 匠の運用コース | 1.87% | 7.33% | — | — | 20.10% ※2023年7月19日〜 |

各公式サイトに掲載されている、ウェルスナビ運用パターン5通り、ROBOPRO運用パターン1通り、THEO運用パターン231通り、楽ラップ運用パターン9通り、ON CONPASS運用パターン8通り、SUSTEN運用パターン36通り、らくらく投資運用パターン5通りから最高値、最低値を引用して集計及び独自に作成。

参考データ

- ウェルスナビ:https://www.wealthnavi.com/performance/data

- ROBOPRO:https://note.com/folio_sec/

- THEO:https://theo.blue/performance/

- SUSTEN:https://susten.jp/fund

- 楽ラップ:https://wrap.rakuten-sec.co.jp/operation/commentary/

- ON COMPASS:https://www.monex-am.co.jp/fund/oncompass/

- らくらく投資:https://www.rakuten-sec.co.jp/raku2-inv/

- SBIラップ:https://go.sbisec.co.jp/prd/swrap/swrap_report.html

| コロナショック時の下落率 | |

|---|---|

| ロボアドバイザー名 | 2020年2月末〜3月末の下落率 |

| ROBOPRO | -5.61% |

| ウェルスナビ | -18.82% |

| THEO | -8.29% |

| 楽ラップ | -15%程度 |

| ON COMPASS | -15%程度 |

SUSTEN、らくらく投資、SBIラップはコロナショック以後の提供のため除外。

長期の運用パフォーマンスから、ウェルスナビ、ROBOPROは、初めてロボアドバイザー投資を行う方にとって信頼感も持って利用できると言えます。

加えて、

- 相場の下落に対する抑止力を期待するなら「ROBOPRO」

がおすすめです。

マネとも中の人

マネとも中の人近年、SUSTENがリスクが高い株式運用特化の運用タイプ(米国株式アグレッシブ・ポートフォリオ)を運用開始しました。このため、直近の最高パフォーマンスはSUSTENが高くなる傾向が出てきています。

ですが、長期パフォーマンスの信頼感ではまだウェルスナビ・ROBOPROと言えます。

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

<補足>なぜ、ロボアドバイザー毎に運用実績が違うのか?

なぜロボアドバイザー毎に運用パフォーマンスが違うのか気になると思います。

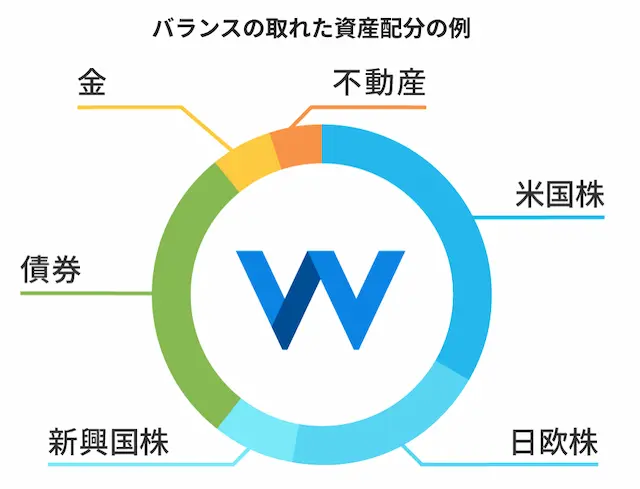

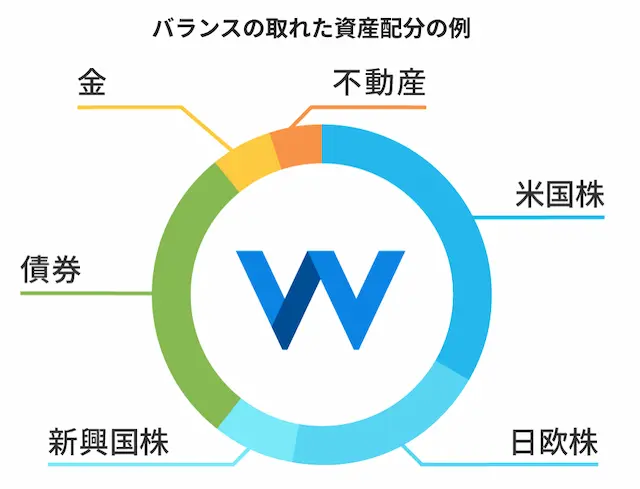

理由は選定している銘柄及びその銘柄を運用している資産配分(ポートフォリオ)が違うからです。

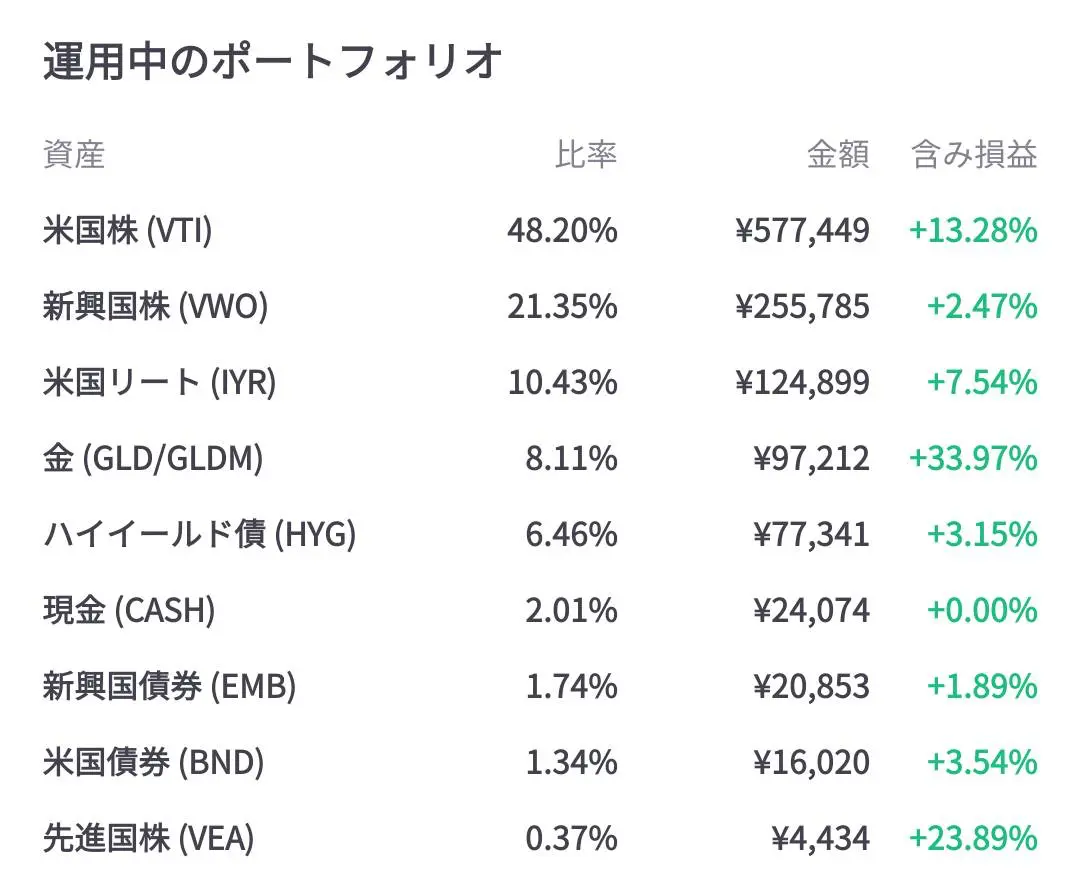

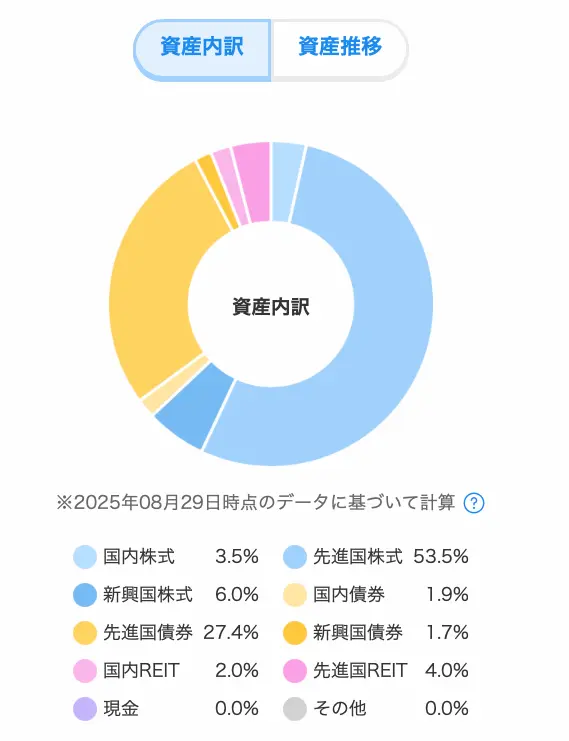

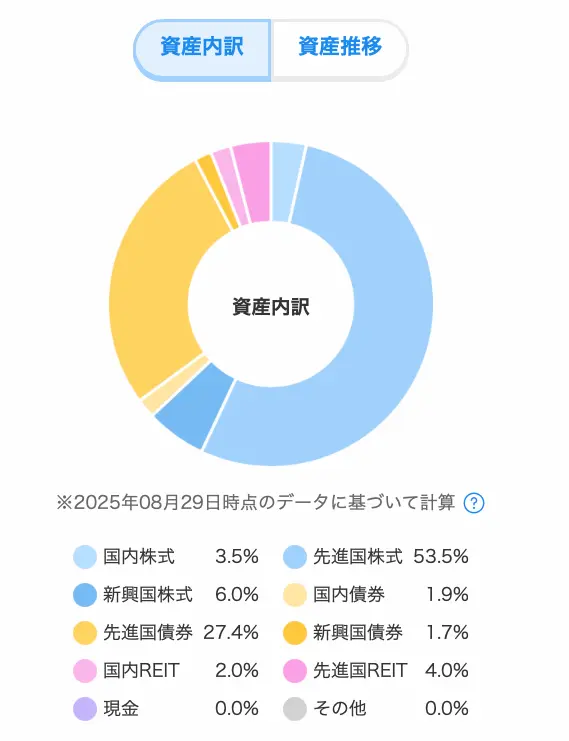

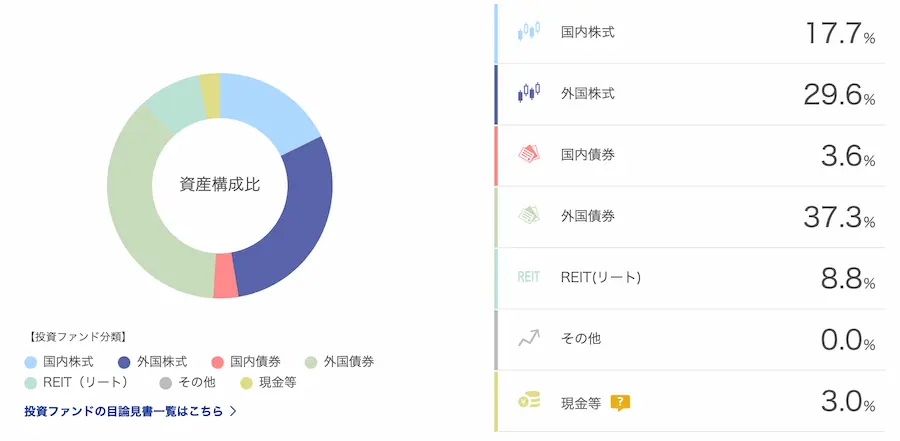

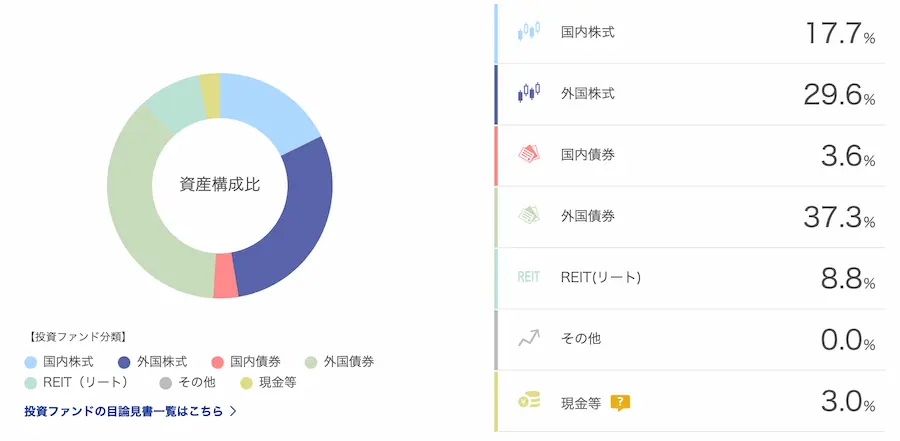

例えば、ウェルスナビでは海外ETF(海外の証券取引所で上場している投資信託)という金融商品を8銘柄活用し、下記のように資産を分け投資を行う運用戦略をとっています。

ロボアドバイザー毎に取り扱う銘柄や資産配分が異なるため、運用パフォーマンスもバラバラになっています。

3. 【2025年9月更新】筆者が投資しているロボアドバイザー9社の実績を公8

ここからは実際に私が投資をしているロボアドバイザーの運用パフォーマンスを公開していきます。

- 過去6ヶ月の短期では「ROBOPRO」が良好なパフォーマンス

- 過去1年では「ROBOPRO」が良好なパフォーマンス

- 過去3年では「ROBOPRO」が良好なパフォーマンス

- 5年以上の長期では、「ウェルスナビ」「ROBOPRO」が良好なパフォーマンス

- コロナショック時の下落幅は「ROBOPRO」が低かった

| コロナショック時の下落率 | |

|---|---|

| ロボアドバイザー名 | 2020年2月末〜3月末の下落率 |

| ROBOPRO | -4.92% |

| ウェルスナビ | -12.33% |

| THEO | -13.22% |

らくらく投資、楽ラップ、SUSTEN、SBIラップ AI投資コース、SBIラップ 匠の運用コースにも投資していますが、それぞれ2020年3月以降に運用開始のため、該当なし

下記は実際に投資した運用パフォーマンスの推移です。

中の人の現在のウェルスナビの実績を表示する

【体験談】ウェルスナビ運用7年目のリアルな実績(2025年11月1日時点)

私自身のウェルスナビでの運用経験を共有します。

2017年11月に初期投資10万円でスタートし、その後は毎月1万円(最初のうちは毎月2万円)をコツコツと積み立ててきました。(現在は積立投資停止中)

<私の現在の運用実績>

7年以上の運用期間を経て、現在の状況は以下の通りです。

- 投資元本: 約66万円

- 積立金額:毎月1万円積立(現在は停止)

- 現在の評価額:約128万円

- 現在のリターン: +61万円以上 (+93.71%)

年率に換算すると、平均約8%のリターンで推移している計算になります。

現在の資産配分(投資銘柄一覧)を表示する

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 | 2018年度 | 2017年度 | |

|---|---|---|---|---|---|---|---|---|---|

| 1月末 | 83.29% | 56.74% | 34.57% | 34.56% | 18.04% | 8.50% | -2.96% | 3.13% | |

| 2月末 | 76.55% | 65.12% | 35.70% | 32.21% | 21.70% | 0.17% | 1.07% | -0.06% | |

| 3月末 | 73.43% | 71.41% | 34.76% | 38.81% | 28.40% | -12.16% | 1.10% | -3.96% | |

| 4月末 | 66.03% | 74.02% | 39.41% | 41.54% | 31.24% | -4.62% | 4.21% | 0.01% | |

| 5月末 | 67.08% | 77.96% | 40.13% | 35.74% | 34.19% | -0.64% | -3.14% | 0.01% | |

| 6月末 | 65.74% | 82.18% | 49.18% | 33.65% | 34.85% | 2.21% | 1.55% | -0.01% | |

| 7月末 | 74.13% | 76.03% | 52.98% | 36.46% | 33.62% | 5.18% | 1.76% | 2.78% | |

| 8月末 | 75.27% | 72.76% | 51.32% | 35.83% | 35.83% | 9.93% | -1.11% | 2.78% | |

| 9月末 | 83.44% | 72.40% | 47.80% | 28.48% | 31.77% | 6.08% | 1.18% | 3.21% | |

| 10月末 | 93.72% | 81.50% | 45.45% | 37.11% | 39.69% | 3.30% | 5.11% | -4.60% | |

| 11月末 | 運用中 | 79.85% | 52.66% | 39.68% | 36.31% | 13.10% | 6.71% | -1.62% | 1.29% |

| 12月末 | 80.50% | 52.61% | 26.93% | 40.44% | 16.89% | 8.26% | -9.60% | 2.91% | |

| 年率リターン | 27.89% | 25.68% | -13.51% | 23.55% | 8.63% | 17.86% | -12.51% |

私の実績推移のポイント

もちろん、常に順調だったわけではありません。

- 運用開始から最初の3年間では、月末時点で評価額がマイナス(含み損)になった月が12回

- 用3年目以降は一度も元本割れ(投資額を下回ること)は発生していない

運用初期には一時的な価格の下落も経験しましたが、長期で「続けること」で、結果的に大きな失敗や大損をすることなく、良好なパフォーマンスを得られています。

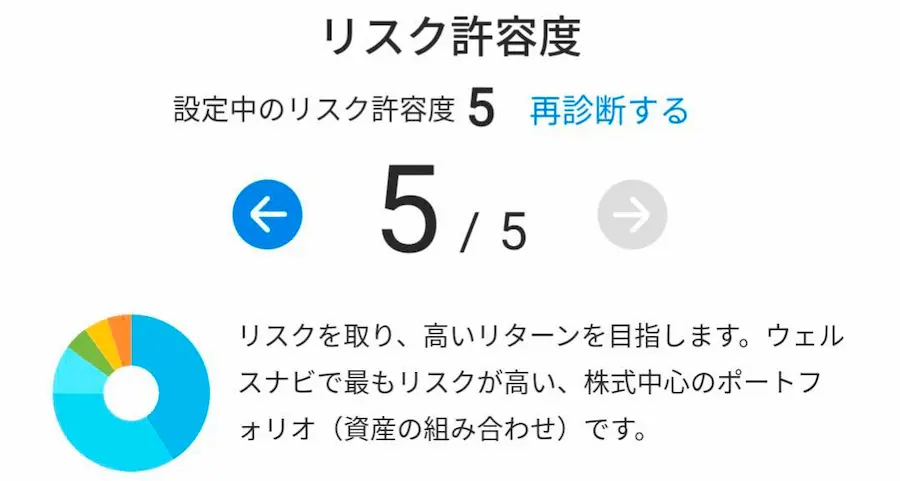

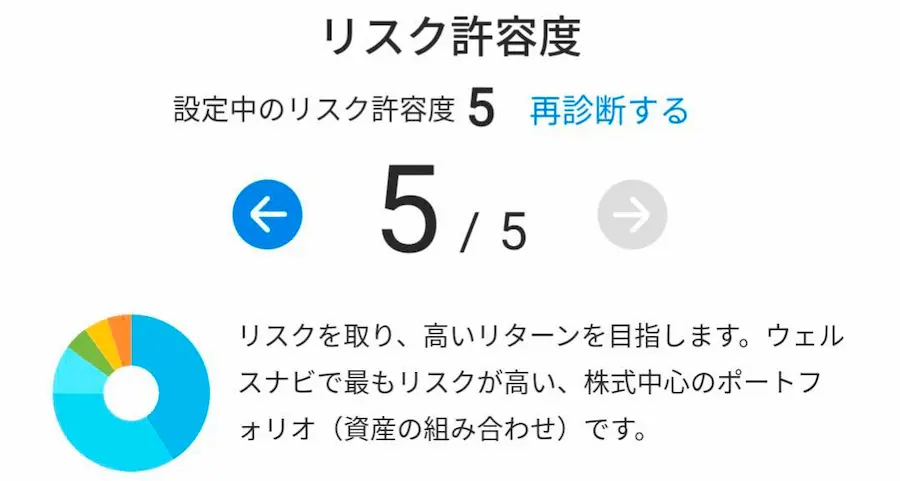

運用コースについて

私はウェルスナビの無料診断の結果、「リスク許容度5」という最も積極的な運用コースを選択しています。

これは、ある程度のリスクを取りながら高いリターンを目指す方針です。

中の人の現在のロボプロの実績を表示する

ROBOPROに5年投資してみた運用実績(2025年11月1日更新)

私はROBOPROを2020年1月16日から最低投資金額10万円で投資を開始。

<私の現在の運用実績>

5年以上の運用期間を経て、現在の状況は以下の通り。

- 投資元本: 73万円

- 積立金額:毎月1万円積立(現在は停止中)

- 評価額: 約123万円

- リターン: +50万円以上 (+68.7%)

現在の資産配分(投資銘柄一覧)を表示する

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | |

|---|---|---|---|---|---|---|

| 1月末 | 47.6% | 26.8% | 18.05% | 15.60% | 9.04% | -1.18% |

| 2月末 | 43.4% | 29.9% | 17.80% | 16.23% | 9.79% | -2.87% |

| 3月末 | 44.0% | 33.7% | 18.4% | 22.67% | 13.28% | -7.79% |

| 4月末 | 41.3% | 36.5% | 20.6% | 21.69% | 17.34% | -3.33% |

| 5月末 | 44.8% | 37.4% | 21.2% | 18.17% | 20.15% | -0.06% |

| 6月末 | 48.8% | 40.9% | 25.4% | 17.41% | 17.65% | 0.66% |

| 7月末 | 55.0% | 40.3% | 25.8% | 22.54% | 16.92% | 3.90% |

| 8月末 | 55.7% | 36.0% | 26.7% | 20.4% | 17.00% | 2.99% |

| 9月末 | 60.6% | 36.5% | 23.9% | 16.9% | 14.13% | 1.43% |

| 10月末 | 68.5% | 47.1% | 24.4% | 24.1% | 19.52% | 1.24% |

| 11月末 | 運用中 | 44.5% | 28.3% | 20.5% | 16.64% | 2.38% |

| 12月末 | 44.6% | 24.4% | 13.3% | 16.75% | 5.15% | |

| 年率リターン | 20.2% | 11.1% | -3.45% | 11.6% | 5.15% |

- 最初の5ヶ月間だけマイナス

- 5ヶ月目以降は一切元本割れすることなく安定した運用

私のポートフォリオでは、コロナショックや2024年8月の日本株急落の局面で、ROBOPROは他商品に比べて下落幅が相対的に小さい傾向がありました

加えて、中長期で見た運用パフォーマンスも良好です。

このため、ROBOPROは心理的な負担を抑えつつ、利益を安定的に積み上げやすい点が魅力だと感じています。

中の人の現在のTHEOの実績を表示する

【運用を停止しました】THEOに5年投資してみた運用実績(2023年10月最終更新)

私は2017年の11月、10万円からTHEOを始めました。

最終運用実績は、2023年10月27日時点で+16.99%でした。

<過去の運用実績一覧表>

| 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 | 2018年度 | 2017年度 | |

|---|---|---|---|---|---|---|---|

| 1月末 | 17.45% | 19.16% | 10.90% | 6.41% | -3.52% | 1.01% | |

| 2月末 | 17.35% | 18.69% ※運用停止 | 13.63% | -0.86% | 0.11% | -2.21% | |

| 3月末 | 17.05% | - | 17.38% | -14.08% | 0.49% | -4.20% | |

| 4月末 | 17.02% | - | 19.13% | -8.49% | 3.05% | -1.24% | |

| 5月末 | 17.26% | - | 20.21% | -6.04% | -1.74% | -1.21% | |

| 6月末 | 17.95% | - | 19.16% ※積立停止 | -3.90% | 0.57% | -0.83% | |

| 7月末 | 18.06% | - | 18.81% | -1.93% | 1.69% | 1.01% | |

| 8月末 | 17.84% | 18.44% ※運用再開 | 19.50% | 2.72% | -1.69% | 0.96% | |

| 9月末 | 17.55% | 18.04% | 19.11% | 0.22% | 1.66% | 3.05% | |

| 10月末 | 運用停止 | 18.02% | 21.12% | -1.61% | 5.14% | -3.75% | |

| 11月末 | 17.87% | 21.06% | 7.03% | 7.29% | -1.52% | 0.85% | |

| 12月末 | 17.21% | 22.17% | 7.96% | 8.26% | -7.89% | 2.21% |

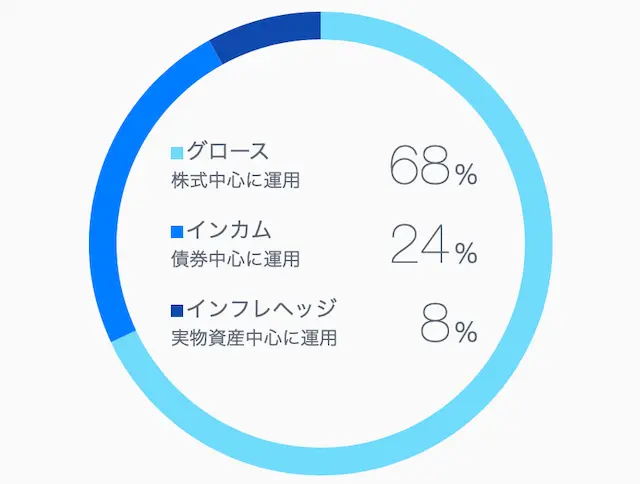

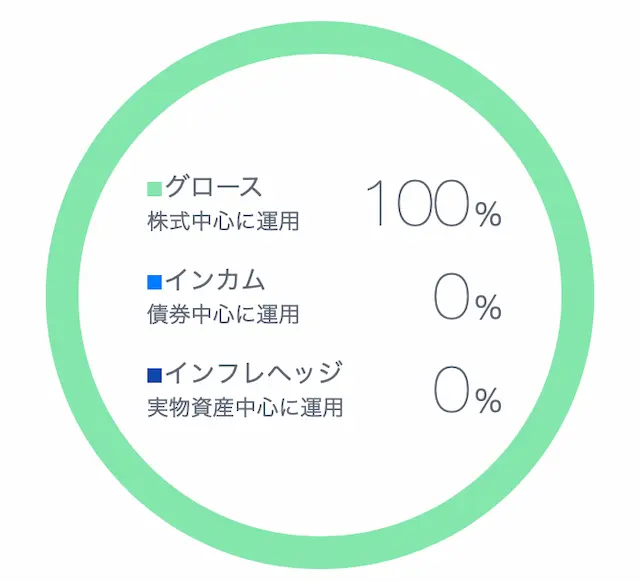

THEOの診断結果、グロース68%・インカム24%・インフレヘッジ8%の運用コースが提案されました。

10万円を入金し、毎月2万円を積立投資していましたが、途中からは月1万円の積立投資に変えました。

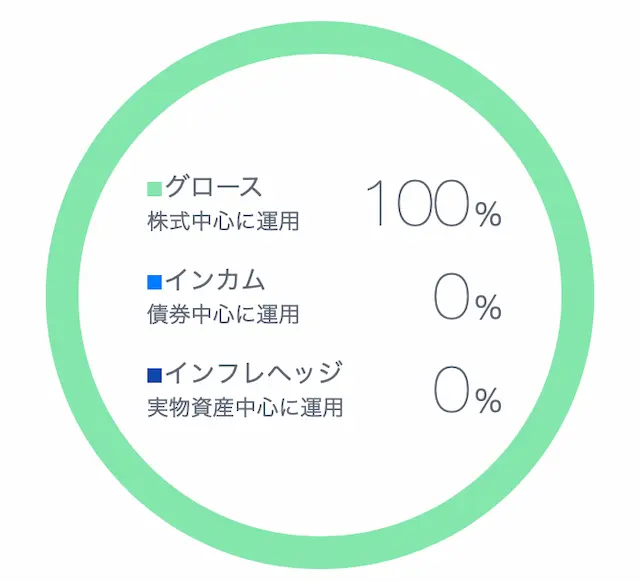

2022年2月から運用を一時的停止していましたが、2022年8月からTHEOグリーンモード(グロース100%に設定)にて運用を再開しました。

しかし、2023年10月末に運用を完全停止しました。

中の人の現在のらくらく投資の実績を表示する

らくらく投資に3年投資してみた運用実績(2025年9月5日更新)

私は2021年6月に500円から投資をし、毎月500円を積立投資しています。

<私の現在の運用実績>

3年以上の運用期間を経て、現在の状況は以下の通りです。

- 投資元本: 2.45万円

- 積立金額:毎月500円積立

- 現在の評価額:約3.0万円

- 現在のリターン: +5000円以上 (+24.27%)

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | |

|---|---|---|---|---|---|

| 1月末 | 21.54% | 11.94% | -2.43% | -0.14% | |

| 2月末 | 19.28% | 14.16% | 1.92% | -1.55% | |

| 3月末 | 15.48% | 16.86% | -1.66% | 3.84% | |

| 4月末 | 14.81% | 15.73% | -0.25% | -0.60% | |

| 5月末 | 17.07% | 17.73% | 1.99% | -1.30% | |

| 6月末 | 20.02% | 20.75% | 6.25% | -4.40% | 0.23% |

| 7月末 | 23.60% | 24.86% | 7.42% | -0.06% | 0.60% |

| 8月末 | 24.35% | 17.18% | 7.20% | -1.15% | 2.10% |

| 9月末 | 運用中 | 19.01% | 3.88% | -6.60% | -0.20% |

| 10月末 | 21.10% | 0.99% | -1.31% | 4.10% | |

| 11月末 | 21.47% | 7.02% | -1.67% | 3.56% | |

| 12月末 | 21.74% | 9.38% | -5.54% | 5.83% | |

| 年率リターン | 12.36% | 14.92% | -11.37% | 5.83% |

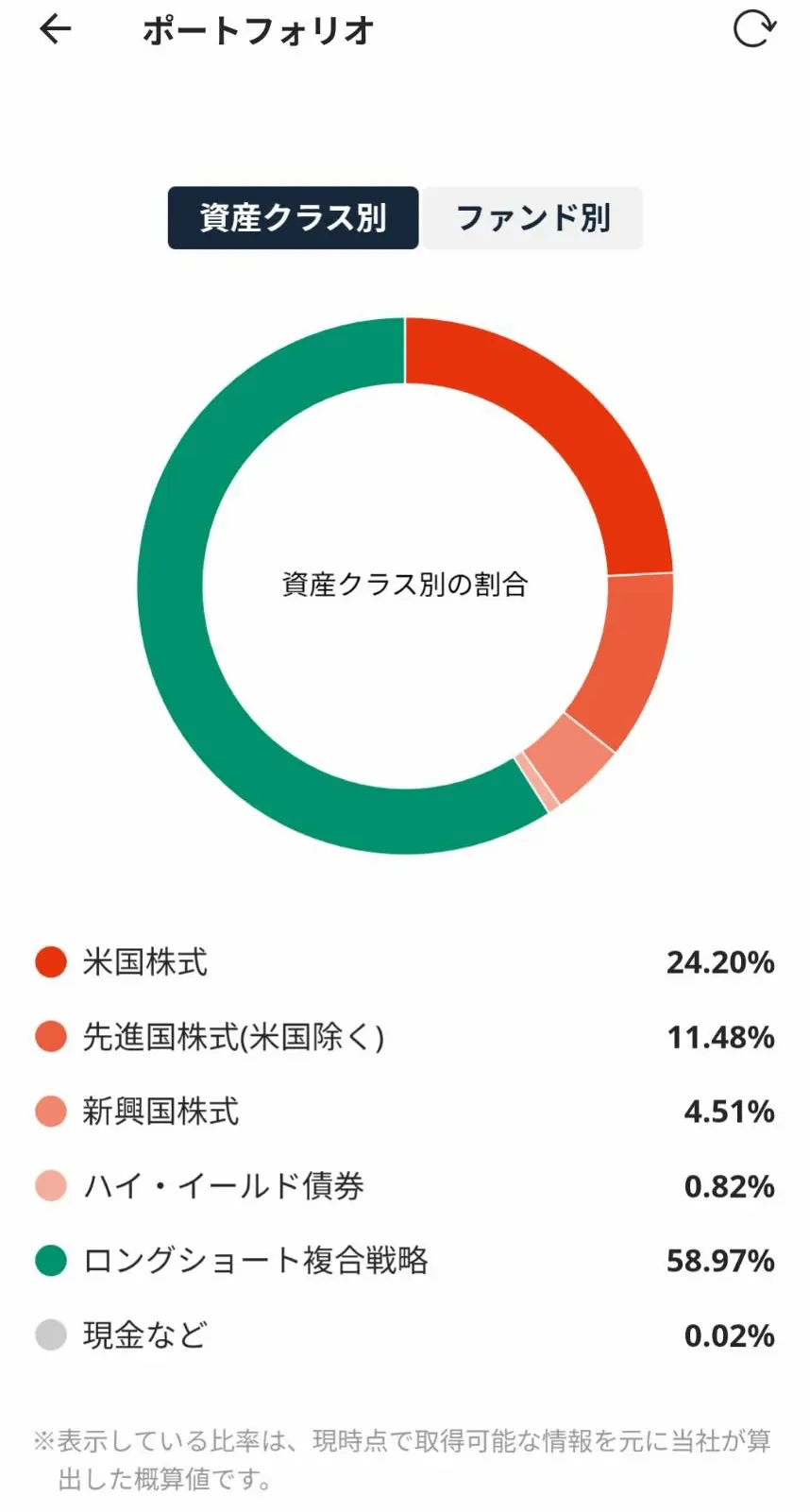

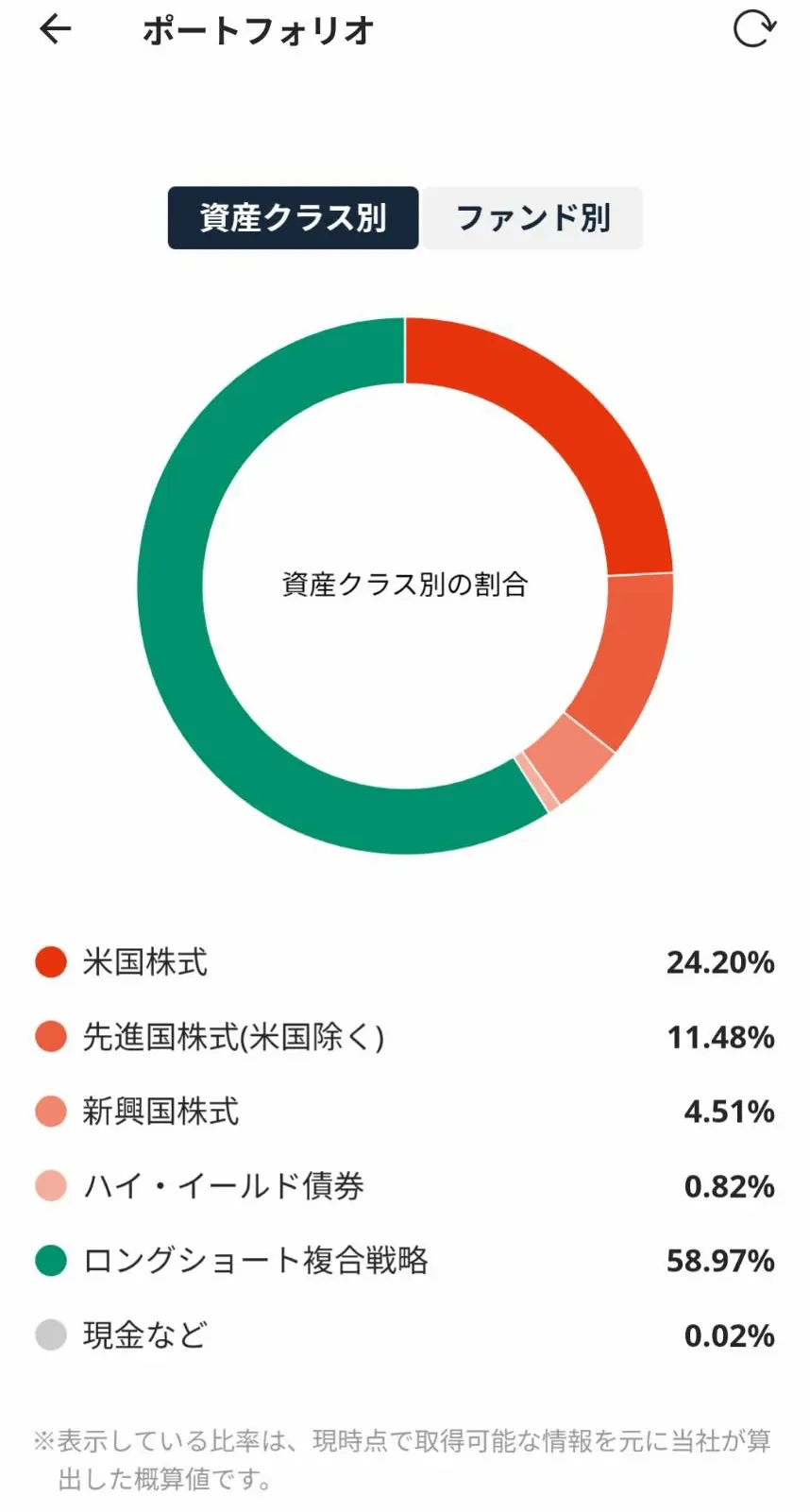

現在の資産配分(投資銘柄一覧)を表示する

- 運用開始から2年以内はマイナスになることが多々あった

- 運用開始から3年目以降は元本割れをしていない

2023年までは晴れ晴れしない運用リターンでしたが、2024年度以降は比較的好調だと感じます。

らくらく投資の診断結果、「しっかりコース」が提案されました。

しっかりコースは大部分を株式で運用し、長期的な運用で世界の株式市況に沿った運用成果を期待する方針です。当運用コースに投資しています。

中の人の現在の楽ラップの実績を表示する

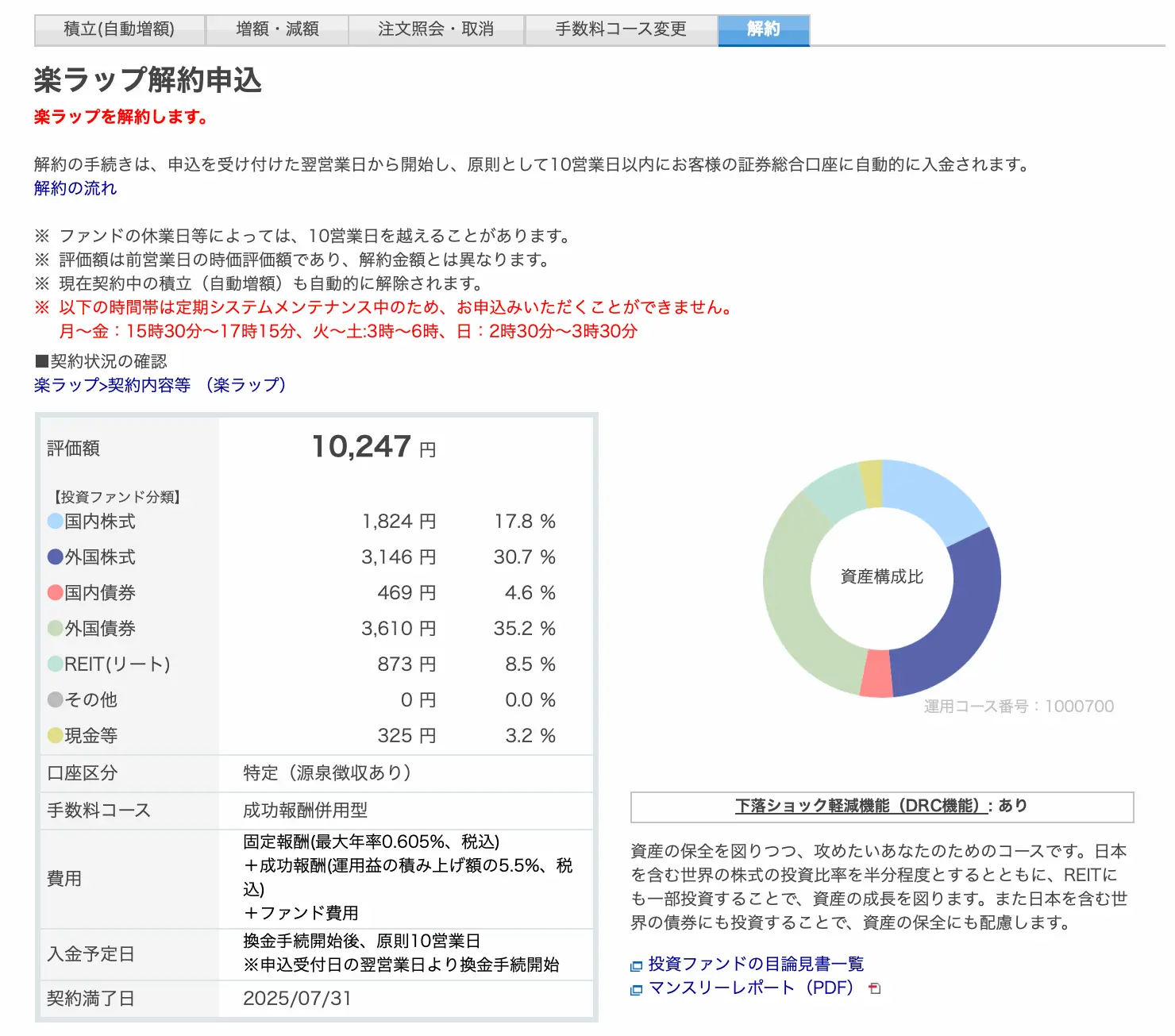

【解約しました】楽ラップに3年投資してみた運用実績

私は2021年9月に楽ラップに1万円を投資を始めました。積立投資はしていません。

長年運用してきましたが、投資元本1万円に対する運用パフォーマンスは+2.47%でした。

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | |

|---|---|---|---|---|---|

| 1月末 | 3.72% | -2.25% | -6.50% | -2.27% | |

| 2月末 | 1.98% | データ不足 | -7.85% | データ不足 | |

| 3月末 | -0.93% | 1.11% | -6.47% | -2.22% | |

| 4月末 | 0.80% | -0.35% | -6.02% | -3.67% | |

| 5月末 | 2.47% | 0.57% | -4.46% | データ不足 | |

| 6月末 | 運用停止 | 2.83% | -12.7% | データ不足 | |

| 7月末 | -0.45% | -4.67% | データ不足 | ||

| 8月末 | 2.24% | -4.56% | -4.99% | ||

| 9月末 | 3.12% | -6.63% | データ不足 | -0.99% | |

| 10月末 | 3.58% | -7.40% | データ不足 | 0.85% | |

| 11月末 | 3.49% | -4.48% | -6.77% | データ不足 | |

| 12月末 | 3.68% | -3.23% | -8.59% | 1.59% | |

| 年率 | -1.24% | +6.91% | +5.36% | -10.18% | +1.59% |

※情報を収集できていなかった時期は「データ不足」と記載しています。

- 運用開始から3年程度マイナスが続いていた

→不調の大きな要因は円安 - 2024年4月になってプラスの成績に戻った

解約しました。満足いくパフォーマンスでなかった点が理由です。

楽ラップは為替ヘッジを行っているので、円安時にパフォーマンスが悪くなりやすいという特徴も要因だったと思います。

また、投資商品を少なくして、手持ちの金融商品をシンプルにしたいと思った理由もあります。

解約はしましたが、公式サイトの運用パフォーマンスについては今後も追って更新していきます。

為替ヘッジとは

為替の影響を加味して、資産の円とドルなどの外貨の運用比率を調整する運用手法。円高になっても資産の減りが少なくなる傾向があるが、円安の場合相対的に目減りしてしまう傾向にある。

楽ラップの投資対象銘柄を表示する

- ステート・ストリート日本株式インデックス・オープン

- たわらノーロード 国内株式<ラップ専用>

- ステート・ストリート先進国株式インデックス・オープ

- たわらノーロード 先進国株式(為替ヘッジなし) <ラップ専用>

- ステート・ストリート先進国株式インデックス・オープン(為替ヘッジあり)

- たわらノーロード 先進国株式(為替ヘッジあり) <ラップ専用>

- ステート・ストリート新興国株式インデックス・オープン

- たわらノーロード 新興国株式<ラップ向け>

- たわらノーロード 新興国株式<ラップ専用>

- ステート・ストリート日本債券インデックス・オープン

- たわらノーロード 国内債券<ラップ専用>

- ステート・ストリート先進国債券インデックス・オープン

- たわらノーロード 外国債券(為替ヘッジなし) <ラップ専用>

- ステート・ストリート米国社債インデックス・オープン2

- ステート・ストリート先進国債券インデックス・オープン (為替ヘッジあり)

- ステート・ストリート米国社債インデックス・オープン (為替ヘッジあり)

- 楽天・米国社債1-5年インデックス(為替ヘッジ) ファンド(ラップ向け)

- 楽天・米国社債5-10年インデックス(為替ヘッジ) ファンド(ラップ向け)

- 楽天・USハイイールド社債インデックス(為替ヘッジ あり)ファンド(ラップ向け)

- たわらノーロード 外国債券(為替ヘッジあり) <ラップ専用>

- ステート・ストリート新興国債券インデックス・オープン

- たわらノーロード <ラップ専用> たわらノーロード たわらノーロード たわらノーロード

- たわらノーロード 新興国現地通貨建債券

- たわらノーロード 国内リート<ラップ専用>

- たわらノーロード 先進国リート(為替ヘッジなし)<ラップ専用>

※2024年10月21日時点

楽ラップの診断結果、「やや積極型-DRCあり(運用コース番号:1000700)」が提案されました。

DRC(下落ショック抑制機能)により資産の保全を図りつつ、攻めたい方向けの運用コースです。こちらに投資しています。

中の人の現在のSUSTENの実績を表示する

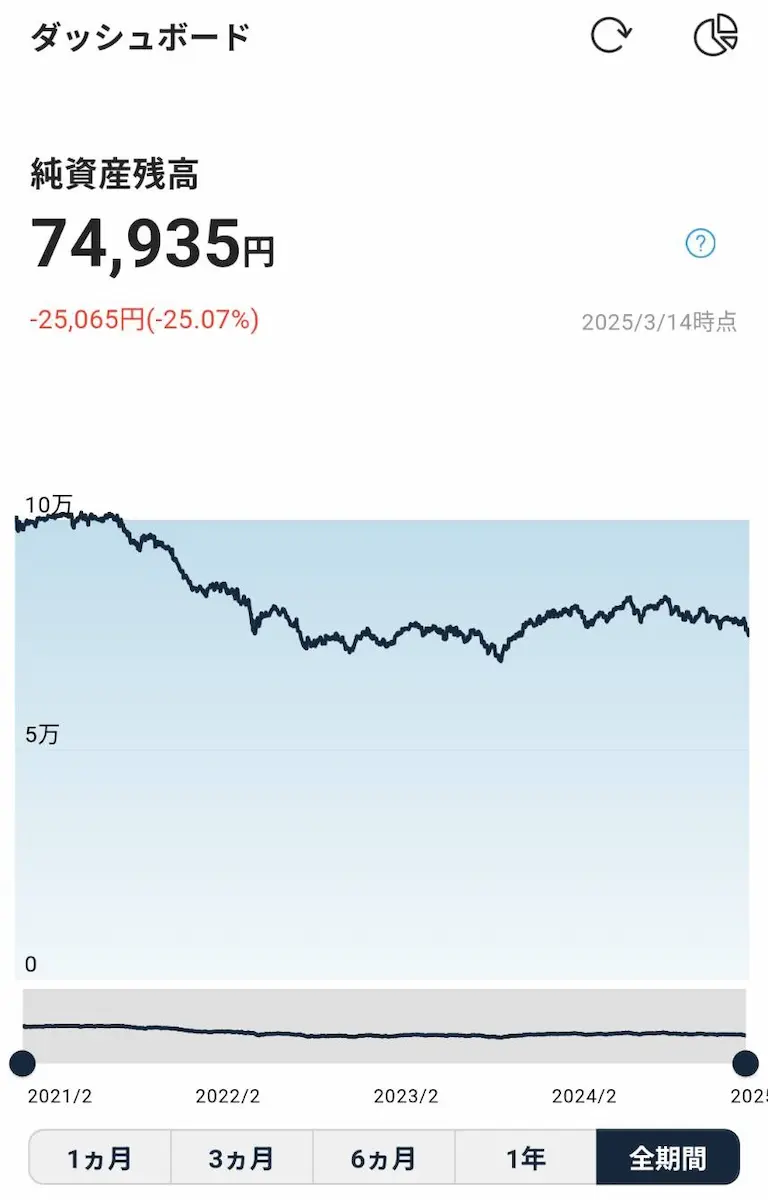

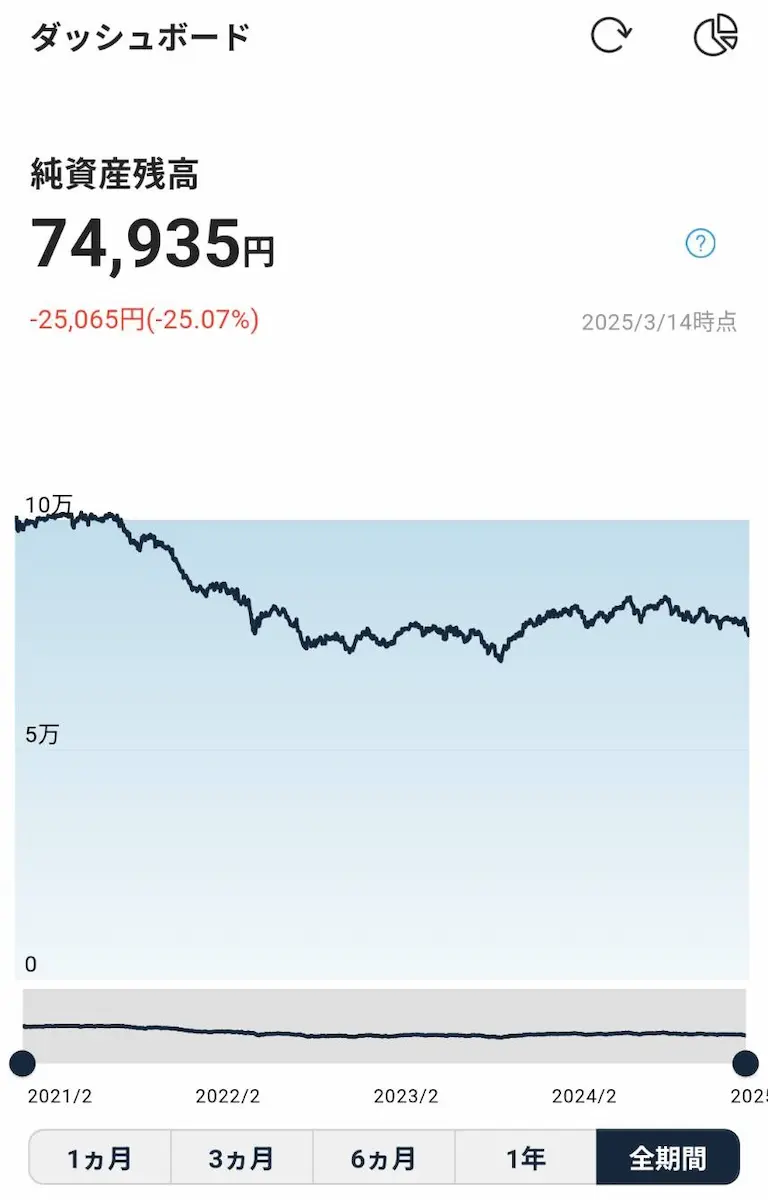

【運用を停止しました】SUSTENに4年投資してみた運用実績(2025年3月最終更新)

私は2021年2月に10万円をSUSTENに投資しました。

約4年間運用しましたが、最終的な運用パフォーマンスは-25.07%(約2.5万円の損失)で運用を停止しました。

運用停止時の資産配分(投資銘柄一覧)を表示する

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | |

|---|---|---|---|---|---|

| 1月末 | -21.69% | -20.72% | -24.95% | -12.31% | |

| 2月末 | -21.94% | -20.65% | -25.59% | -14.86% | -2.32% |

| 3月末 | -25.07% (運用終了) | -18.72% | -25.59% | -15.17% | -0.53% |

| 4月末 | -21.82% | -23.59% | -15.33% | 0.99% | |

| 5月末 | -22.09% | -24.31% | -17.19% | 1.38% | |

| 6月末 | -18.88% | -24.59% | -22.61% | 0.47% | |

| 7月末 | -19.60% | -23.75% | -18.73% | 0.74% | |

| 8月末 | -18.88% | -24.04% | -21.99% | 1.40% | |

| 9月末 | -17.35% | -27.31% | -27.67% ※ポートフォリオ変更 | -2.32% | |

| 10月末 | -20.37% | -30.45% | -25.51% | -5.74% | |

| 11月末 | -20.87% | -24.88% | -25.93% | -3.58% | |

| 12月末 | -21.12% | -21.87% | -28.07% | -6.22% |

- 運用開始から6ヶ月目までは実績がプラスであった

- 6ヶ月目以降は債券市場の下落もありマイナスに

- 2022年9月に行ったポートフォリオ変更からは回復傾向

SUSTENの強みでもあったGreenファンド100%の資産配分で運用を開始しましたが、パフォーマンスがなかなか改善しなかった(理由は後述)ため、株式資産の値上がりによる早期回復を期待し、2022年9月から「グローバル資産分散ポートフォリオ(Red)」の比率を高めたヘッジファンドタイプで運用していました。

SUSTENで運用する際は、株式資産が含まれたポートフォリオの方が好成績を期待できるかもしれません。

中の人の現在のSBIラップAI投資コースの実績を表示する

SBIラップAI投資コースに2年投資してみた運用実績(2025年9月5日更新)

私は2022年9月にSBIラップ(AI投資コース)に1万円を投資をしてみました。

積立投資はしていません。

<私の現在の運用実績>

2年以上の運用期間を経て、現在の状況は以下の通りです。

- 投資元本: 1万円

- 積立金額:なし

- 現在の評価額: 約1.4万円

- 現在のリターン: +4000円以上 (+44.58%)

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | |

|---|---|---|---|---|

| 1月末 | 34.26% | 11.95% | -0.53% | |

| 2月末 | 33.76% | 16.11% | 0.23% | |

| 3月末 | 33.56% | 19.67% | -0.97% | |

| 4月末 | 28.61% | 21.50% | -0.33% | |

| 5月末 | 36.03% | 24.50% | 2.82% | |

| 6月末 | 37.51% | 27.63% | 8.04% | |

| 7月末 | 44.02% | 25.28% | 8.45% | |

| 8月末 | 44.59% | 23.77% | 10.20% | |

| 9月末 | 運用中 | 27.56% | 8.69% | -2.45% |

| 10月末 | 34.39% | 9.37% | 1.31% | |

| 11月末 | 33.30% | 11.47% | 1.78% | |

| 12月末 | 34.97% | 10.45% | 13.3% | |

| 年率リターン | 24.52% | -2.85% | 13.3% |

- 運用開始から7ヶ月目まではマイナスがあった

- 運用開始から7ヶ月目以降は元本割れをしていない

「AI投資は怖い」—はじめはそう感じていました。

ところが、実際に長年運用してみると、相場に一喜一憂せず着実に利益を積み上げてくれる「安定さ」に驚かされました。

中の人の現在のSBIラップ匠の運用コースの実績を表示する

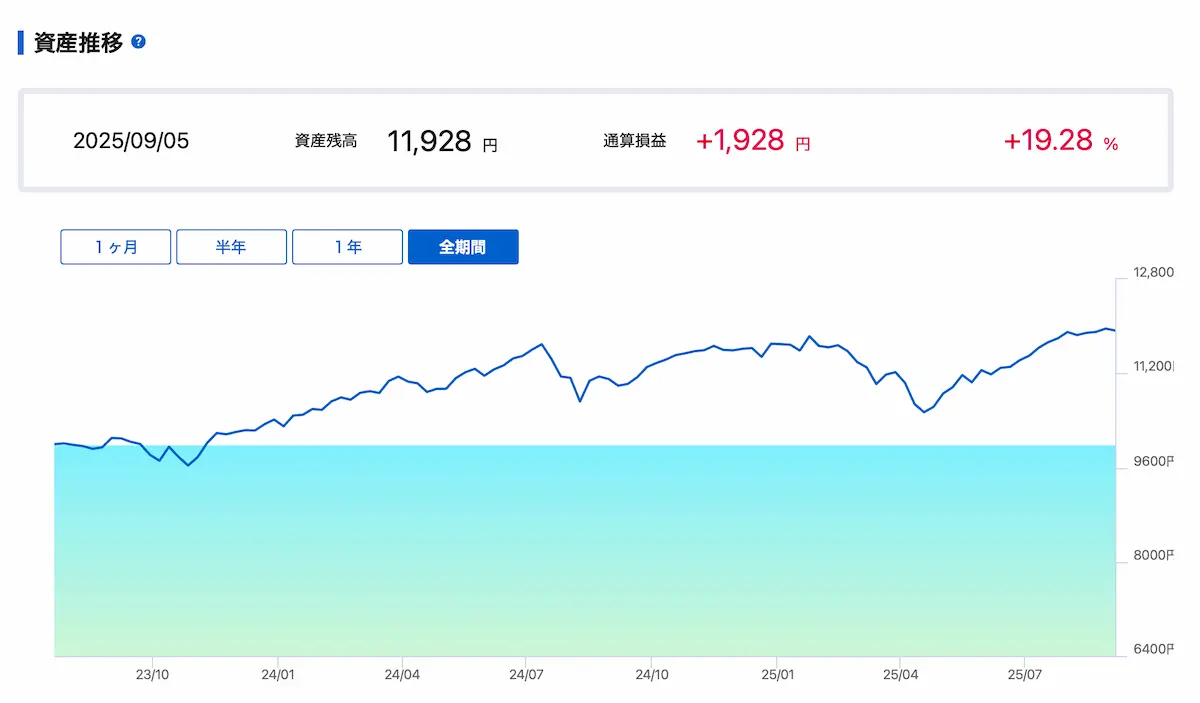

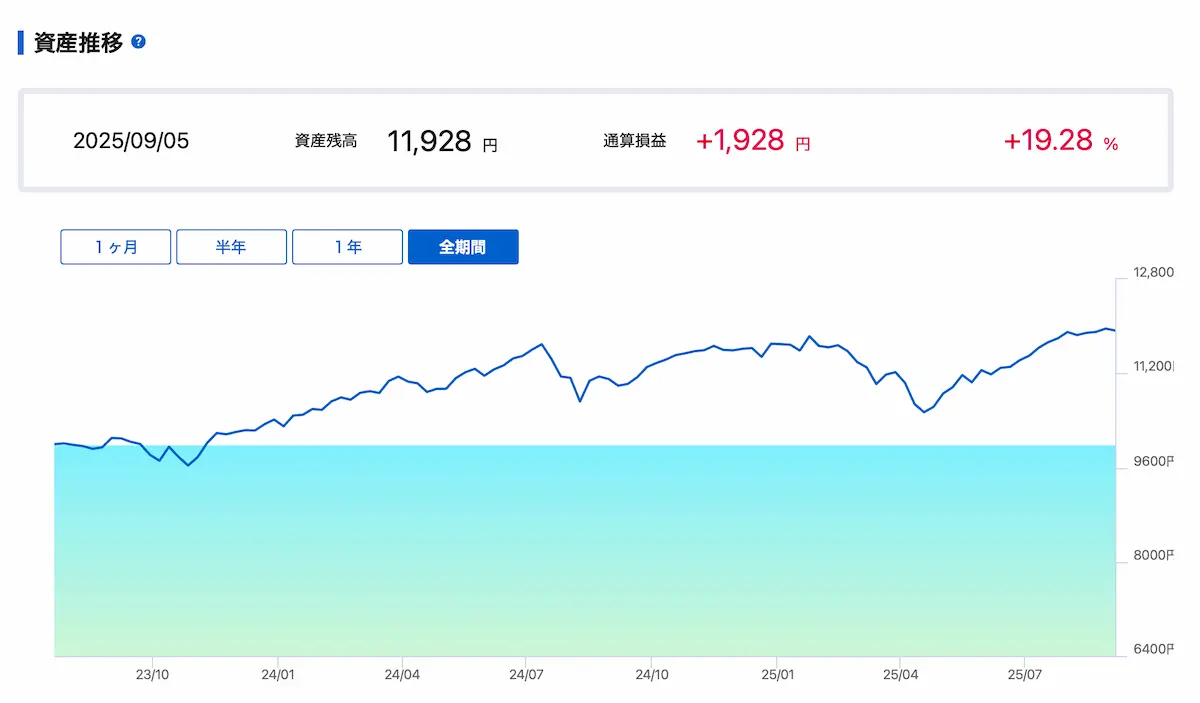

SBIラップ匠の運用コースに1年投資してみた運用実績(2025年9月5日更新)

私は2023年7月にSBIラップ(匠の運用コース)に1万円を投資をしてみました。

積立投資はしていません。

<私の現在の運用実績>

- 投資元本: 1万円

- 積立金額:なし

- 現在の評価額:約1.1万円

- 現在のリターン: +1000円以上 (+19.28%)

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | |

|---|---|---|---|

| 1月末 | 16.67% | 5.82% | |

| 2月末 | 13.94% | 8.71% | |

| 3月末 | 8.60% | 11.47% | |

| 4月末 | 12.56% | 9.38% | |

| 5月末 | 14.24% | 11.61% | |

| 6月末 | 19.04% | 16.06% | |

| 7月末 | 19.04% | 11.49% | 0.12% |

| 8月末 | 19.62% | 11.06% | 1.04% |

| 9月末 | 運用中 | 13.08% | -1.80% |

| 10月末 | 15.42% | -3.64% | |

| 11月末 | 15.92% | 2.06% | |

| 12月末 | 17.05% | 4.17% | |

| 年率リターン | 12.88% | 4.17% |

- 運用開始から5ヶ月目まではマイナスがあった

- 運用開始から6ヶ月目以降は元本割れをしていない

SBIラップは、他にAI投資コースでも運用していますが、個人的にはAI投資コースの方が運用パフォーマンスが安定している印象があります。

検証投資の実績からも

と言えます。

運用パフォーマンスという側面だけなら、ウェルスウイングもおすすめですが、日本株式だけにしか投資しないためリスク水準が高くなっています。

そのため、初めてのロボアドバイザーやバランス運用による安定性を期待するならウェルスナビやROBOPROがおすすめです。

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

4. 実績比較でわかったロボアドバイザーで利益を出すためのポイント!併用の利点も解説

ここまで公式サイトで公開されている運用パフォーマンスや当サイトが実際に投資してみたロボアドバイザーの運用パフォーマンスを比較してきました。

総合的に判断すると、ウェルスナビやROBOPROが優秀な運用パフォーマンスと言えますが、過去の運用パフォーマンスより重要なポイントは、どの様にしたら今後も利益を期待できるかどうかです。

というのも、過去の運用パフォーマンスは将来の運用成果を必ずしも保証するものではないからです。

これらを踏まえて、ロボアドバイザー投資にて今後も着実な資産運用を期待できるポイントについて解説します。

- 長期で運用するほど運用運用パフォーマンスが安定する傾向にある

- 初心者は一括投資よりも積立投資推奨

- 併用して運用することでより安定的な資産運用を期待できる

① 長期で運用するほど運用パフォーマンスが安定する傾向にある

公式サイトや私のロボアドバイザーの運用パフォーマンスから、運用期間を長くした方が運用パフォーマンスが安定する傾向にあることがわかりました。

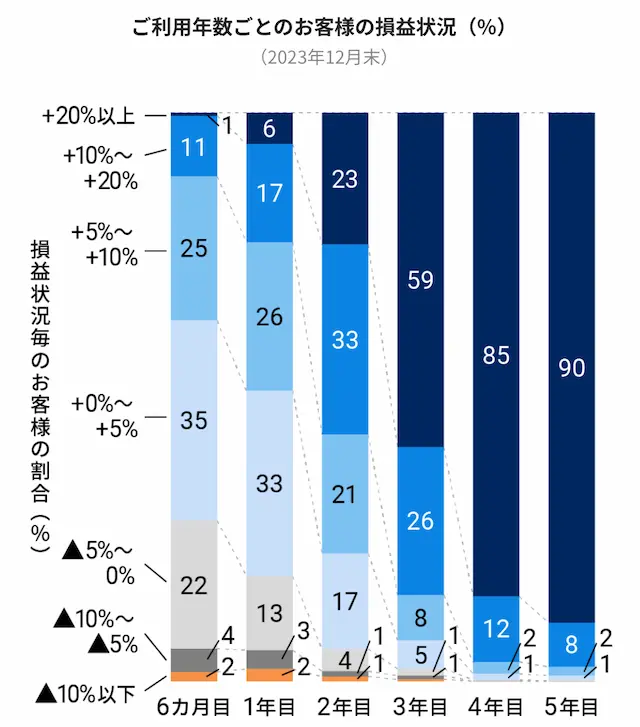

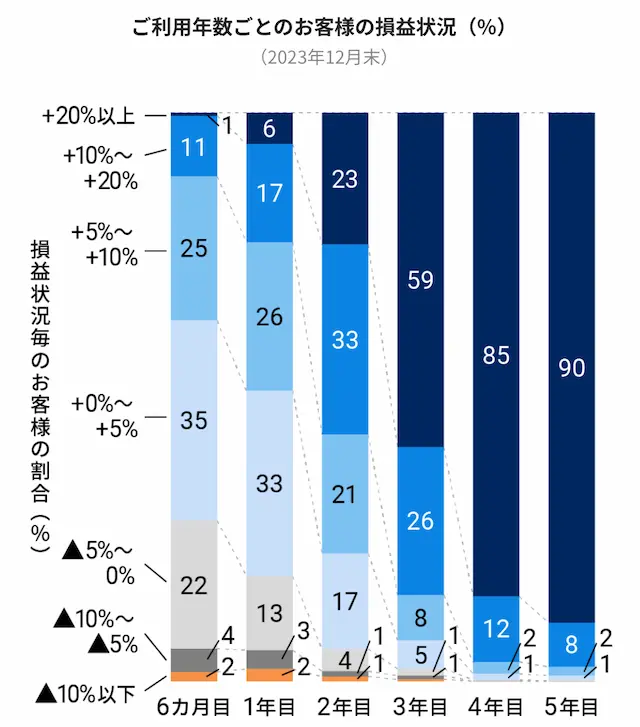

下記はウェルスナビ株式会社が公開してるユーザーの損益情報ですが、6ヶ月未満の短期だとマイナスの人もいますが、5年以上運用している方の多くが大きく儲かっていることを示しています。

これから投資される方は長期投資(5年程度〜)を前提とするといいでしょう。1,2年の期間では実力が判断できない場合があります。

② 初心者は一括投資よりも積立投資推奨

私の運用経験から、

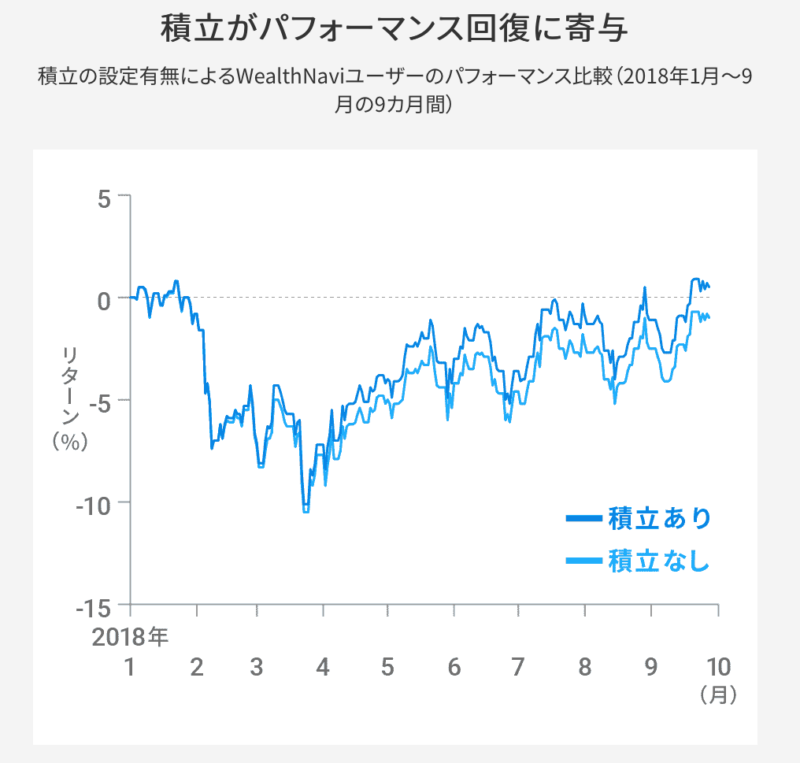

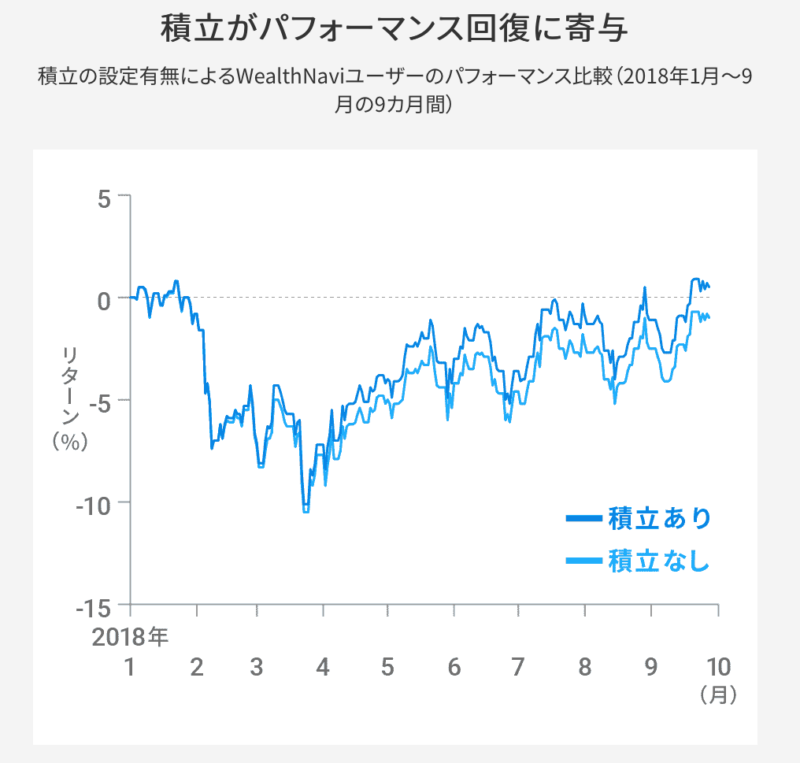

- 積立投資時:一時的にマイナスとなっても運用パフォーマンスが比較的早くプラスに戻る傾向がある

- 一括投資時:マイナスの状態が長く続く傾向がある

ことがわかりました。

なぜなら、一括投資では投資時期が重要だからです。

例えば、コロナショック時など相場が悪い時に始めていれば、今では好パフォーマンスになっていたかもしれませんが、当時その後の相場を予測できたかと言われると難しいです。

このためおすすめするのは積立投資です。

積立投資には次のようなメリットがあります。

- 少額からコツコツと投資できる

- 購入タイミングに悩む必要がない

- 購入価格(平均取得購入)を低く抑える効果がある

- 為替相場の影響を抑える効果がある

特に重要なのが、購入価格(平均取得購入)を低く抑える効果。

安い時にも買うので、それがプラスに作用して、一括投資で投資時期を間違えた時より早くプラスに戻る傾向があります。

実際に私が積立投資を行なったロボアドバイザーではプラスへの戻りが早かったです。

③ 併用して運用することでより安定的な資産運用を期待する

優秀なロボアドバイザー投資にも懸念点があります。

- ウェルスナビ →安定して好成績だが、下落局面で他のロボアドバイザーに負ける傾向がある。

- ROBOPRO →下落には強いが、上昇局面で他のロボアドバイザーに負ける時もある。

例えば、ROBOPROをウェルスナビと併用することで、より安定的な資産運用を期待できる可能性があります。

根拠は、運用方針の違いによって、値動きの相関を下げやすい点にあります。

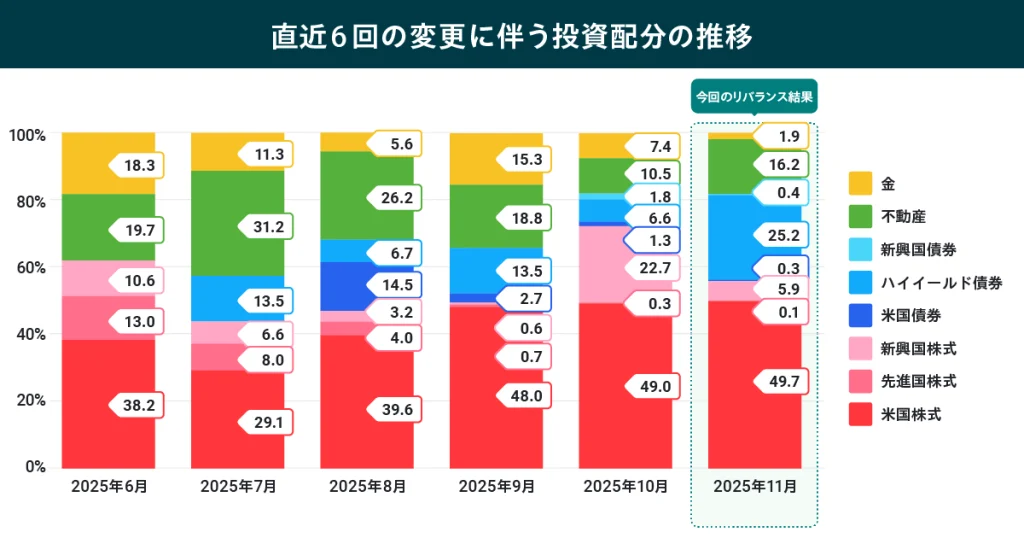

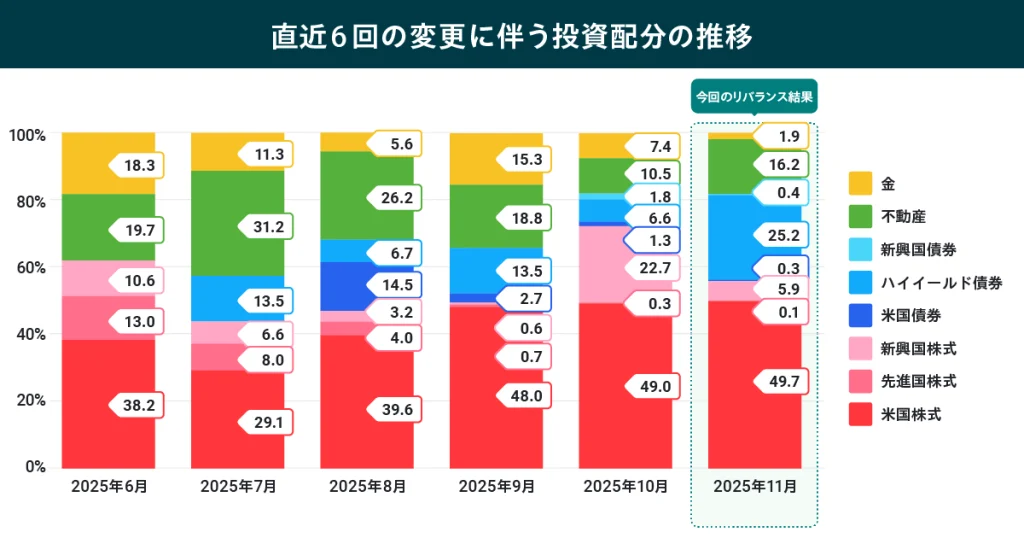

2025年11月のROBOPROの投資配分と運用方針

現在のROBOPROは、米国株式を維持しつつ、新興国株式や金を減らしハイイールド債券と不動産を増やした資産配分。

| 資産 | ROBOPRO | 一般的なロボアド ※ウェルスナビリスク許容度5の場合 |

|---|---|---|

| 米国株 | 49.7% | 39.0% |

| 日欧株 | 0.1% | 33.9% |

| 新興株 | 5.9% | 12.1% |

| 債券 | 25.5% | 5.0% |

| 金 | 1.9% | 5.0% |

| 不動産 | 16.2% | 5.0% |

ROBOPROの直近6ヶ月の投資配分の推移を見る

市況の変化に合わせるために、ROBOPROは投資配分の変更を基本的に月一回行っています。これによって、今の相場に最適なポートフォリオ(投資配分)に更新されます。

併用アプローチの期待効果

| 局面 | ROBOPRO | ウェルスナビ |

|---|---|---|

| 景気が強い局面 | リスク資産を増やし 上昇の波に乗る傾向 | リスク資産比率が高いので 上昇の波に大きく乗る傾向 |

| 景気が弱い局面 | ディフェンシブ資産を増やし リスクを抑制する傾向 | ディフェンシブ資産が少ないため 下げ幅が大きくなる傾向 |

併用することで、下落時の不安を和らげつつ、上昇の恩恵も受け取りやすくなる可能性があります。

理想的な資産運用に対する考え方

安定的な資産形成を期待するための理想的な資産運用は下記と考えています。

- 景気が強い局面

→株式・不動産などリスク資産を増やし、上昇の波に乗る。 - 景気が弱い局面

→債券・金といったディフェンシブ資産を増やし、下落幅を緩和。

そのため、株式市場がいつも好調でないことを考慮し、株式中心のウェルスナビに、異なるアプローチの「ROBOPRO」を併用することで、

- 下落局面でも資産の目減りを抑えつつ、

- 上昇局面では取りこぼしを減らして、

→ より安定的に資産を積み上げる設計に近づける可能性があります

どのように併用を開始したらいい?

ロボアドバイザーで資産形成を行う上では、基本的に

- 毎月お金のやりくりがしやすい

- 高値掴みリスクを軽減させる効果がある

という特徴がある積立投資がオススメな投資手法です。

しかし、最初から両方に積立投資をするのは金銭や心理的に厳しい方も多いと思います。

個人的におすすめするのは下記の方法です。

ROBOPROで、はじめは積立投資をしなくてもいいと考える理由として、積立投資を行わなくても、資産配分を相場に合わせて組み替えるので、下記メリットが期待できるからです。

- 他の投資との分散効果を常に期待できる

- 一括投資でもある程度の運用パフォーマンスが期待できる

後者に関しては実際、積立投資をしていなかった方がリターンが見込めた事実があります。

私はROBOPROのサービス開始から積立投資をしていますが、実際は積立投資をしていた場合より、一括投資をした方が運用実績は好調でした。

<より詳しく知りたい方向けの参考記事>

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

ロボアドバイザー実績まとめ

今回の記事では、ロボアドバイザーの運用パフォーマンスについてまとめました。

徹底的な比較と弊サイトの独自の検証結果から、総合的におすすめできるロボアドバイザーはウェルスナビとROBOPROと言えます。

また、例えばウェルスナビとROBOPROを併用させる投資手法があることもご紹介しました。

当記事が参考になれば幸いです。

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント