おまかせNISAは、NISAの制度を使用して、全て自動で資産運用できる(ロボアドバイザー)できるサービスです。

おまかせNISAで投資をする最大のメリットは、NISA制度を最大限に活用し、非課税で安定した資産形成を全て任せられることです。

- NISA口座での資産運用を全てお任せしたい方

- ご自身に最適なリスクで安定的に資産運用したい方

- 何に投資して良いか分からない投資未経験の方

- 現状ウェルスナビを利用していて、これからもウェルスナビを使い続けたい方

当記事では、ウェルスナビ(WealthNavi)のNISAを完全おまかせできる「おまかせNISA」のデメリットや評判、ネット証券等のNISA口座で資産運用する場合との違いを比較をしながら解説します。

ウェルスナビをやってみた実績も掲載中です。

今だけ!当サイトからの新規口座開設+10万円以上の入金で1,000円がプレゼントされる「マネとも×ウェルスナビ タイアッププログラム」を実施中。

上記キャンペーンを活用することで下記の特典を得られます。

- 当サイト経由でおまかせNISAを始めて「タイアッププログラム」と「積立開始プログラム」を適応し、現金1,500円以上もらう

↓今すぐお得な始め方を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

1. ウェルスナビの新NISA「おまかせNISA」とは?

おまかせNISAは、ウェルスナビのNISA口座対応のサービスの名称です。

NISAのメリットを活用しながら、長期的な資産形成に適した資産運用を全自動で行ってくれるサービスです。

投資する際に時間や手間のかかる「資産運用方針の決定・銘柄の選定・売買・メンテナンス」をすべて自動でしてくれるので、忙しい人でも簡単に資産運用を始められます。

ウェルスナビのように資産運用を全ておまかせでしてくれるサービスをロボアドバイザーと言います。

- 投資知識ゼロでも安心!すべて”おまかせ”の全自動運用

- あなたに最適なリスクで、安定的なリターンを期待できる

- 大手金融グループならではの「安心感」

- 長期運用での確かな運用実績

- 利用者数・預かり資産でロボアドバイザー業界No.1(※)

- 新しいNISA制度(つみたて/成長投資枠)に完全対応

- 【実例】マネとも中の人も7年以上投資!+88%の運用実績(2025年10月時点)

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2025年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2025年6月時点)

| おまかせNISAの概要 | |

|---|---|

| 企業名 | ウェルスナビ株式会社 |

| 預かり資産手数料 | 0.693〜0.733%[試算] (現金部分を除く、年率、税込) ※新しいNISA口座で自動積立のみで入金した場合 |

| 投資商品の保有コスト | 年率0.08〜0.13% ※ETFの信託報酬 |

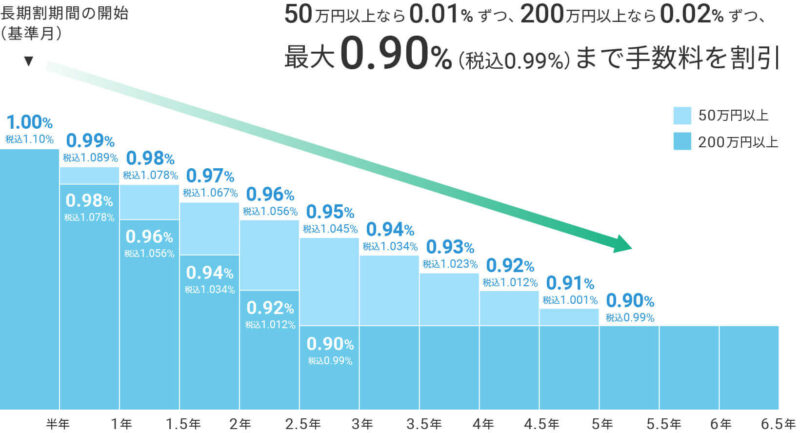

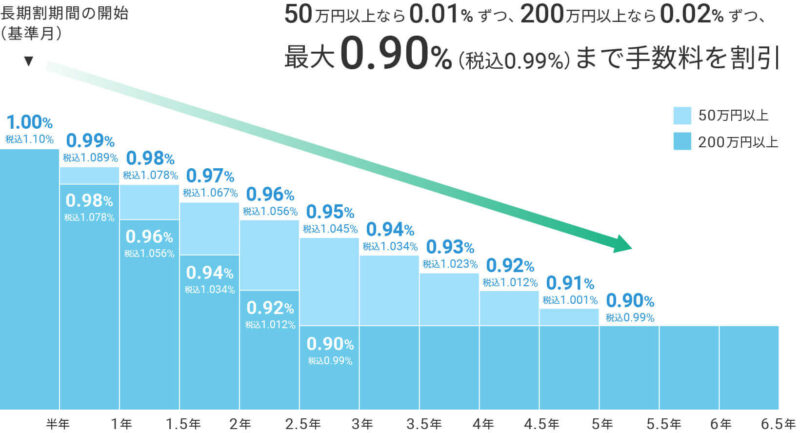

| 手数料割引 | あり 50万円~200万円未満:6か月毎に0.011%(年率,税込) 200万円以上 :6か月毎に0.022%(年率,税込) |

| 最低投資金額 | 1万円 |

| 最低積立金額 | 1万円〜 |

| 入金手数料 | クイック入金対応銀行の場合無料 |

| 出金手数料 | 無料 |

ウェルスナビのおまかせNISAと通常口座の違いって?

| 口座の種類 | おまかせNISA | 通常口座 |

|---|---|---|

| NISA対応 | ○ | × |

| 利益に対する課税 | なし | あり |

| 資産配分(ポートフォリオ) | 同じ | |

ウェルスナビのおまかせNISAと通常口座では、入金さえ行えば、どちらも全自動で資産運用ができます。

具体的な違いは、NISAの制度に対応しているかどうかです。

おまかせNISAは、ウェルスナビのNISA口座で資産運用を行えるサービス名称であり、利益に対する税金なし(非課税)で資産運用ができます。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

2. NISAをウェルスナビとネット証券(ご自身)で行う違いは?どっちがおすすめ?

マネとも中の人

マネとも中の人はじめに、NISAをウェルスナビとネット証券(ご自身)で行う違いについて解説します。

前提として、NISAは利益に対する税金が発生しない(非課税)で運用できる国の制度。

ネット証券等でNISA口座を開設して資産運用を行う場合、基本的にはご自身で投資する銘柄を選定する必要があります。

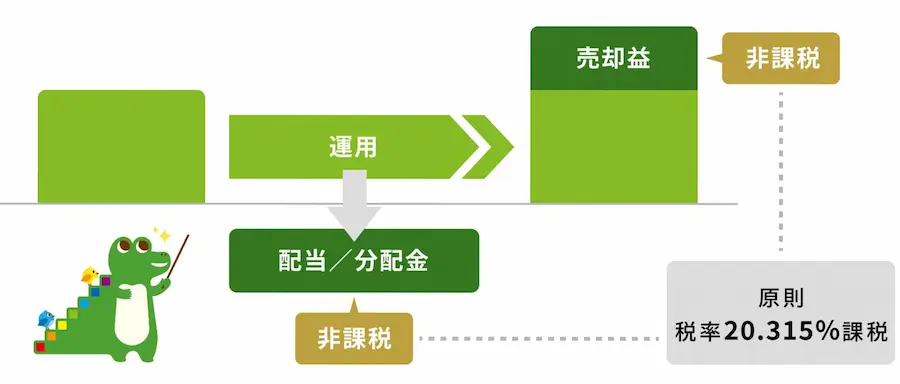

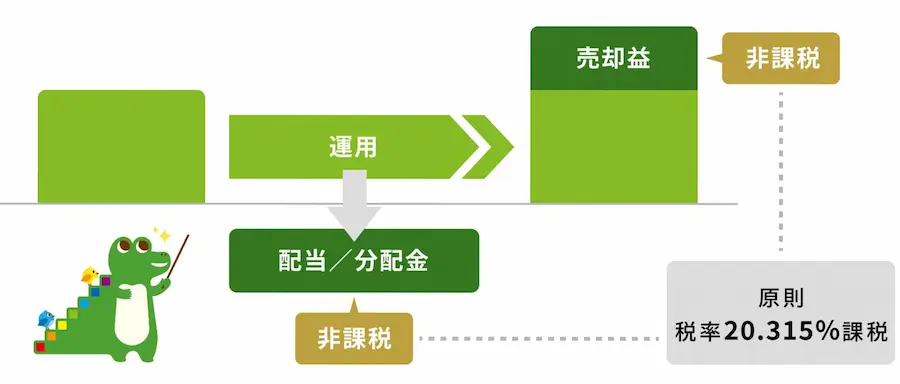

NISA(旧:つみたてNISA)は、NISA口座内での売却利益や配当/分配金に対して一切税金がかからない(非課税)で運用できる国の制度。

日本国内に住んでいる18歳以上の方なら誰でもNISA口座を開設できます。

(引用:金融庁)

NISAには、つみたて投資枠と成長投資枠があり、それぞれ年間120万円、240万円まで投資することができます。

概要を簡単に表でまとめました。

| 現行(新しい)NISA | ||

|---|---|---|

| つみたて投資枠 | 成長投資枠 | |

| 非課税期間 | 無期限 | |

| 年間の非課税枠 | 120万円 | 240万円 |

| 生涯の非課税枠 | 1800万円 ※成長投資枠だけの場合1200万円まで | |

| 投資できる商品 | 金融庁の基準を満たした投資信託 | 投資信託・個別株式 |

- つみたて投資枠・成長投資枠で投資できる商品が違う

- つみたて投資枠・成長投資枠で年間投資上限金額が違う

- 非課税枠の上限は合計1,800万円まで

- 非課税期間は無期限

一方で、ウェルスナビのNISA口座(おまかせNISA)なら、NISA制度を活用しつつ、銘柄の選定なしに資産運用をおまかせすることができます。

| おまかせNISAで資産運用 | ネット証券等でNISA口座を開設して資産運用 | |

|---|---|---|

| リターンの安定性 | ◎ | ◯ |

| リターンへの期待度 | ◯ | ◎ |

| リスク(値動きの変動幅) | 低〜中 ※診断時のリスク許容度により変動 | 知識があればコントロール可能だが、大きくなりがち |

| 手数料 | 年率0.693〜0.733%(税込)[試算] ※新しいNISA口座で自動積立のみで入金した場合 | なし |

| 始めやすさ | 入金のみ | 入金+ご自身で銘柄選定 |

NISAをウェルスナビとネット証券(ご自身)で行う場合、大きな違いは、

- リスク(値動きの変動幅)

にあります。

違い:リスク(値動きの変動幅)について

安定的な資産運用を期待する場合、ウェルスナビのように個人に最適な資産運用を提案してくれるサービスを利用する方法がおすすめです。

例えば、ネット証券等で資産運用をする際の人気銘柄(投資信託)として、米国の株価指数S&P500に連動する「eMAXIS Slim 米国株式(S&P500)」などの投資信託があります。S&P500に連動する銘柄は、過去の運用成績が高いことから人気です。

しかし、S&P500銘柄に投資した場合、「米国だけ」「株だけ」と集中投資になってしまう可能性があります。

高いリターンを期待できる一方で、銘柄の資産配分に偏りがあり、金融危機による下落が起きた際、大きな損失を抱える可能性があります。

<S&P500はコロナショックで約40%下落した>

(引用:https://jp.investing.com/indices/us-spx-500-chart)

銘柄選定に自信がない人がいきなりマイナス40%になると、不安になり、途中で投資を止めてしまいますよね。

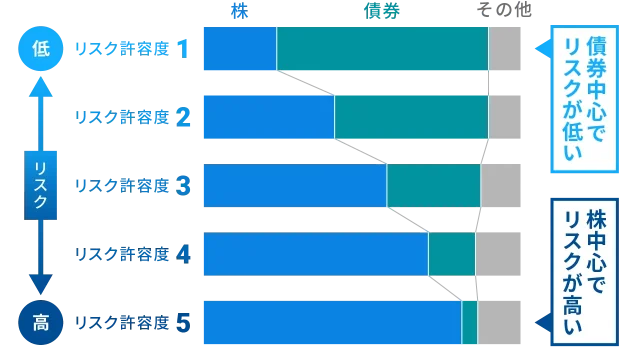

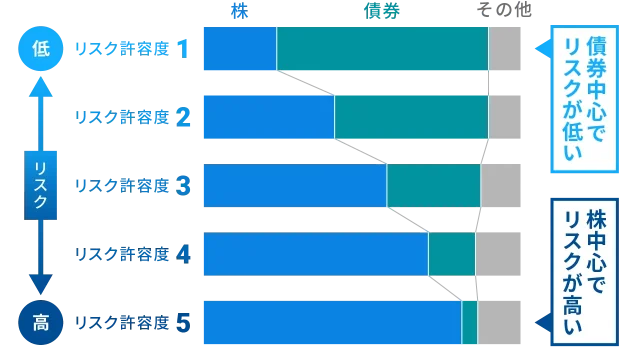

下記はウェルスナビとS&P500のリスク水準(想定)の比較です。

<リスク水準(想定)の比較>

| リスク水準 | |

|---|---|

| ウェルスナビ リスク許容度1 | 約8.5% |

| ウェルスナビ リスク許容度2 | 約10.3% |

| ウェルスナビ リスク許容度3 | 約12.4% |

| ウェルスナビ リスク許容度4 | 約14.4% |

| ウェルスナビ リスク許容度5 | 約15.5% |

| S&P500 | 約18.0〜22.0% |

S&P500の方がウェルスナビよりもリスクが高くなっています。

これはウェルスナビが、株だけでなく、債券や金、不動産といったさまざまな資産にバランスよく分散し、個人に合わせて投資の値動きの大きさ(リスク)を調整しているからです。

そのため、おまかせNISAは、何をどれくらい売ったり買ったりしたらよいか、個人で悩む必要がないだけでなく、ご自身に適したリスクで、安定した資産運用ができます。

しかし、ウェルスナビのNISA口座で資産運用する場合は、手数料として年率0.693〜0.733%(税込)[試算](※新しいNISA口座で自動積立のみで入金した場合)が発生します。

手数料をかけずに資産運用をしたい方は、ネット証券等でNISA口座を開設して、ご自身で資産運用するのがおすすめです。

おまかせNISAはいつ始めるべき?

始めるべき時期はいつでも大丈夫と考えています。

ウェルスナビのようなおまかせ資産運用サービスでは、長期的な資産運用が重要です。

なぜなら、長期で運用するほど、リスクの大きさが安定化する傾向にあるからです。

また、毎月などの定期でコツコツを投資資金を増やす積立投資の利用もおすすめです。

なぜなら、積立投資を行うことによって、高値掴みのリスクを分散し、安定的に資産運用を行える可能性が高くなるからです。

そのため、いつ始めるはさほど重要ではなく、

- 長期投資を行う

- 積立投資を行う

ことによって、いつ始めても安定的な資産運用ができる可能性が高い傾向にあります。

今なら当サイトからの新規口座開設+10万円以上の入金で1,000円がプレゼントされる「マネとも×ウェルスナビ タイアッププログラム」も実施中です。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

3.おまかせNISAのデメリットとは?

おまかせNISAのデメリットについて解説していきます。

デメリット①:手数料がかかる

おまかせNISAは、全て自動でお任せできる代わりに、年率0.693〜0.733%(税込)[試算](※新しいNISA口座で自動積立のみで入金した場合)の手数料がかかります。

投資の知識があり、長期資産形成に適した自分なりの投資根拠を考えられる人にとって、投資効率が悪いと感じるかもしれません。

<補足>「何に投資すべきか分からない」方には、おまかせNISAがおすすめ

自分で投資(銘柄選定)できない、分からない方は、投資の知識不要で全て任せられるおまかせNISAがおすすめです。

実際に、ウェルスナビ社が投資経験者を対象に実施した調査(※2)によると31%の人が「運用方針や投資対象に自信を持てない」と回答しています。

(※2 参考データ:https://prtimes.jp/main/html/rd/p/000000290.000014586.html)

デメリット②:他の証券会社でNISA口座を開設できない

NISA制度上のデメリットとして、おまかせNISAでNISA口座を開設すると、他の証券会社等でNISA口座を開設することができません。

逆に、すでに他の証券会社等でNISA口座を開設している場合も、おまかせNISAの口座開設することはできないので注意が必要です。

おまかせNISAで口座開設するには、移行手続きが必要になります。

<補足>おまかせNISAに移行するには?切り替えるには?

一度、NISA口座の廃止手続きをし、新たにNISA口座を開設する手続きが必要になります。

現在NISA口座を開設している証券会社に「NISA口座の金融機関変更」またはNISA口座の廃止手続きをします。

利用中の証券会社より「勘定廃止通知書」(または「非課税口座廃止通知書」)が交付されたら、「おまかせNISA」で口座開設をし、案内に従い手続きをすれば移行は完了です。

4. 【2025年最新】おまかせNISAの実績は?投資した利回りを公開!

おまかせNISAの運用は、「ウェルスナビ」と同様の運用実績です。

実際にどのぐらいの利回りを出せるのか、ウェルスナビ公式サイト掲載の利回りや6年以上積立投資を続けた「筆者の運用実績」を公開していきます。

ぜひ、おまかせNISAの実績として参考ください。

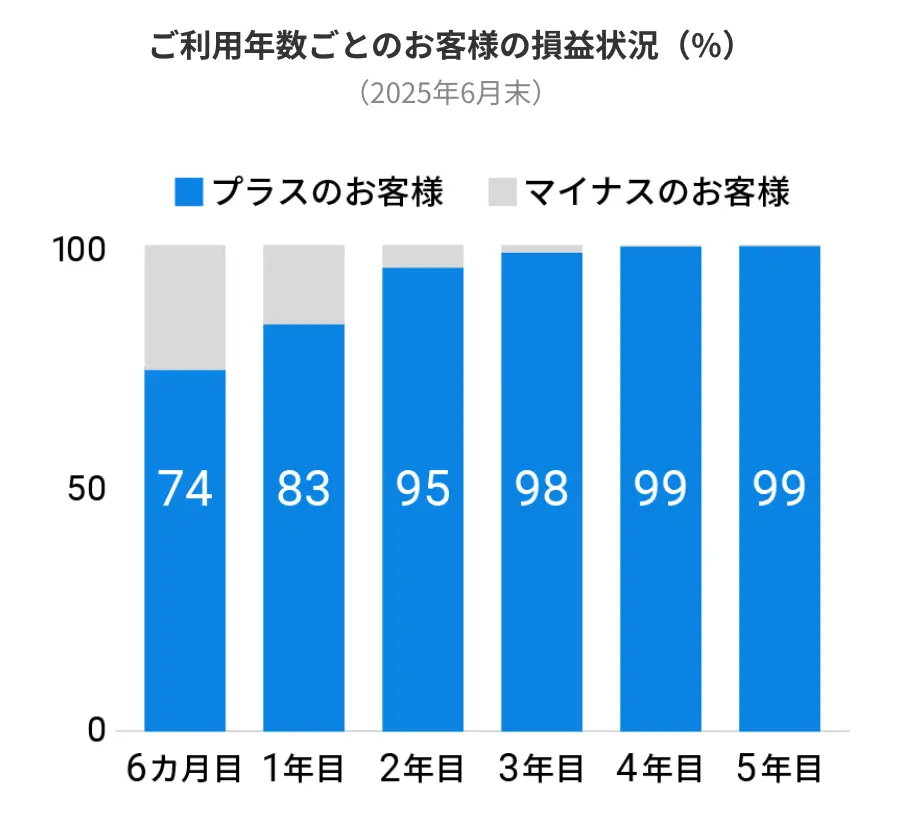

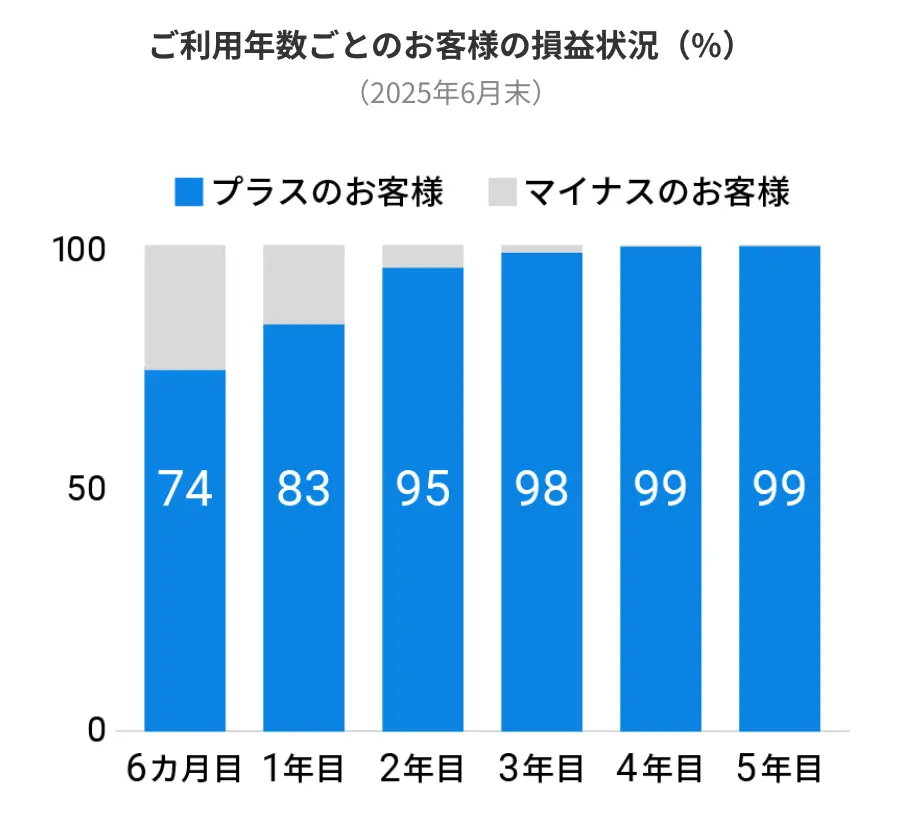

【公式サイトから引用】ウェルスナビを2年続けた方の9割以上がプラスのリターン

(参考データ:https://www.wealthnavi.com/data/situation)

ウェルスナビ公式サイトが公開している運用実績データ(2025年6月末時点)を見ると、運用期間によるリターンの傾向がわかります。

- 運用期間1年未満の方の場合、約26%がマイナスのリターン(損失)を経験。

- しかし、運用期間が2年以上になると、95%の方がプラスのリターンを達成。

- さらに5年以上運用を続けている方では、99%以上がプラスのリターン。

この結果から、ウェルスナビのユーザー実績には以下の傾向があると言えます。

- 短期的(1年未満)には元本割れのリスクもある。

- しかし、2年以上の長期で運用を継続すれば、非常に高い確率でプラスの運用成果が期待できる。

また、実際に私の運用実績もウェルスナビ利用者の傾向と合致しています。

- 運用開始から2年半以降はマイナスにならなかった

- 運用開始3年3ヶ月で運用実績が20%を超えた

【体験談】ウェルスナビ運用7年目のリアルな実績(2025年11月1日時点)

私自身のウェルスナビでの運用経験を共有します。

2017年11月に初期投資10万円でスタートし、その後は毎月1万円(最初のうちは毎月2万円)をコツコツと積み立ててきました。(現在は積立投資停止中)

<私の現在の運用実績>

7年以上の運用期間を経て、現在の状況は以下の通りです。

- 投資元本: 約66万円

- 積立金額:毎月1万円積立(現在は停止)

- 現在の評価額:約128万円

- 現在のリターン: +61万円以上 (+93.71%)

年率に換算すると、平均約8%のリターンで推移している計算になります。

現在の資産配分(投資銘柄一覧)を表示する

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 | 2018年度 | 2017年度 | |

|---|---|---|---|---|---|---|---|---|---|

| 1月末 | 83.29% | 56.74% | 34.57% | 34.56% | 18.04% | 8.50% | -2.96% | 3.13% | |

| 2月末 | 76.55% | 65.12% | 35.70% | 32.21% | 21.70% | 0.17% | 1.07% | -0.06% | |

| 3月末 | 73.43% | 71.41% | 34.76% | 38.81% | 28.40% | -12.16% | 1.10% | -3.96% | |

| 4月末 | 66.03% | 74.02% | 39.41% | 41.54% | 31.24% | -4.62% | 4.21% | 0.01% | |

| 5月末 | 67.08% | 77.96% | 40.13% | 35.74% | 34.19% | -0.64% | -3.14% | 0.01% | |

| 6月末 | 65.74% | 82.18% | 49.18% | 33.65% | 34.85% | 2.21% | 1.55% | -0.01% | |

| 7月末 | 74.13% | 76.03% | 52.98% | 36.46% | 33.62% | 5.18% | 1.76% | 2.78% | |

| 8月末 | 75.27% | 72.76% | 51.32% | 35.83% | 35.83% | 9.93% | -1.11% | 2.78% | |

| 9月末 | 83.44% | 72.40% | 47.80% | 28.48% | 31.77% | 6.08% | 1.18% | 3.21% | |

| 10月末 | 93.72% | 81.50% | 45.45% | 37.11% | 39.69% | 3.30% | 5.11% | -4.60% | |

| 11月末 | 運用中 | 79.85% | 52.66% | 39.68% | 36.31% | 13.10% | 6.71% | -1.62% | 1.29% |

| 12月末 | 80.50% | 52.61% | 26.93% | 40.44% | 16.89% | 8.26% | -9.60% | 2.91% | |

| 年率リターン | 27.89% | 25.68% | -13.51% | 23.55% | 8.63% | 17.86% | -12.51% |

私の実績推移のポイント

もちろん、常に順調だったわけではありません。

- 運用開始から最初の3年間では、月末時点で評価額がマイナス(含み損)になった月が12回

- 用3年目以降は一度も元本割れ(投資額を下回ること)は発生していない

運用初期には一時的な価格の下落も経験しましたが、長期で「続けること」で、結果的に大きな失敗や大損をすることなく、良好なパフォーマンスを得られています。

運用コースについて

私はウェルスナビの無料診断の結果、「リスク許容度5」という最も積極的な運用コースを選択しています。

これは、ある程度のリスクを取りながら高いリターンを目指す方針です。

【投資金額別】過去の実績から見る「おまかせNISA」で投資した場合のシミュレーション

「おまかせNISA」を、過去の利回りからみる投資金額別の利益をシュミレーションしました。

過去の運用実績が最も良好だった、リスク許容度5の過去実績を使い、

- 1万

- 10万

- 50万

- 100万

- 1000万

- 3000万

- 5000万

を投資した際の利益を見てみます。

<ウェルスナビの過去の利回りからみる投資金額別の利益>

(2016年1月19日-2025年9月末)

| 初期投資金額(円) | 過去6ヶ月(円) | 過去1年(円) | 過去3年(円) | 過去5年(円) | 運用開始来(円) |

|---|---|---|---|---|---|

| 10,000 | 1,551 | 1,957 | 7,356 | 12,846 | 21,354 |

| 100,000 | 15,506 | 19,567 | 73,562 | 128,461 | 213,540 |

| 500,000 | 77,528 | 97,834 | 367,811 | 642,305 | 1,067,700 |

| 1,000,000 | 155,056 | 195,668 | 735,621 | 1,284,611 | 2,135,400 |

| 10,000,000 | 1,550,562 | 1,956,679 | 7,356,214 | 12,846,109 | 21,354,000 |

| 30,000,000 | 4,651,685 | 5,870,038 | 22,068,641 | 38,538,327 | 64,062,000 |

| 50,000,000 | 7,752,809 | 9,783,396 | 36,781,068 | 64,230,545 | 106,770,000 |

2016年1月から1,000万円を"リスク許容度5"で運用した場合、現在では2,026万円以上の利益(税引き前)が出ていることになります。

参考データ

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

5. おまかせNISAのメリットについて

おまかせNISAには下記の様なメリットがあると考えられます。

- ウェルスナビのメリットを全て享受できる

- ウェルスナビで投資するより投資効率が上がる

- 非課税(利益に税金が発生しない)で運用できる

(1)ウェルスナビのメリットを全て享受できる

おまかせNISAでの運用は全てウェルスナビが行いますから、ウェルスナビが持っている機能などの、全てのメリットを教授することができます。

- お任せで安定的な資産運用ができる

- 一人ひとりに合わせた資産運用計画を作成できる

- 自動で積立投資ができるので手間がかからない

- 本格的な資産運用を1万円から始められる

- 税金の最適化で0.5%程度のリターン改善効果を得られる可能性がある

- NISAに対応!おまかせNISAを利用すれば税金ゼロ

- 将来のお金に対する不安から解放され充実したライフスタイルを送ることができる

<補足1>リバランス機能による自動売却は行わない

ウェルスナビには、投資家が効率よく資産運用できるように、ポートフォリオ内の資産配分を自動で切り替えるリバランス機能があります。

リバランスはある銘柄を売ってから、他の銘柄を買い付ける仕様。

そのため、リバランスの頻度や金額の多さによっては、NISA枠を圧迫してします可能性があるかもしれません。

そのため、おまかせNISAでは基本的には行わない仕様となっています。

※ リスク許容度を変更した際を除き、NISA口座の資産をリバランスにより自動売却することはありません。NISA口座の資産の売却を行わない範囲で最適な資産のバランスを維持します。

<補足2>残りの非課税枠より入金額が多い場合は、株や不動産銘柄の購入を優先

残りの非課税枠より入金額が多い場合は、株や不動産などの資産の購入が優先的に行われます。

これはこれらの銘柄の方が値動きが大きく、NISA口座の恩恵が大きくなる可能性が高いからです。

(2)ウェルスナビで投資するより投資効率が上がる

ウェルスナビには手数料1.1%(年率、税込)があります。この手数料を控除した運用実績になっています。

ウェルスナビはNISAの運用を全てお任せできる「おまかせNISA」を提供していますが、こちらで運用した場合手数料が引き下げになります。

| 預かり資産手数料 (現金部分を除く、年率、税込) | |

|---|---|

| おまかせNISA(NISA口座) | 0.693〜0.733%)[試算] ※リスク許容度により変動 ※自動積立機能の利用必要 |

| 通常口座 | 1.1% |

また、ウェルスナビには最大で0.11%の手数料割引になるサービス「長期割」もあります。

長期割を適応すると、0.594〜0.660%(年率、税込)の手数料になります。

これらを適応した場合、約0.5%×5=約2.5%程度のパフォーマンス改善効果があると思います。

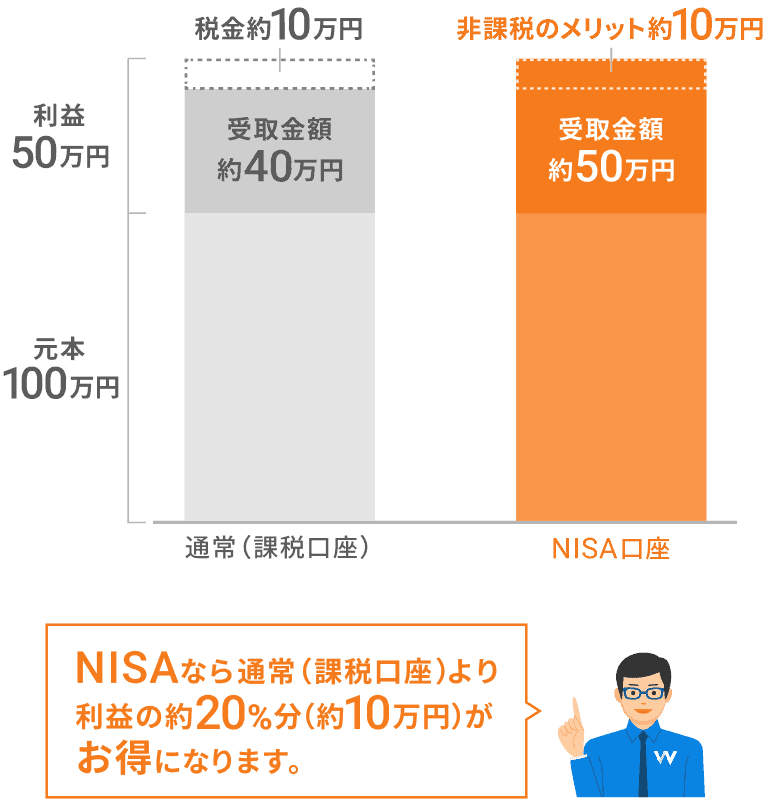

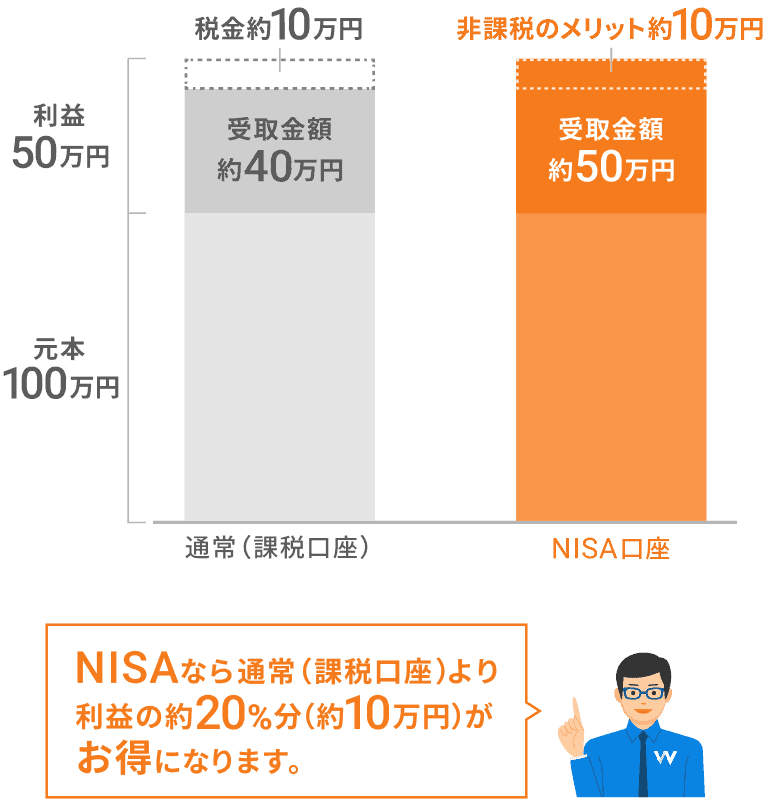

(3)非課税(利益に税金が発生しない)で運用できる

上記に加えて、おまかせNISAには、税金が発生しないという最大のメリットがあります。

(引用:ウェルスナビ公式)

例えば、利益が50万円ですと、一般的には売却したタイミングで、20.315%の税金が徴収させれるので、約40万円の利益となります。

ですが、おまかせNISAなら、50万円まるまるを利益として受け取ることができます。

6. おまかせNISAを始める上での注意点

一方で下記の様な注意点もあります。

- 年間投資上限額は360万円まで

- 現在のウェルスナビ利用者も口座開設できるが、NISA対応は新規購入分から

順番に見てきましょう!

注意点1.年間投資上限額は360万円まで

ウェルスナビには、基本的に年間投資額の上限はありませんが、おまかせNISAで投資する場合は、年間360万円(つみたて投資枠+成長投資枠)が上限となります。

つまり、コツコツと積立投資を行う場合は、1ヶ月に30万円以下がギリギリの限度額となります。

年間360万円を超える金額に関してては、自動的に税制メリットを受けられない特定口座/一般口座にて運用されます。

注意点2. 現在のウェルスナビ利用者も口座開設できるが、NISA対応は新規購入分から

おまかせNISAは現状ウェルスナビで資産運用をしている方でも口座開設することができます。

この際の注意点として、今までウェルスナビで買い付けを行っていた金融商品をおまかせNISAの口座に移管することができないということです。

NISA対応分は、新規で購入した分からとなります。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

7. おまかせNISAの口コミ評判

おまかせNISAに対する世間の口コミ評判を集めてみましたので、ご確認ください。

つまり「おまかせNISA」ならば、口座に資金を入れるだけで、投資対象の選定・トレード・積立・資金リバランスまで、ポートフォリオ運営を適切に行う優れたツールなのだ。

これは期待大

NISAに関心がある人が試しにやりそう

これでポイント投資→おまかせNISAができたら最強💪 https://t.co/JQE2dmderI— ツボツボ@お金の初心者ガイド (@tsubo__tsubo__) December 12, 2020

WealthNaviがNISAに対応します。

その名も「おまかせNISA」!!NISAの非課税を活かしつつ、ポートフォリオを自動で組んで「長期・積立・分散」の資産運用をしてくれるようです。

いや、これ最高!😀

普通にやりたいです。👍https://t.co/Bsn18ZBxlc pic.twitter.com/sf4Q1wUFG7— けんちゃん🏅人生100年時代 (@Winspire_K) December 12, 2020

WealthNavi、NISAに対応するんだ〜元利用者としては興味深いね。

軽く読んだ感じ既存の定期的なリバランスは無いみたいだからメリットあまり無い気がしたけど、投資信託の選定もできないガチ投資初心者にはいいかもね。

WealthNavi、初のNISA対応ロボアド「おまかせNISA」 https://t.co/aqNO2cZIuC

— イエガーみん (@money43net) December 12, 2020

8. おまかせNISAがおすすめな人

ここまでのご説明を踏まえて、おまかせNISAは具体的に下記のような方にオススメです。

- NISA口座での資産運用を全てお任せしたい方

- ご自身に最適なリスクで安定的に資産運用したい方

- 何に投資して良いか分からない投資未経験の方

- 現状ウェルスナビを利用していて、これからもウェルスナビを使い続けたい方

おまかせNISAは、NISA口座での資産運用を全てお任せできます。

何に投資して良いか分からない投資未経験の方や、ご自身に適した資産運用を全て任せたい人にオススメです。

また、現状ウェルスナビを活用していて、これからもずっとウェルスナビを利用していきたいという方にもオススメです。

投資においては基本的に長期で運用するほど利益も大きなる傾向にあります。そのため、長期でウェルスナビを利用したいのであれば、NISA口座で運用すれば、利益に対する課税がなくなるため、メリットが大きくなります。

おまかせNISAまとめ

おまかせNISAについて解説しました。

おまかせNISAは、ウェルスナビのNISA口座で資産運用を行えるサービス名称であり、利益に対する税金なし(非課税)で資産運用ができます。

NISA口座での資産運用に不安を抱えている方は、おまかせNISAを利用することで、ご自身で資産運用を行うより安定的な資産運用を期待できる可能性があります。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

コメント