「SUSTEN(サステン)」は、株式会社sustenキャピタル・マネジメントが運営する、新しいタイプのおまかせ投資サービスです。最低1万円から、プロに資産運用を任せることができます。

- 株式市場の値動きとは異なる動きを目指す、新しい運用手法に挑戦してみたい方

- NISAで「低コスト」と「おまかせ」を両立させたい方

- 株式中心の投資から、さらに効果的な「分散」を図りたい方

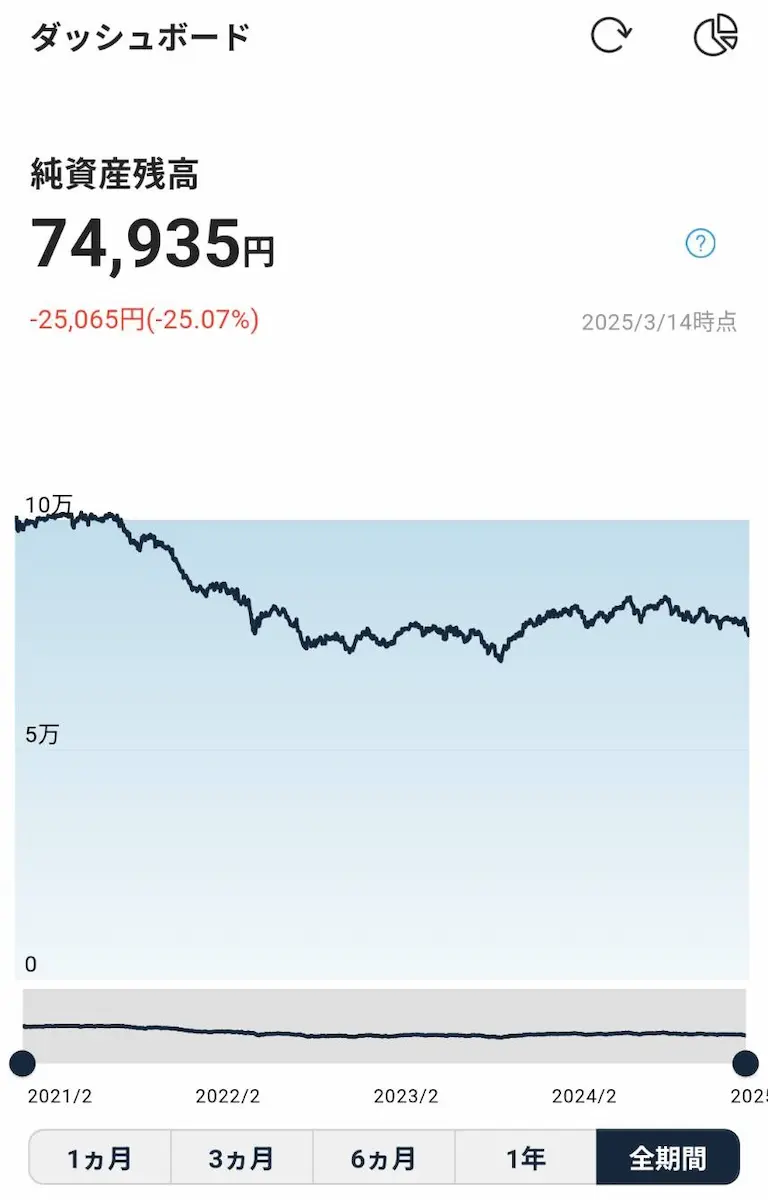

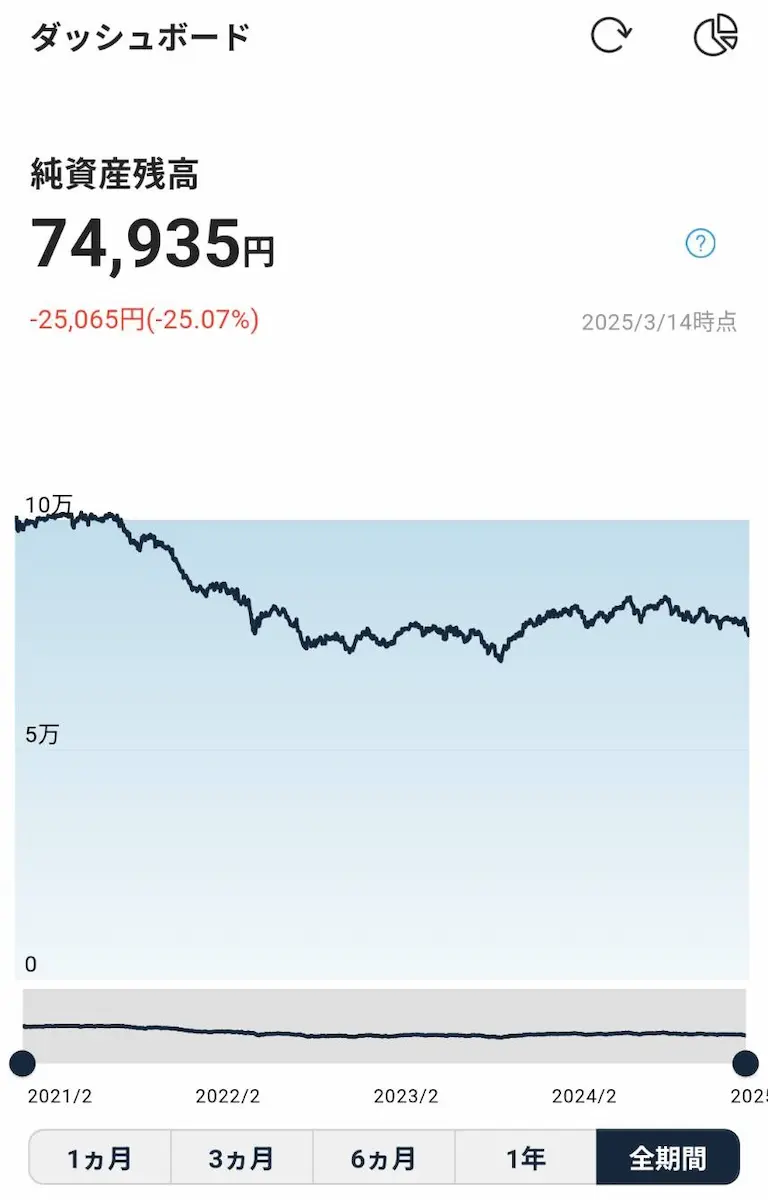

この記事では、サービス開始当初からSUSTENに投資してきた私(マネとも中の人)が、その特徴やメリット・デメリットを詳しく解説します。実際の運用実績も公開していますので、ぜひ参考にしてください。

誠に恐縮ながら、私自身はSUSTENでの運用を2025年3月14日に停止しました。記事の後半では、その経緯についても詳しく説明しています。

この記事は、長年のユーザーとしての実体験に加え、運営会社である株式会社sustenキャピタル・マネジメントへの直接取材で伺った内容も踏まえて作成しています。

取材記事を表示する

1. SUSTEN(サステン)とは?

SUSTENは、株式会社sustenキャピタル・マネジメントが運営する「おまかせ投資」サービスです。 お金を預けるだけで、一人ひとりの投資目標に合わせた最適な資産運用プランを提案・運用してくれます。

最大の特徴は、最新の金融工学に基づき、株式市場の値動きとの連動を抑えることを目指した独自の運用手法を採用している点です。

- 独自の運用戦略

→株式市場との連動を抑えた最先端の運用アプローチ - 業界最低水準コスト

→年率0.12%〜0.58%(税込)の手数料

※さらに最大年率0.1%のキャッシュバック制度あり - NISA(つみたて投資枠・成長投資枠)に対応

マネとも中の人

マネとも中の人この低コストとNISA対応により、効率的な資産形成を目指せるのがSUSTENの大きな魅力と言えるでしょう。

| SUSTENの概要表 | |

|---|---|

| 運営会社 | 株式会社sustenキャピタル・マネジメント |

| サービス開始時期 | 2021年2月 |

| NISA対応 | ◯ |

| 手数料 | 課税口座:0.12〜0.58%(年率,税込) ※一部成果報酬あり NISA口座:0.12〜0.58%(年率,税込) |

| 手数料割引 | 最大年率0.1%のキャッシュバック ※NISA口座のみ ※1年以上出金がない場合 |

| 投資対象 | 独自組成の投資信託 |

| 最低投資金額 | 1万円〜 |

| 最低積立金額 | 1万円〜 |

| 入金手数料 | 必要 ※金融機関によって異なる |

| 出金手数料 | 無料 |

| 確定申告の有無 | 不要 ※源泉徴収ありの特定口座/NISA口座の場合 |

2. SUSTENを理解する3つの重要ポイント

- 課税口座とNISA口座で異なる投資戦略

- 株価に左右されにくい!独自の「守りながら増やす」運用(課税口座)

- 業界最低水準!お得な手数料体系(課税口座、NISA口座)

それぞれ、詳しく解説していきます。

(1)課税口座とNISA口座で異なる投資戦略

SUSTENは課税口座とNISA口座ともに自動運用となりますが、投資対象が変わります。

| 口座の種類 | 課税口座 (特定/一般) | NISA口座 |

|---|---|---|

| 利益に対する課税 | あり(20.315%) | なし |

| 投資対象 | 株式・債券・ARP・コモディティ | 株式・債券 |

| 手数料 | 年率0.12~0.58%(税込) ※一部成果報酬あり | 年率0.12~0.58%(税込) |

| 最低投資金額 | 1万円〜 | |

| 年間投資可能金額 | 無制限 | 360万円 |

| 特典 | – | 1年間出金なしで最大年率0.1%キャッシュバック |

| その他 | 両口座を開設している場合、最適化によりNISA利用が優先 | |

ARP(オルタナティブ・リスク・プレミアム)とは?

ARPとは、オルタナティブ・リスク・プレミアム(Alternative Risk Premium)の略称で、これまで個人投資家では投資することが難しかった、株式に依存しにくい収益源です。伝統的な株式や債券の国際分散投資ポートフォリオと組み合わせることで一定の分散投資効果が期待されることから、海外の機関投資家での採用が進んでいます。

SUSTEN公式サイト

コモディティとは?

一般に「商品」を指す言葉で、コモディティ投資とは商品先物市場で取引されている原油やガソリン等のエネルギー、金やプラチナ等の貴金属、トウモロコシや大豆等の穀物といったような商品に投資することをいいます。投資の仕方には、直接的に商品や商品先物の市場で運用される商品ファンドが以前からありましたが、近年では商品指数に償還価額が連動する債券等に投資する投資信託等、利用方法の選択肢が広がってきています。

日興証券公式サイト

NISA口座では、制度上の制約からこれらの資産(ARP・コモディティ)への投資は行われません。

(2)株価に左右されにくい!独自の「守りながら増やす」運用(※課税口座のみ)

SUSTENの大きな特徴の一つが、一般的なおまかせ投資とは一線を画す、独自の運用戦略です。(※この戦略は主に課税口座での運用となります)

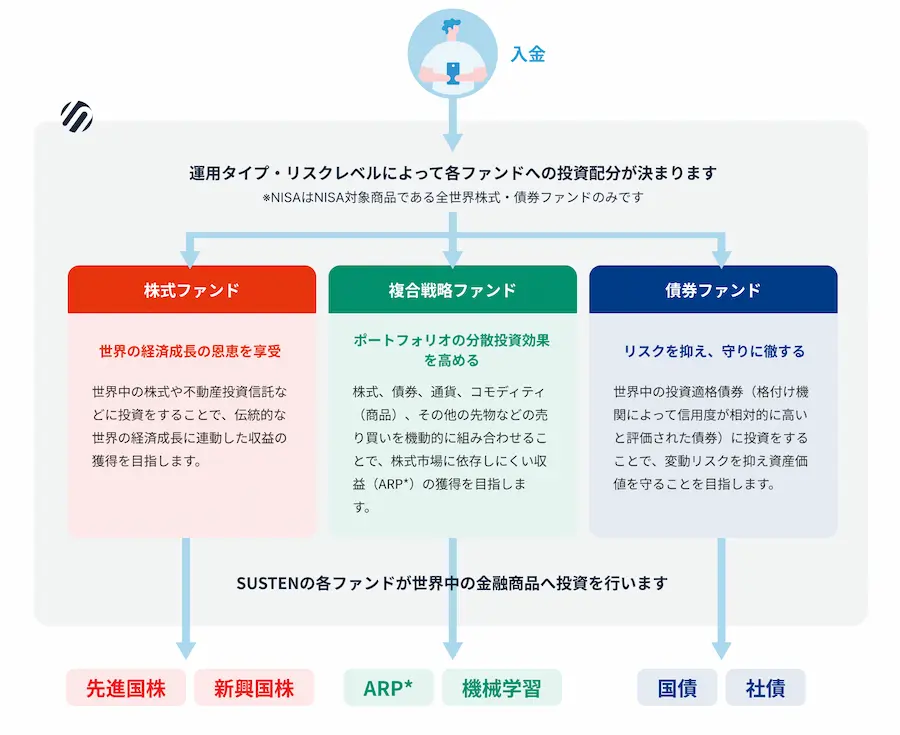

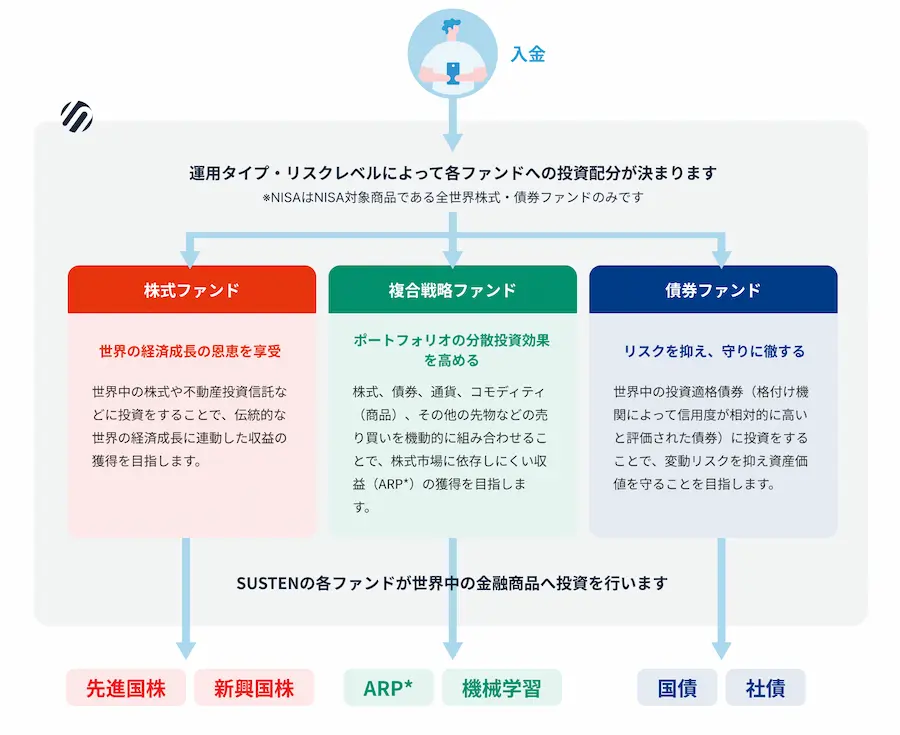

まず、基本となるのは以下の2つのファンド。世界中の資産へ幅広く分散投資します。

- 株式ファンド(Red)・・・先進国株や新興国に分散投資を行う

- 債券ファンド(Blue)・・・世界中の国債や社債に分散投資を行う

これだけでも国際分散投資は実現できますが、SUSTENの真骨頂はさらに第3の柱として、以下のファンドを組み合わせる点にあります。

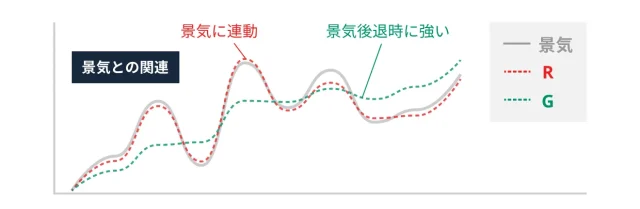

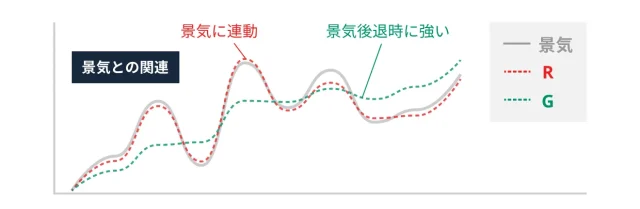

- 複合戦略ファンド(Green)・・・株式や債券だけでなく、コモディティ(商品)や金融派生商品(先物など)も活用。様々な投資手法(オルタナティブ・リスク・プレミアム戦略、略してARP)を組み合わせることで、株式市場全体の値動きとの連動を抑えながら、安定的なリターンの獲得を目指します。

なぜ、この「Greenファンド」が重要なのか?

「たまごは一つのカゴに盛るな」という格言通り、分散投資はリスク管理の基本です。

しかし、株や債券など伝統的な資産への分散だけでは、リーマンショックのような大きな金融危機の際には、結局ほとんどの資産が同時に値下がりしてしまうという弱点がありました。

【SUSTEN 山口雅史氏 コメント(要約)】

「国際的に株や不動産に分散しても、リーマンショックのような危機では結局全部下がってしまった。『これでは分散投資の意味がないのでは?』と感じてしまう状況でした。」

SUSTENの独自戦略:オルタナティブ戦略で安定化を目指す

そこでSUSTENは、株式や債券といった伝統的資産との値動きの相関が低いとされるGreenファンド(ARP戦略)をポートフォリオに加えることで、この課題に対応しようとしています。

市場全体が不安定な局面でもポートフォリオ全体への影響を和らげ、より安定的な資産成長を目指すのがこの戦略の狙いです。

このような、市場の方向性に左右されにくいリターンを目指す運用は、従来ヘッジファンドなど、主に富裕層や機関投資家向けの金融商品で用いられてきました。

SUSTENは、こうしたオルタナティブ戦略の一部を、個人投資家でも利用しやすい形で提供している点が画期的と言えます。

ヘッジファンドとは?

一般的にはファンドマネージャーを原則開示しており、かつ最低投資金額が高く富裕層向けであり、一般の方に情報等がほとんど公開されておらず、その代わりに運用成績が良好という特徴があります。

ロング・ショート戦略(※)や投資対象も株式や債券をはじめとして、金等のコモディティなどにも分散をして、毎年安定した収益を上げることを目標とするものをヘッジファンドと呼ぶことが多い。

(※) 割安の株式を買い(ロング)、割高な株式を売る(ショート)ことで利益を狙うヘッジファンドの代表的な運用手法。

【SUSTEN 岡野大氏 コメント(要約)】

「機関投資家の世界では、単なるインデックス投資だけでなく、それを補完する戦略を組み合わせるのが主流です。SUSTENは、個人向けにその最先端の考え方を取り入れています。」

他の投資手法との比較イメージ

下の表は、SUSTEN(Greenファンドを含む課税口座)と、他の一般的な投資手法との特徴を比較したイメージです。

| 項目 | SUSTEN (Green含む) | 他のロボアド (伝統的分散) | 株式100%投資信託 |

|---|---|---|---|

| 分散投資の効果 | ◎ | ◯ | △ |

| 下落リスク抑制 | ◎ | ◯ | △ |

| コスト | 低 | 高 | 低 |

このように、SUSTEN(課税口座)は、伝統的な分散投資を行う他のロボアドバイザーや、市場の値動きに直接連動しやすい株式投資信託とは異なるアプローチで、リスクを抑えながらリターンを追求することを目指していることが分かります。

(3)業界最低水準!お得な手数料体系(課税口座、NISA口座)

投資において、手数料(コスト)はリターンを確実に押し下げる要因です。特に長期間にわたる資産運用では、わずかなコスト差が将来の資産額に大きな影響を与えます。

その点、SUSTENの手数料は業界でもトップクラスの低水準に設定されており、これは大きな魅力です。

さらに、条件を満たすと最大で年率0.1%がキャッシュバックされる制度もあり、実質的なコストをさらに抑えることが可能です。

主要ロボアドバイザーとの手数料比較

実際に他の主要なロボアドバイザーと手数料を比較してみましょう。

| サービス名 | 運用手数料(NISA口座) | 運用手数料(課税口座) | 運用商品の手数料等 |

|---|---|---|---|

| SUSTEN | 年率0.12~0.58%(税込) ※最大0.1%のキャッシュバックあり | 年率0.12~0.58%(税込) ※一部ファンドの所有時に成果報酬あり | なし |

| ウェルスナビ | 年率0.693〜0.733%程度(税込) ※現金部分を除く、税込 ※リスク許容度により変動 ※自動積立機能の利用必要 | 年率1.1% ※現金部分を除く、税込 | 別途発生 (年率0.07%〜0.13%程度) |

| THEO | 未対応 | 年率0.77%〜1.1%(税込) ※運用残高により変動 | 別途発生 (非公開) |

| ROBOPRO | 未対応 | 年率1.1%(税込) | 別途発生 (非公開) |

表からも分かる通り、SUSTENの手数料は他の主要ロボアドと比較して低く設定されています。

加えて、投資対象ファンド自体の信託報酬等もかからない(SUSTENの手数料に含まれている)ため、トータルで見たコスト負担が非常に軽いのが特徴です。

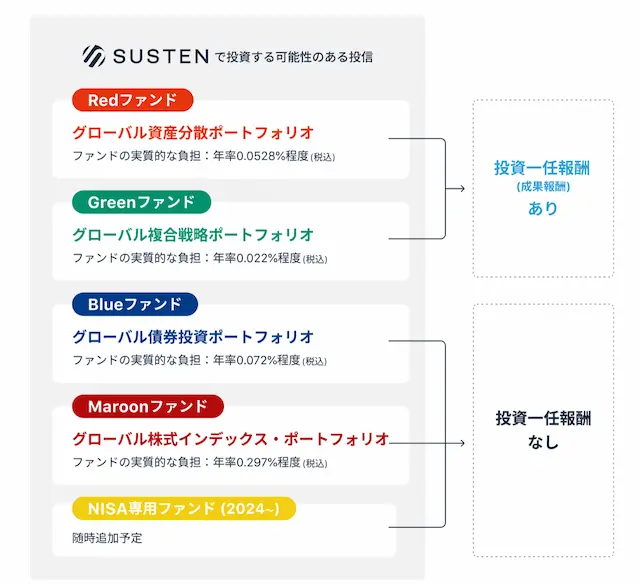

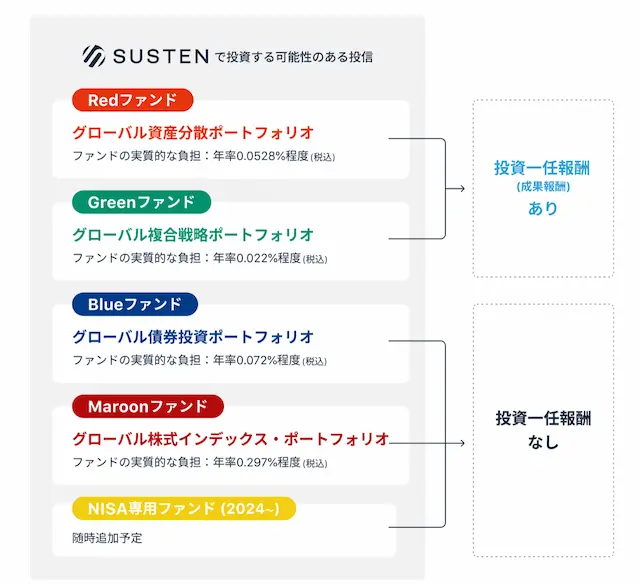

非常に低コストなSUSTENですが、課税口座で運用する場合に限り、追加で「成果報酬」が発生する可能性があります。

課税口座において成果報酬が発生するのは、以下の両方の条件を満たした場合のみです。

- 対象ファンド

→成果報酬がかかる可能性があるのは「Redファンド」と「Greenファンド」です。 - 過去最高評価額を更新した時だけ

→口座全体の評価額が、運用開始以来の過去最高値を更新した場合にのみ、その増えた利益(超過利益)の一部が成果報酬として差し引かれます。

運用益が出ていても過去最高値を更新していなければ成功報酬は発生しませんし、もちろん損失が出ている場合も発生しません。

【参考】成果報酬の計算方法

成果報酬の料率は、口座の評価額(過去最高額)に応じて、超過利益に対して以下の割合で計算されます。

| 最高評価額 | 手数料 |

|---|---|

| 80万円未満 | 超過利益×1/6 |

| 80万円以上、200万円未満 | 超過利益×1/7 |

| 200万円以上、500万円未満 | 超過利益×1/8 |

| 500万円以上 | 超過利益×1/9 |

例えば、課税口座で100万円投資し、評価額が120万円になり過去最高値を更新した場合。超過利益は20万円です。

評価額が80万円〜200万円の範囲なので、成果報酬は 20万円 × 1/7 = 約28,571円 となります。

NISAでお任せ投資

手数料業界最安水準

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

3. 【運用を停止しました】SUSTENの実績がやばい?投資した利回りを公開

公式サイト掲載の利回りや4年投資を続けた「マネとも中の人の運用実績」を公開します。

公式サイトの運用実績をチェック

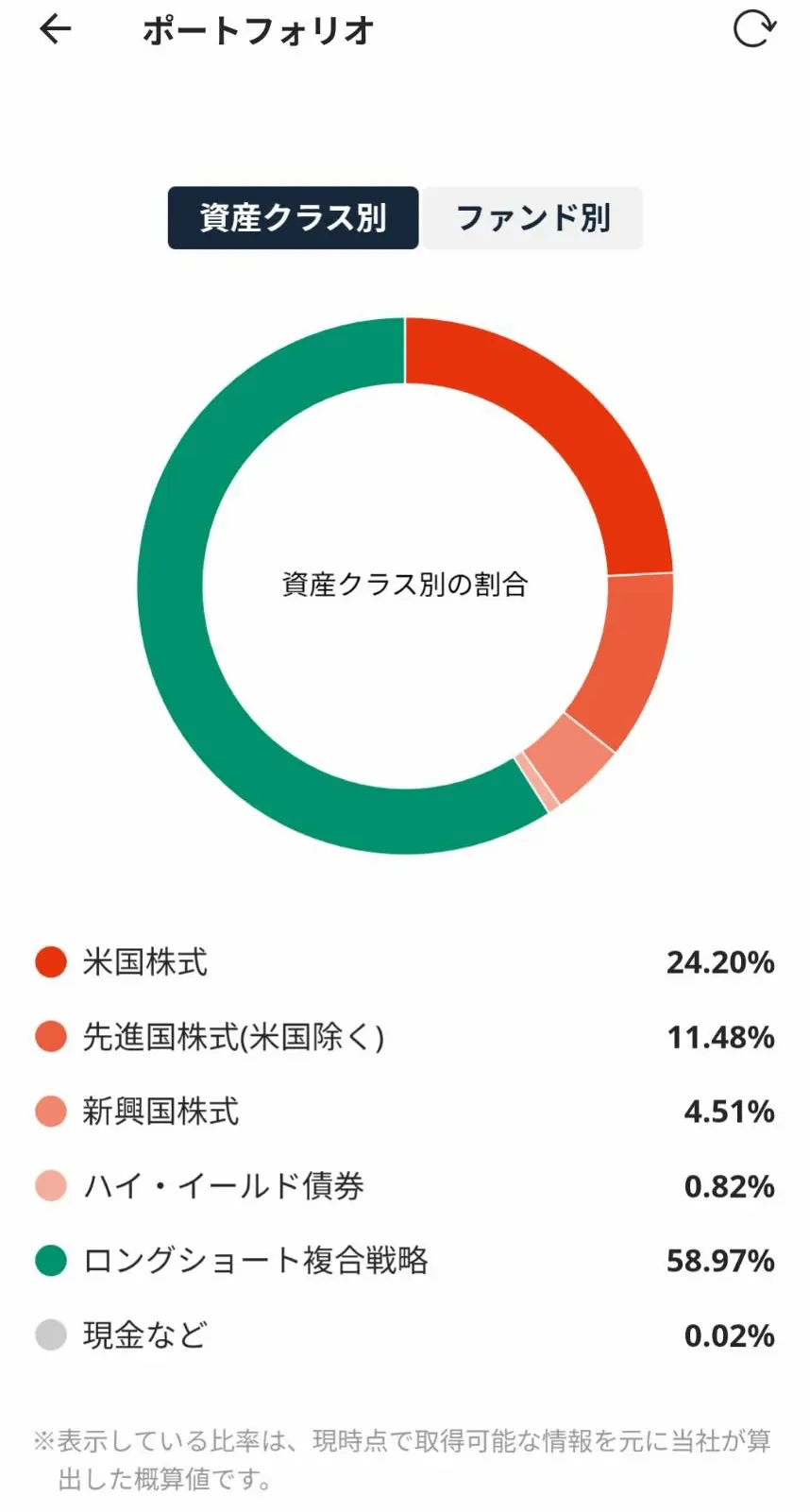

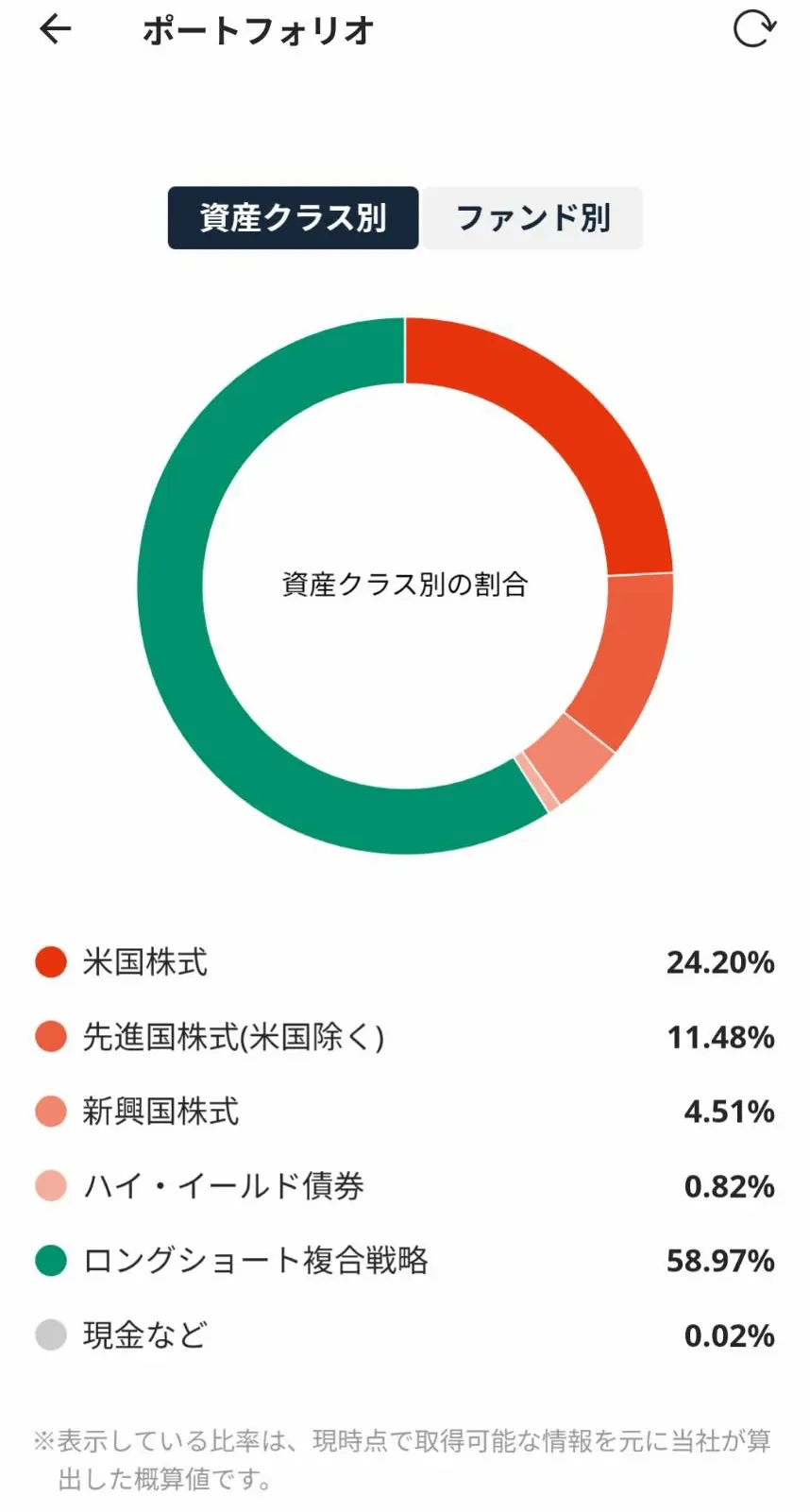

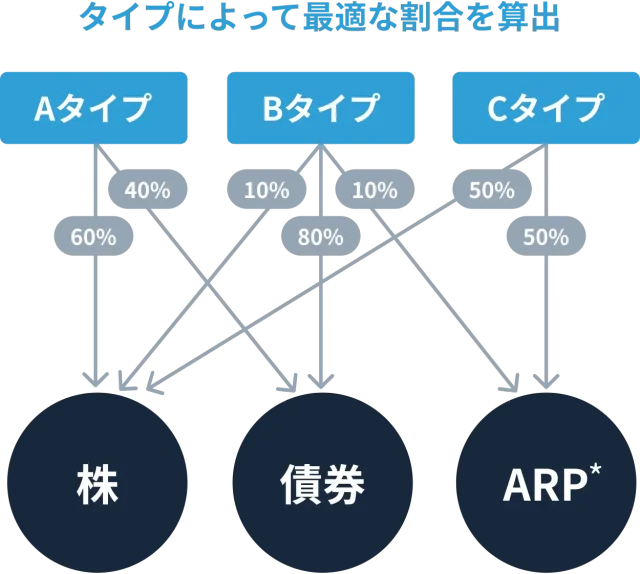

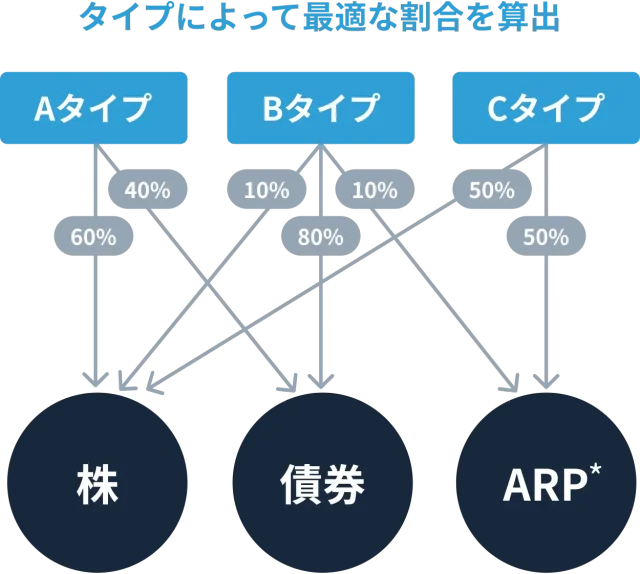

SUSTENには現在9つの運用タイプがありますが、どのタイプを選ぶかによって投資先ファンドの組み合わせ(ポートフォリオ)が変わります。まずは、SUSTENのポートフォリオを構成する主なファンドを見てみましょう。

課税口座の主な構成ファンド

課税口座では、主に以下の3つのファンド(投資信託)を組み合わせて、あなたに合った資産配分が自動で決まります。

- グローバル資産分散ポートフォリオ(Red)

→世界中の株式(先進国・新興国)に幅広く分散投資します。 - グローバル複合戦略ポートフォリオ(Green)

→株式市場の値動きとの連動を抑えることを目指す、独自のARP(オルタナティブ・リスク・プレミアム)戦略で運用されます。 - グローバル債券ポートフォリオ(Blue)

→世界中の国債や社債などに分散投資します。

NISA口座で追加されるファンド

NISA口座(つみたて投資枠・成長投資枠)では、上記のファンドに加えて、以下のファンドも投資対象となり、より多様な運用が可能になります。

- マネーフォワード 全世界株式インデックスファンド

→低コストで全世界の株式市場の成長を目指すインデックスファンドです。 - 米国株式アグレッシブ・ポートフォリオ

→より積極的なリターン獲得を目指し、米国の株式を中心に投資するファンドです。

主要5ファンドの運用成果は?(2025年7月末時点)

| ファンド名 | 過去6ヶ月 | 過去1年 | 過去3年 | 運用開始来 |

|---|---|---|---|---|

| グローバル資産分散ポートフォリオ(Red) ※2020年10月9日運用開始 | 5.67% | 17.97% | 55.92% | 79.03% |

| グローバル複合戦略ポートフォリオ(Green) ※2020年10月20日運用開始 | -3.14% | -12.66% | -34.99% | -46.06% |

| グローバル債券ポートフォリオ(Blue) ※2020年10月9日運用開始 | -0.09% | -1.61% | -10.74% | -22.15% |

| マネーフォワード全世界株式インデックスファンド ※2023年1月18日運用開始 | 4.26% | 14.66% | – | 70.78% |

| 米国株式アグレッシブ・ポートフォリオ ※2023年9月6日運用開始 | 14.32% | 31.08% | – | 46.4% |

参考データについて

SUSTEN公式サイト:https://susten.jp/fund/

データから読み取れる傾向と考察

[運用成果データ]を見ると、この期間においては、以下の傾向が見て取れます。

- 好調だったファンド

- グローバル資産分散ポートフォリオ(Red)

- マネーフォワード 全世界株式インデックスファンド

- 米国株式アグレッシブ・ポートフォリオ

- 相対的に伸び悩んだファンド

- グローバル複合戦略ポートフォリオ(Green)

- グローバル債券ポートフォリオ(Blue)

この結果から、世界的な株高などの影響を受け、株式関連のファンド(特にRedやマネフォ全世界株)の比率が高い運用タイプほど、この期間においては良好なパフォーマンスを示したと考えられます。

SUSTENの大きな特徴であり、個人的にも注目していたGreenファンド(ARP戦略)が、この期間は期待されたパフォーマンスを発揮できていなかった点は、少し残念な結果となりました。

(なぜGreenファンドが振るわなかったのか、その理由については後ほど詳しく考察します。)

この期間、パフォーマンスが良好だった運用タイプ例

上記の傾向から、例えば以下のような運用タイプが、この期間においては比較的良好なパフォーマンスだったと推測されます。

- 信頼の世界経済タイプ: (例:株式(Red)中心で、世界経済の成長を取り込むことを目指すタイプ)

- 不易流行タイプ: (例:株式(Red)と債券(Blue)のバランスを重視しつつ、安定成長を目指すタイプ)

もちろん、これはあくまで過去の一定期間における実績です。

将来のパフォーマンスを保証するものではありませんし、相場環境が変われば結果も異なります。

運用タイプは、ご自身のリスク許容度や投資目標に合わせて選ぶことが最も重要です。

【運用を停止しました】SUSTENに4年投資してみた運用実績(2025年3月最終更新)

私は2021年2月に10万円をSUSTENに投資しました。

約4年間運用しましたが、最終的な運用パフォーマンスは-25.07%(約2.5万円の損失)で運用を停止しました。

運用停止時の資産配分(投資銘柄一覧)を表示する

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | |

|---|---|---|---|---|---|

| 1月末 | -21.69% | -20.72% | -24.95% | -12.31% | |

| 2月末 | -21.94% | -20.65% | -25.59% | -14.86% | -2.32% |

| 3月末 | -25.07% (運用終了) | -18.72% | -25.59% | -15.17% | -0.53% |

| 4月末 | -21.82% | -23.59% | -15.33% | 0.99% | |

| 5月末 | -22.09% | -24.31% | -17.19% | 1.38% | |

| 6月末 | -18.88% | -24.59% | -22.61% | 0.47% | |

| 7月末 | -19.60% | -23.75% | -18.73% | 0.74% | |

| 8月末 | -18.88% | -24.04% | -21.99% | 1.40% | |

| 9月末 | -17.35% | -27.31% | -27.67% ※ポートフォリオ変更 | -2.32% | |

| 10月末 | -20.37% | -30.45% | -25.51% | -5.74% | |

| 11月末 | -20.87% | -24.88% | -25.93% | -3.58% | |

| 12月末 | -21.12% | -21.87% | -28.07% | -6.22% |

- 運用開始から6ヶ月目までは実績がプラスであった

- 6ヶ月目以降は債券市場の下落もありマイナスに

- 2022年9月に行ったポートフォリオ変更からは回復傾向

SUSTENの強みでもあったGreenファンド100%の資産配分で運用を開始しましたが、パフォーマンスがなかなか改善しなかった(理由は後述)ため、株式資産の値上がりによる早期回復を期待し、2022年9月から「グローバル資産分散ポートフォリオ(Red)」の比率を高めたヘッジファンドタイプで運用していました。

SUSTENで運用する際は、株式資産が含まれたポートフォリオの方が好成績を期待できるかもしれません。

<2025年3月追記>なぜ、SUSTENの運用を停止したのか?

まずお伝えしたいのは、SUSTENの運用戦略(インデックス+景気独立戦略のGreenファンド)自体は今でも良いと思っています。好みの運用戦略であることに変わりはありません。

それでも運用停止を決めた主な理由は、2021年から続いたパフォーマンスの伸び悩みです。 過去の追記(<2022年1月追記>参照)でも触れたように、コロナ禍での金利急上昇による債券価格の下落は大きな要因でした。

これはSUSTENにとっても厳しい局面だったと思います。 ただ、その後の回復が期待したほど進まなかった点に、次第に疑問を感じるようになりました。

特に、米国債券市場が回復傾向にあった2024年以降も、Greenファンドの直近1年のパフォーマンスがマイナスだったことは気になりました。

今後、大きなパフォーマンス回復は難しいかもしれないと感じたこと、そして他に魅力的な投資先が出てきたことから、資金をそちらへ移す決断をしました。

一方で、SUSTENが最近リリースした「米国株式アグレッシブ・ポートフォリオ」(市場平均超えを目指すタイプ)など、新しいサービス展開には関心があります。

状況によっては、将来的に投資機会を再検討することもあると考えています。

運用自体は停止しますが、SUSTENの公式パフォーマンス情報は、今後も定期的にウォッチし、更新していく予定です。

<2022年1月追記>なぜ、私のSUSTENの運用実績がマイナスになったのか?

ここをタップで理由を表示する

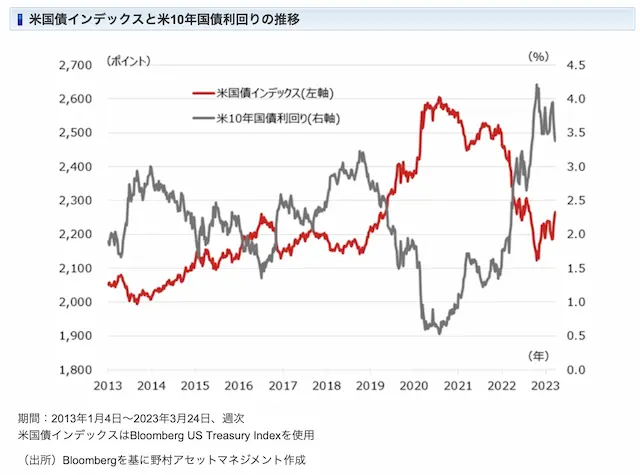

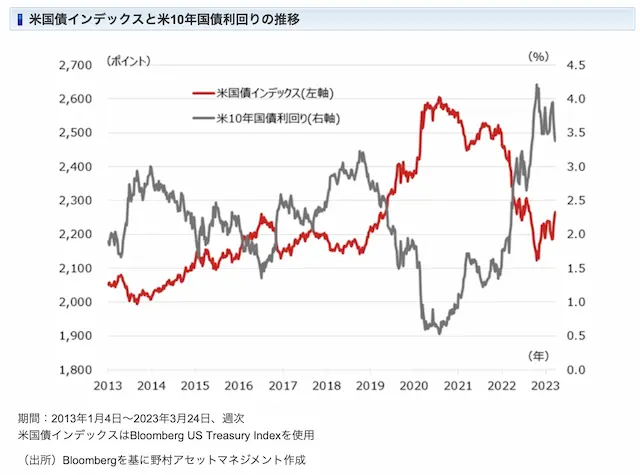

株式市場の循環に依存することなく収益獲得を目指すGreenファンドが、マイナスを生み出してしまっているのは、債券市場の暴落=金利の上昇が原因でした。

コロナ禍で米国を中心に市場にお金がばら撒かれたことにより急激なインフレが発生。

そのため、2022年度より類を見ないスピードで利上げが行われました。

結果、債券市場が暴落したということです。

SUSTENは、長期視点に基づいてリスク分散したポートフォリオを構築するために、株式や特定の通貨のリスクに依存しにくい運用をおこなっています。

それが30〜40年に一度の債券市場の暴落により、相対的にリスクが低い運用よりも、リスクの高い運用の方が短期的なパフォーマンスにおいて上回るという逆転現象が起きていました。

(引用:SBI証券)

Greenファンドは債券先物の比率を高めた運用を行なっていたので大きな影響がありました。

例えば、米国債の年間リターンは歴史的にマイナスパフォーマンスだった年が少ないなど、債券比率を高めた運用は理論的に合理性がありますが、コロナ禍という未曾有の事象と被ってしまいました。

ただ、債券の下落相場はいつまでも続くわけではないと考えます。

米国のインフレが沈静化している傾向にある点に加えて、債券投資は株式投資とは異なり、発行体が破綻しない限り価値が戻ってくる傾向にあるため、長期保有することでリターンは安定化する傾向があります。

そのため、資産運用を行う場合は、長期視点で投資を考えることが大切です。

下落にも強い!安定運用を目指すならAI搭載の「ROBOPRO(ロボプロ)」

「安定的に資産を増やしたいけれど、市場の急落が心配…」 そんな方に注目してほしいのが、SBIホールディングスの子会社である株式会社FOLIOが運用しているAIを活用したロボアドバイザー「ROBOPRO」です。

① AIが市場を先読み!あらゆる相場に最適な資産配分へ

- ROBOPROは、AIが金融市場のデータを分析し、将来を予測しながら資産配分をダイナミックに変更します。

- 上昇相場だけでなく、下落相場もチャンスと捉え、機動的に資産を守り・育てる動きをします。

② 安定的なパフォーマンスを期待できる

- 金融庁が公表したロボアドバイザーの実績比較(※2022年末時点)では、ROBOPROが運用実績No.1を獲得しました。

- 長期的な実績も高く、2020年1月15日~2025年1月15日の5年間で+105.70%(年率換算約21%)という優れた数値を記録しています。

③ 利用者も実感!”守りながら増やす” 安定感

- 当サイト「マネとも」の中の人も、ROBOPROで5年以上にわたり投資を継続しています。

- その運用実績は+68.7%(2025年11月1日時点)。

中の人の現在の運用実績を表示する

ROBOPRO以外の商品も併用投資していますが、コロナショックや2024年8月の日本株の大幅安時でもROBOPROは他の商品と比べて下落幅が小さい傾向にありました。

このように、心理的に比較的安心かつ安定的に利益を積み上げてくれるのが良い点だと感じています。

下記は、ROBOPROと一般的なロボアドバイザーの違いを簡潔にまとめた表です。

| 項目 | ROBOPRO | 一般的なロボアドバイザー |

|---|---|---|

| AIの活用 | 積極的に活用 | 活用なし |

| リターンへの期待度 | 相対的に高い | 市場平均並み |

| 下落相場への対応 | 機動的に対応 | 対応なし |

↓ROBOPRO(ロボプロ)の詳細を知る↓

4. SUSTENで資産運用を行うメリット

SUSTENのメリットは下記の通り。

- 面倒なことは一切なし!「完全おまかせ」でプロレベルの資産運用を

- NISA口座の運用も賢く効率化! SUSTEN独自の便利機能

- 独自理論に基づく「リターン効率化」

- 為替の変動リスクを軽減!「為替ヘッジ」戦略

- 税金の負担も考慮!「税効果最適化」で賢く運用

順に解説します。

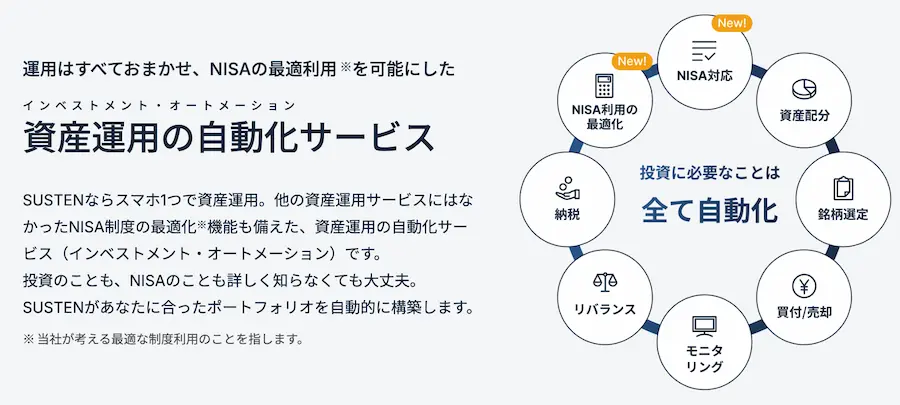

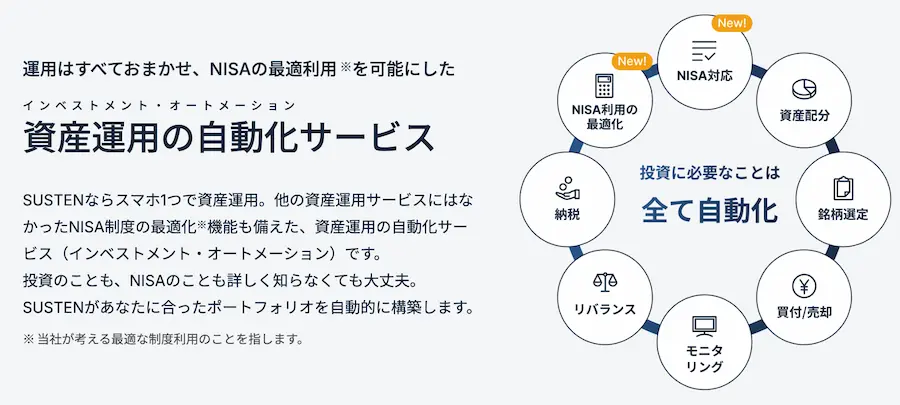

(1)面倒なことは一切なし!「完全おまかせ」でプロレベルの資産運用を

投資には興味あるけど、

- 「勉強する時間がない」

- 「何に投資すればいいか分からな」

そんな悩みを解決するのが、SUSTENの「完全おまかせ運用」です。

本来、資産運用で成果を目指すには、

- 経済の動向を学び、

- 無数の金融商品から最適なものを選び、

- 適切なタイミングで売買し、

- 定期的に見直しを行う…

といった複雑なプロセスが必要です。

SUSTENを使えば、これら資産運用の全工程を、文字通り「完全におまかせ」できます。

あなた専用の運用プランを提案・実行し、市場の変化に応じて自動で最適な状態に調整(リバランス)までしてくれるので、あなたは基本的に見守るだけ。

専門知識や手間をかけることなく、高度なグローバル分散投資が実現します。

<補足>積立投資も自動

SUSTENは、毎月自動で一定額を積み立てる機能も備えています(※原則、毎月26日に積立実行)。

定期的に定額を投資し続ける「積立投資」は、価格が高い時には少なく、安い時には多く買うことになり、結果的に平均購入単価を引き下げる効果(ドルコスト平均法)が期待できます。

市場の短期的な値動きに惑わされず、長期的な視点で着実に資産を育てていきたい方にぴったりの機能です。

(2)NISA口座の運用も賢く効率化! SUSTEN独自の便利機能

2024年から始まった新しいNISA。生涯にわたる非課税メリットを最大限に活かしたいですよね。

まず、新しいNISAの基本を確認しましょう。

| 項目 | 現行(新しい)NISA | |

|---|---|---|

| つみたて投資枠 | 成長投資枠 | |

| 非課税保有期間 | 無期限 | |

| 年間の非課税枠 | 120万円 | 240万円 |

| 生涯の非課税枠 | 1800万円 ※成長投資枠だけの場合1200万円まで | |

| 投資できる商品 | 金融庁の基準を満たした投資信託など | 上場株式・投資信託など (一部対象外あり) |

SUSTENは、この新しいNISA制度(つみたて投資枠・成長投資枠の両方)に対応しており、さらにNISA口座での運用を自動で効率化するための、以下のような独自の機能を備えているのが大きな強みです。

(1)「つみたて投資枠への優先配分」を表示する

「つみたて投資枠」から利用し、出金するときは「つみたて投資枠」に資金が残るように、自動で入出金を調整する

(2)「非課税枠の自動活用」を表示する

入金後、自動で成長投資枠・つみたて投資枠に割り振り。上限額を上回った場合課税口座で一時受け入れ。翌年に年間投資枠が利用可能となる、あるいは非課税保有限度額の枠が復活した際に、自動で非課税口座に移動

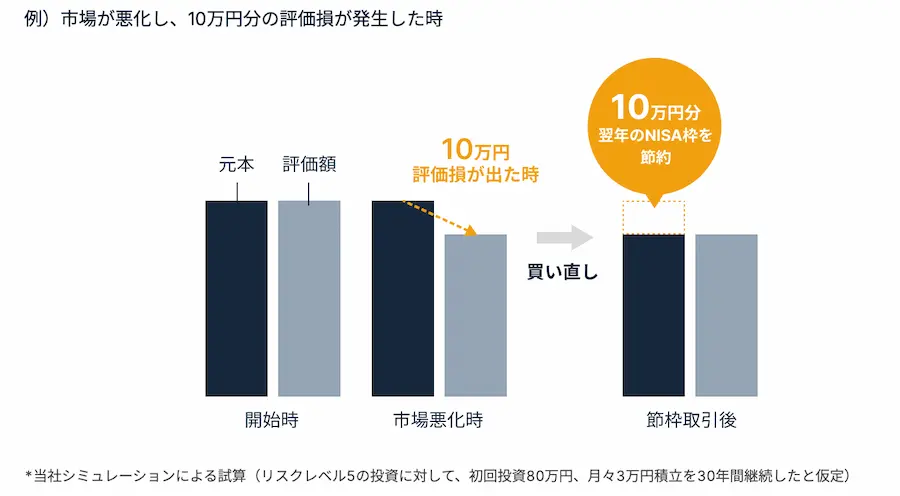

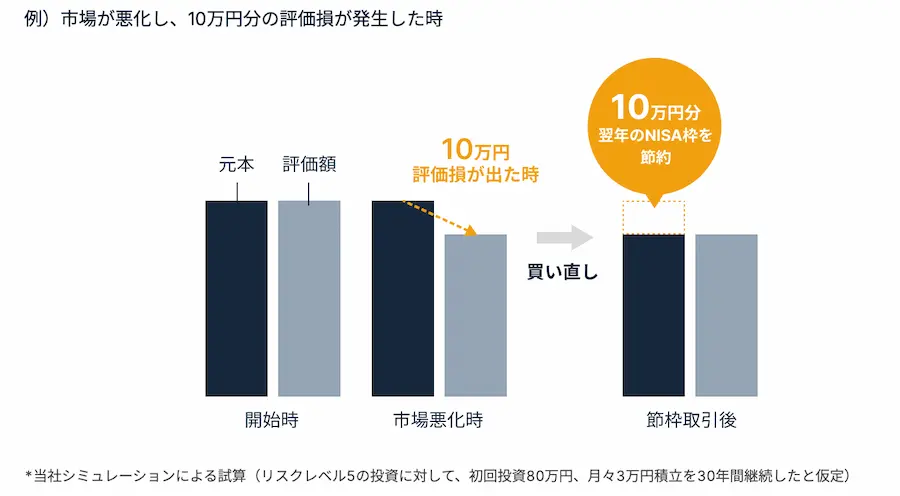

(3)「非課税枠の節約(自動で節枠)」を表示する

市場悪化時に取引を実行し、NISAの枠を拡大させる

(4)「非課税メリット最大化の売買(非課税入替取引)」を表示する

NISA口座と課税口座双方で投資を実行している場合、双方の口座で保有している証券の期待リターンを比較し、非課税口座の利用メリットを最大化するよう自動で入替取引を行う

(5)「期待リターン優先での枠利用」を表示する

期待リターンの大きいものから優先的に非課税口座での買付が行われるよう自動で利用を調整

特に注目!ユニークな「自動で節枠」機能とは?

上記の中でも、特にユニークで注目したいのが(3)「自動で節枠」機能です。

通常、NISAの非課税投資枠は、一度使うと投資した商品が値下がりしても、その分の枠が戻ってくることはありません。

しかし、SUSTENの「自動で節枠」機能は、ポートフォリオ内で損失が出ている銘柄を検知すると、戦略的に一度売却し、すぐに同額程度で買い直すことがあります。

これにより、その売却で確定した損失相当分の非課税投資枠を、翌年以降に使える生涯非課税枠(1800万円)に実質的に”戻す”効果を狙います。

年初にNISA枠で100万円投資した資産が、年末に90万円に値下がりしたとします。

SUSTENがこのタイミングで自動的に売却(損失10万円を確定)し、すぐに90万円で買い直したとします。

この一連の取引により、その年に利用した非課税投資枠は実質的に90万円となり、翌年以降に利用できる生涯非課税枠が10万円分回復するというのがこの機能の考え方です。

SUSTEN公式によると平均的な投資家で140万円ほどの増枠効果が期待できる(※)と試算しているそうです。

(3)独自理論に基づく「リターン効率化」

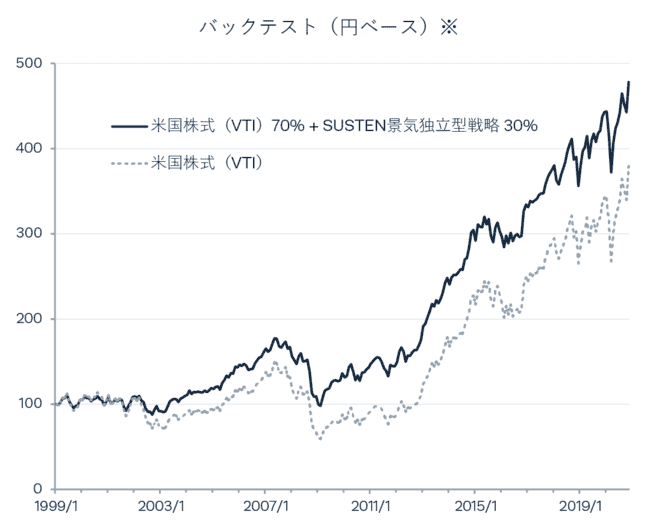

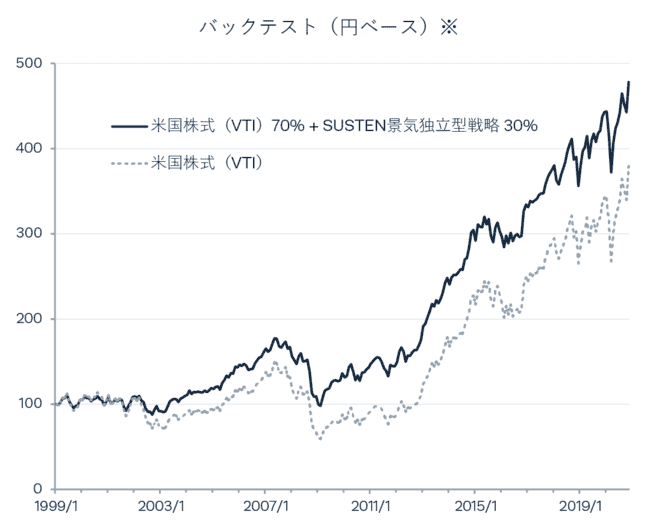

SUSTENの運用は、単なるインデックス投資(市場平均を目指す投資)にとどまりません。

世界中の株式(Redファンド)や債券(Blueファンド)といった伝統的なインデックス運用をベースにしつつ、そこに株式市場全体の値動きとの連動を抑えることを目指す独自の「景気独立型」運用(Greenファンド/ARP戦略)を組み合わせている点が、他のおまかせ投資サービスにはない大きな特徴です。

なぜ「インデックス投資だけ」ではもったいない?

低コストで始めやすく、市場の成長を取り込めるインデックス投資は、資産形成の有効な手段として非常に人気があります。しかし、弱点がないわけではありません。

市場全体が大きく下落する局面では、インデックス投資もその影響を免れず、資産が大きく目減りしてしまう可能性があります。

また、市場が時に非合理的な動きをすることで、意図せず特定のリスク(例えば、特定の国やセクターへの集中リスクなど)を抱えてしまうこともあります。

SUSTENの解決策:「インデックス投資」を知的に”補強”する

SUSTENの運用戦略は、こうしたインデックス投資が抱える可能性のあるリスクや非効率性を、最新の金融理論(ARP戦略など)を用いて軽減し、より賢くリスクに見合ったリターンを追求することを目指しています。

言い換えれば、インデックス投資のメリットは活かしながら、Greenファンドという”補強材“を加えることで、ポートフォリオ全体の安定性と効率性を高めるイメージです。

図:インデックス投資と併用した時のリターンの違いについて

(引用-日本初の完全成果報酬型おまかせ資産運用サービス「SUSTEN(サステン)」の一般公開-PRTIMES)

「NISAでインデックス投資だけ」という人にこそ、意味がある?

最近はNISAの普及もあり、「オルカン」や「S&P500」といったインデックスファンドで資産運用の大部分を賄っている方も多いでしょう。そのような方にとって、もし追加でロボアドバイザーを検討する際に、中身が同じようなインデックス運用中心のものでは、資産分散という観点からはあまり意味がないかもしれません。

しかし、SUSTEN独自の「景気独立型」運用(Greenファンド)は、一般的な株式インデックスとは異なる値動きをすることが期待されるため、既にお持ちのインデックスファンドと組み合わせることで、ポートフォリオ全体の価格変動リスクを抑え、より安定したリターンを目指せる可能性があります。

(4)為替の変動リスクを軽減!「為替ヘッジ」戦略

海外の資産に投資する上で、避けて通れないのが「為替リスク」です。

投資先の資産価値が上がっても、その国の通貨に対して円高が進んでしまうと、日本円に換算したときの価値が減ってしまう可能性があります。

一般的なロボアドバイザーの中には、この為替リスクに対して特別な対策をとっていないサービスも多いですが、SUSTENは「為替ヘッジ」を行うことで、為替変動の影響を抑える工夫をしています。

為替ヘッジとは?

為替ヘッジとは、簡単に言うと、将来の為替レートをあらかじめ約束しておくような取引(為替予約や通貨先物など)を活用し、為替相場の変動が資産価値に与える影響をできるだけ小さくしようとする戦略のことです。

仮に「1ドル=150円」の時に、1万ドル分の米国資産(日本円で150万円相当)に投資したとします。

1年後、投資した米国資産の価値がドル建てでは変わらなかったとしても、為替レートが「1ドル=130円」まで円高が進んでいたらどうでしょう?

日本円に換算すると資産価値は130万円となり、為替変動だけで約13%(20万円)も目減りしてしまう計算になります。

SUSTENの為替ヘッジ戦略は、こうした円高による資産価値の目減りリスクを軽減する効果が期待できます。

【SUSTEN 山口雅史氏 コメント(要約)】

「為替の動きは予測が難しく、投資家にとってはコントロールしにくいリスクです。せっかく投資先が成長しても、円高で利益が相殺されてしまうこともあり得ます。こうした『不要なリスク』を可能な限り取り除き、お客様が安心して資産形成に集中できる環境を提供することが、我々の重要な役割だと考えています。」

「海外投資はしたいけど、為替のことはよく分からないし心配…」という方にとって、SUSTENの為替ヘッジ戦略は、運用をおまかせする上での好材料になりますね。

(5)税金の負担も考慮!「税効果最適化」で賢く運用

投資で利益が出ると税金がかかりますが、その負担はできるだけ軽くしたいもの。投資経験が豊富な方は、利益確定のタイミングを調整するなど、税負担を意識した取引を行うこともあります。

SUSTENに搭載されている「税効果最適化」機能は、こうした税効率を考慮した運用を自動で行うことを目指します。

具体的には、お取引口座において実現損益が発生している場合、相対する含み損益を実現させるトレードを自動で実行し、税負担軽減を目指します。

これにより、投資初心者の方でも、ご自身で複雑な税金の計算や対策を考える必要なく、税効率まで考慮された本格的な資産運用をSUSTENにおまかせできるのが大きなメリットです。

NISAでお任せ投資

手数料業界最安水準

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

5. 利用前に確認しておきたいSUSTENのデメリット(注意点)

SUSTENを利用するにあたって、理解しておくべきデメリットは下記の通り。

- 入金時の振込手数料は自己負担となる場合がある

- NISA口座で購入できるのはSUSTENの商品のみ

(1)入金時の振込手数料は自己負担となる場合がある

SUSTENの口座へ投資資金を入金する際、利用する銀行などの金融機関によっては振込手数料が発生します。

この手数料は利用者自身の負担となります(SUSTEN自体が入金手数料を徴収するわけではありません)。

手数料が無料になる銀行やサービスを利用するなど、入金方法を工夫すると良いでしょう。

(2)NISA口座で購入できるのはSUSTENの商品のみ

SUSTENでNISA口座を開設した場合、その口座内で投資できるのは、SUSTENが提供するおまかせ運用のポートフォリオに限られます。

個別株式や、他の証券会社で取り扱っている様々な投資信託などをNISA枠で購入したいと考えている場合、SUSTENのNISA口座ではそれはできません。

NISA口座で幅広い商品を自分で選びたい方は、ネット証券などでNISA口座を開設することを検討しましょう。SUSTENのNISAは、あくまで「おまかせ投資」専用と理解しておく必要があります。

6. 世間のSUSTENに対する口コミ・評判を紹介

ここでは、SUSTENを実際に利用しているユーザーの意見を集めました。

- 運用パフォーマンスが悪い

- 成功報酬を採用しているのは珍しい

などの意見がありました。

ポイントサイトのポイント目的でサステン開設したけど、ポイント以上に利益出た😁

— やまと丸 (@lehman_miler) December 28, 2023

ただ、サステンは成果報酬型だから、利益出た時の手数料高すぎる。。

ちなみに同じような時期に買ったQQQは+10%だから、やっぱりインデックス投資の方がいいと思う。 pic.twitter.com/HRspw43go1

私を含めて、SUSTENを長期で利用している方はマイナスの運用パフォーマンスの傾向があります。これはGreenファンドのパフォーマンス不振が原因ですね。

しかし、直近で始められた方は比較的良好なパフォーマンスの方もいらっしゃいました。

7. 結論!SUSTENはこんな人におすすめ

これまでの特徴やメリット・デメリットを踏まえると、SUSTENは特に以下のような考え方やニーズを持つ方におすすめできるサービスと言えます。

- 株式市場の値動きとは異なる動きを目指す、新しい運用手法に挑戦してみたい方

- NISAで「低コスト」と「おまかせ」を両立させたい方

- 株式中心の投資から、さらに効果的な「分散」を図りたい方

(1)株式市場の値動きとは異なる動きを目指す、新しい運用手法に挑戦してみたい方

SUSTEN独自の「景気独立型」運用(Greenファンド/ARP戦略)は、一般的なインデックス投資とは一線を画すアプローチです。

「ただ市場平均についていくだけでなく、最新の金融理論に基づいた運用に興味がある」「知的な面白さも感じたい」という方には、特に魅力的に映るでしょう。

(2)NISAで「低コスト」と「おまかせ」を両立させたい方

業界トップクラスの低コストはSUSTENの大きな強み。

特にNISA口座なら成果報酬もかからず、さらにキャッシュバック(※条件あり)で実質コストをさらに抑えられる可能性があります。

「NISAの非課税メリットは最大限活かしたいけど、自分でやるのは面倒…でもコストは妥協したくない!」という方にぴったりです。

(3)株式中心の投資から、さらに効果的な「分散」を図りたい方

すでに「オルカン」や「S&P500」などの株式インデックスファンドで投資を始めている方は多いと思います。しかし、それだけだと市場全体が下落した時のリスクは避けられません。

SUSTENのGreenファンドは、こうした株式資産とは異なる値動きをする傾向が期待されるため、組み合わせることでポートフォリオ全体のリスク(値動きのブレ)を抑え、安定性を高める効果が見込めます。

「インデックス投資の次の、賢い一手」を探している方におすすめです。

NISAでお任せ投資

手数料業界最安水準

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

SUSTENまとめ

この記事では、株式会社sustenキャピタル・マネジメントが運営するおまかせ投資サービス「SUSTEN」について、その特徴からメリット・デメリットまで詳しく解説してきました。

- 株式市場の値動きとは異なる動きを目指す、新しい運用手法に挑戦してみたい方

- NISAで「低コスト」と「おまかせ」を両立させたい方

- 株式中心の投資から、さらに効果的な「分散」を図りたい方

業界最低水準の手数料は、長期的な資産形成において大きなアドバンテージです。

また、一般的な株式インデックスとは異なる値動きを目指す運用戦略は、ポートフォリオ全体の安定性を高める上で、他のロボアドバイザーにはない独自の価値を提供してくれる可能性があります。

もちろん、入金時の振込手数料が自己負担である点や、NISA口座ではSUSTENの商品しか買えないといった注意点も理解しておく必要があります。

この記事で得た情報を元に、SUSTENがご自身の投資目標やスタイルに本当に合っているか、ぜひじっくりと比較検討してみてください。

NISAでお任せ投資

手数料業界最安水準

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

よくある質問

- なぜ、SUSTENは「やばい」「評判が悪い」と言われることがあるの?

-

ネットなどでそのような声が見られる主な理由としては、当記事でも触れたように、SUSTENの特徴である「Greenファンド(ARP戦略)」の運用パフォーマンスが、過去のある時期(特に2022年~2023年にかけての急激な金利上昇局面など)において、期待された成果を出せなかったことが考えられます。

Greenファンドのような市場の方向性に左右されにくいことを目指す戦略は、特定の市場環境下では強みを発揮しますが、あらゆる状況で常に高いリターンを生むわけではありません。

そのため、SUSTEN(特に、Greenファンドを含む課税口座の運用)を評価する際には、短期的なパフォーマンスだけを見て判断せず、様々な市場環境を経験した上での長期的な成果を見守る視点が大切になります。

- ウェルスナビなど、他のロボアドバイザーと比較してどう?

-

他の主要なロボアドバイザーと比較する際、SUSTENが持つ独自の強みは主に以下の2点です。

- 業界最低水準の低コスト

→特にNISA口座を利用する場合の手数料の安さは、他のロボアドと比較しても際立っています。長期投資ではコストがリターンに大きく影響するため、これは大きな利点です。 - 独自の運用戦略(ARP戦略)

→単純な国際分散投資だけでなく、株式市場全体の値動きとの連動を抑えることを目指すARP戦略を取り入れています。これは、インデックス投資などの伝統的な資産との分散効果を高めたい場合に有効な可能性があります。

一方で、他のロボアドバイザーには、例えば「提携銀行からの入金で手数料が無料」「ポイント連携がある」「よりシンプルな運用内容」といった、それぞれ異なる特徴やメリットがあります。

どちらが良いかは一概には言えず、ご自身の投資目的や重視するポイントによって最適なサービスは異なります。

以下のような記事を参考に、複数のサービスをしっかりと比較検討することをおすすめします。

あわせて読みたい

【2025年9月】ロボアドバイザー最強実績(利回り)比較ランキング!8社併用投資して検証 ロボアドバイザーに投資するなら、より運用パフォーマンスが高いサービスを選びたいですよね。 全てのロボアドバイザーを比較検証し、実際に9社に併用投資してみた経験…

【2025年9月】ロボアドバイザー最強実績(利回り)比較ランキング!8社併用投資して検証 ロボアドバイザーに投資するなら、より運用パフォーマンスが高いサービスを選びたいですよね。 全てのロボアドバイザーを比較検証し、実際に9社に併用投資してみた経験…SUSTENとウェルスナビの比較はこちら。

あわせて読みたい

SUSTENとウェルスナビ比較!どっちが優秀?併用投資で検証しました 「WealthNavi(ウェルスナビ)」や「SUSTEN(サステン)」など、投資の運用を自動で行ってくれるサービス(ロボアドバイザー)は、投資初心者や投資に時間を割けない多忙な…

SUSTENとウェルスナビ比較!どっちが優秀?併用投資で検証しました 「WealthNavi(ウェルスナビ)」や「SUSTEN(サステン)」など、投資の運用を自動で行ってくれるサービス(ロボアドバイザー)は、投資初心者や投資に時間を割けない多忙な… - 業界最低水準の低コスト

NISAでお任せ投資

手数料業界最安水準

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント