CMでも話題!1万円から始められる『おまかせ資産運用』のウェルスナビ。

- 「何に投資すればいいか自信がない!」投資未経験者or経験者

- (新)NISA口座での資産運用を全て”おまかせ”したい方

しかし、インターネットで検索すると『ウェルスナビはやめたほうがいい』といった気になる声を目にすることも。

そこでこの記事では、ウェルスナビを実際に7年以上利用している私(マネとも中の人)が、

- ひどい大損の可能性は?

- 利用者のリアルな実績や、私の7年間の運用成果は?

- やめたほうがいいと言われる理由や評判は?

といった疑問や不安について、実体験を交えながら詳しく解説していきます。

マネとも中の人

マネとも中の人ぜひ、参考にしてみてください。

今だけ!当サイトからの新規口座開設+10万円以上の入金で1,000円がプレゼントされる「マネとも×ウェルスナビ タイアッププログラム」を実施中。

上記キャンペーンと同時実施中のキャンペーン「積立開始プログラム」を併用することで現金1,500円以上プレゼント!

↓今すぐお得な始め方を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

1. ウェルスナビ(WealthNavi)の概要

- 投資知識ゼロでも安心!すべて”おまかせ”の全自動運用

- あなたに最適なリスクで、安定的なリターンを期待できる

- 大手金融グループならではの「安心感」

- 長期運用での確かな運用実績

- 利用者数・預かり資産でロボアドバイザー業界No.1(※)

- 新しいNISA制度(つみたて/成長投資枠)に完全対応

- 【実例】マネとも中の人も7年以上投資!+88%の運用実績(2025年10月時点)

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2025年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2025年6月時点)

ウェルスナビでは、面倒な運用方針の決定、銘柄選び、売買、メンテナンスは全て自動。無料の診断に基づき、一人ひとりの目標やリスク許容度に合った運用プランを提案してくれます。

このため、忙しい方でも、時間をかけずに本格的な国際分散投資が始められます。

また、三菱UFJ銀行を擁するMUFGグループの一員であり、信頼性の高い経営基盤を持っています。

実績も好調であり、運用期間2年以上の利用者の95%がプラスのリターンを達成しています。(2024年12月末時点データ)

預かり資産残高は1兆7,000億円突破(2025年10月27日時点)・運用者数39万人以上(2024年3月時点)であり、多くの人に選ばれ、支持されている実績は、サービスへの信頼の証と言えます。

新しいNISA制度にも対応しているため、非課税(利益に対する税金課税なし)メリットを最大限に活かしながら、”おまかせ”で資産形成が可能です。

私自身も運用しており、実際に長期積立投資を続けることで、良好な成果を得られています。

| ウェルスナビの概要 | |

|---|---|

| 企業名 | ウェルスナビ株式会社 |

| 親会社 | 株式会社三菱UFJ銀行 |

| サービス開始日 | 2016/7 |

| 投資するファンド | 約8種類 |

| 手数料 | 課税口座:年率1.1% ※現金部分を除く、税込 NISA口座:年率0.693〜0.733% ※現金部分を除く、税込 ※リスク許容度により変動 ※自動積立機能の利用必要 |

| 投資商品の保有コスト | 年率0.08〜0.13% (ETFの信託報酬) |

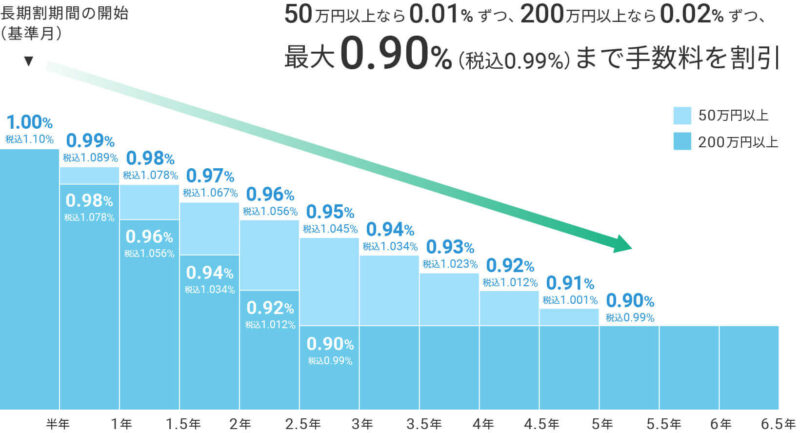

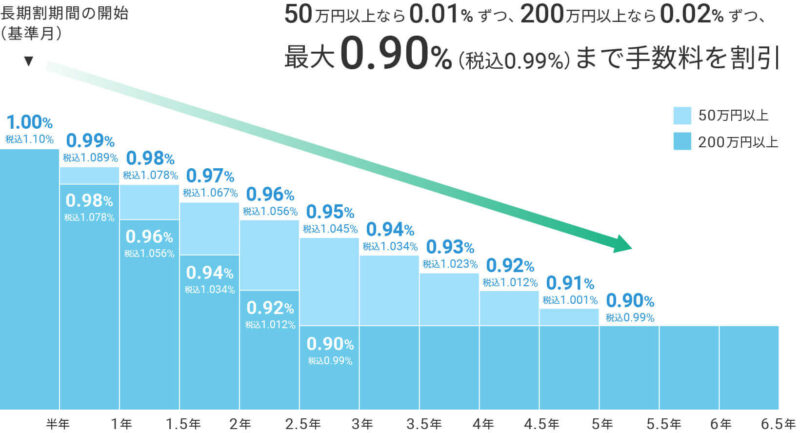

| 手数料割引 | あり 50万円~200万円未満:6か月毎に0.011%(年率,税込) 200万円以上 :6か月毎に0.022%(年率,税込) |

| 最低投資金額 | 1万円 |

| 最低積立金額 | 1万円〜 |

| 入金手数料 | 無料 ※クイック入金対応銀行の場合 |

| 出金手数料 | 無料 |

| 確定申告の有無 | 不要 ※源泉徴収ありの特定口座・NISA口座の場合 |

| スマホアプリ | あり(iOS/Android) |

2. 運営会社は怪しい?安全性を検証(取材あり)

ウェルスナビの運営は、三菱UFJ銀行を直接の親会社に持つウェルスナビ株式会社が行っています。

メガバンクである三菱UFJ銀行、そしてその親会社である三菱UFJフィナンシャル・グループという、日本の金融界を代表する企業がバックについている点は、サービスへの信頼性を高める大きなポイントです。

加えて、経営陣の顔ぶれや経歴がオープンになっているため、責任の所在が明確です。

中でもCEOの柴山氏は、元財務官僚であり、10兆円規模の資産運用経験を持つなど、金融における豊富な実績と専門知識を有しています。

こうした運営体制の透明性や経営者の確かな経歴も、利用者が安心して資産を預けられる要素になっています!

| ウェルスナビ株式会社の概要 | |

|---|---|

| 住所 | 東京都品川区西五反田8-4-13 五反田JPビルディング9F |

| 代表取締役 | 柴山和久 |

| 資本金 | 121億6,276万7,762円 ※2024年12月31日現在 |

| 登録免許 | 金融商品取引業者 関東財務局長(金商)第2884号 資金移動業者 関東財務局長 第00071号 |

| 加入協会 | 日本証券業協会 一般社団法人 日本投資顧問業協会 一般社団法人 日本資金決済業協会 |

主な関係者と経歴を表示する

- 柴山和久氏(代表取締役CEO):日英の財務省で合計9年間、予算、税制、金融、国際交渉に参画する。その後、マッキンゼーでは、ウォール街に本拠を置く機関投資家を1年半サポートし、10兆円規模のリスク管理と資産運用に携わる。次世代の金融インフラを構築したいという想いから、2015年4月にウェルスナビを創業。東京大学法学部、ハーバード・ロースクール、INSEAD卒業。ニューヨーク州弁護士。

- 廣瀬学氏(取締役CFO):ドイツ証券株式会社に入社後、資金調達やM&Aアドバイザリー業務に従事。2014年にソーシャルアプリの開発・運営事業を展開する株式会社トライフォートに入社し、取締役CFO兼コーポレート本部長を務める。その後、クレディ・スイス証券株式会社を経て、2019年1月にウェルスナビに参画。

- 牛山史朗氏(執行役員):WealthNaviの提供するウェルス・マネジメントの核(コア)となる、中立的で客観的な金融アルゴリズムの開発をリードしている。ウェルスナビ参画以前には、三菱UFJ信託銀行で個人向けの資産運用アドバイスなどを担当した後、野村證券にてグローバルな投資戦略の開発などを行う。京都大学大学院情報学研究科で金融工学を専攻。

公式サイトにて上記含め複数人の経歴記載あり

当サイトはウェルスナビ株式会社に直接取材を行いました。

働く世代の資産形成を全力でサポートするという強い意志が好印象でした。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

3.【2025年11月更新】失敗やひどい大損はある?ウェルスナビを7年続けた実績を公開

実際にどのぐらいの利回りを出せるのか、ウェルスナビ公式サイト掲載の利回りや7年以上積立投資を続けた「マネとも中の人の運用実績」を公開します。

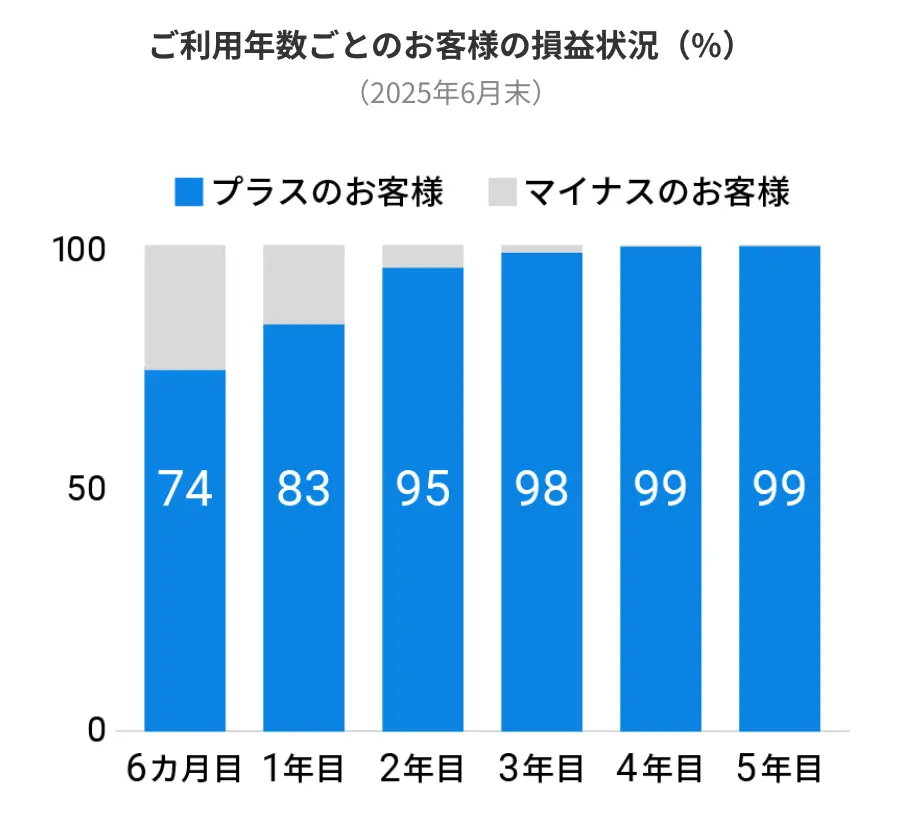

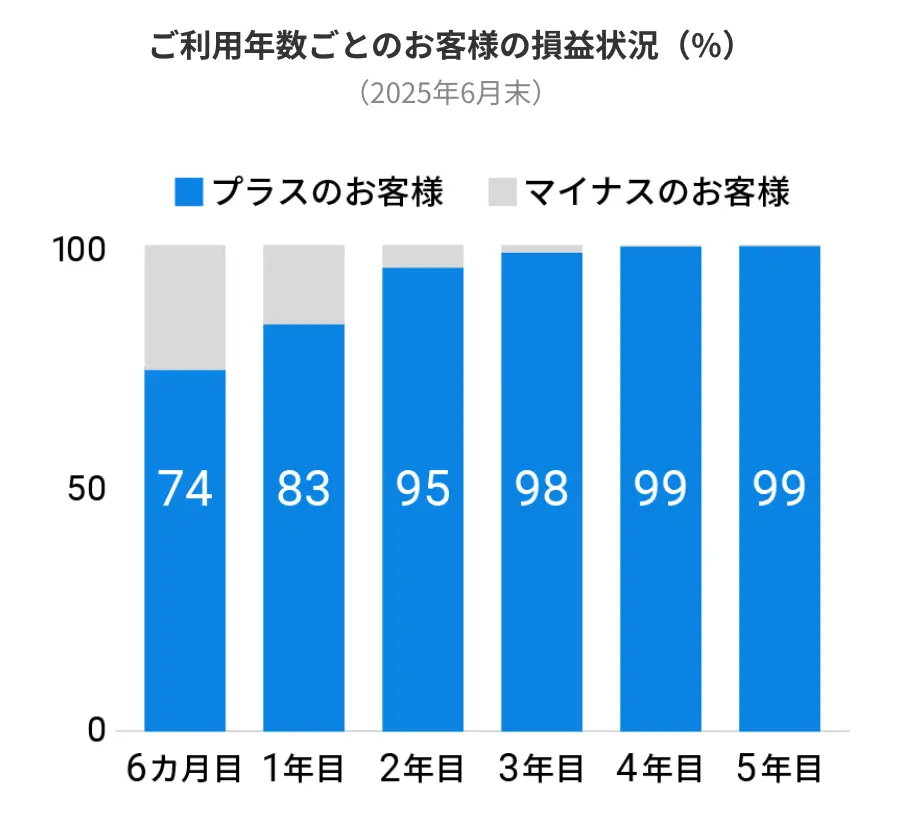

【公式サイトから引用】ウェルスナビユーザー全体の損益状況

(参考データ:https://www.wealthnavi.com/data/situation)

ウェルスナビ公式サイトが公開している運用実績データ(2025年6月末時点)を見ると、運用期間によるリターンの傾向がわかります。

- 運用期間1年未満の方の場合、約26%がマイナスのリターン(損失)を経験。

- しかし、運用期間が2年以上になると、95%の方がプラスのリターンを達成。

- さらに5年以上運用を続けている方では、99%以上がプラスのリターン。

この結果から、ウェルスナビのユーザー実績には以下の傾向があると言えます。

- 短期的(1年未満)には元本割れのリスクもある。

- しかし、2年以上の長期で運用を継続すれば、非常に高い確率でプラスの運用成果が期待できる。

実際に私の運用実績もウェルスナビ利用者の傾向と合致しています。

【体験談】ウェルスナビ運用7年目のリアルな実績(2025年11月1日時点)

私自身のウェルスナビでの運用経験を共有します。

2017年11月に初期投資10万円でスタートし、その後は毎月1万円(最初のうちは毎月2万円)をコツコツと積み立ててきました。(現在は積立投資停止中)

<私の現在の運用実績>

7年以上の運用期間を経て、現在の状況は以下の通りです。

- 投資元本: 約66万円

- 積立金額:毎月1万円積立(現在は停止)

- 現在の評価額:約128万円

- 現在のリターン: +61万円以上 (+93.71%)

年率に換算すると、平均約8%のリターンで推移している計算になります。

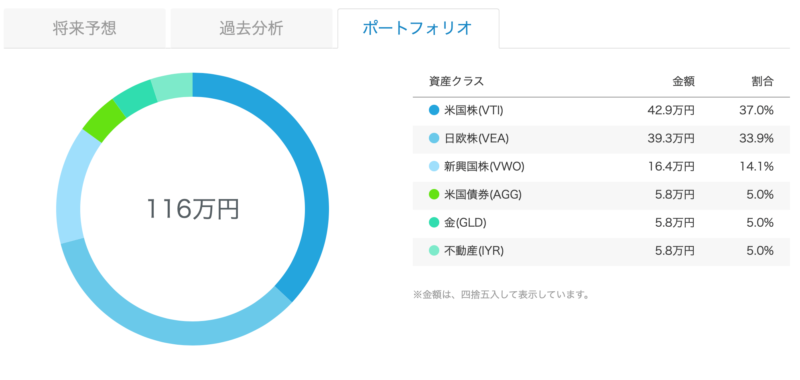

現在の資産配分(投資銘柄一覧)を表示する

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 | 2018年度 | 2017年度 | |

|---|---|---|---|---|---|---|---|---|---|

| 1月末 | 83.29% | 56.74% | 34.57% | 34.56% | 18.04% | 8.50% | -2.96% | 3.13% | |

| 2月末 | 76.55% | 65.12% | 35.70% | 32.21% | 21.70% | 0.17% | 1.07% | -0.06% | |

| 3月末 | 73.43% | 71.41% | 34.76% | 38.81% | 28.40% | -12.16% | 1.10% | -3.96% | |

| 4月末 | 66.03% | 74.02% | 39.41% | 41.54% | 31.24% | -4.62% | 4.21% | 0.01% | |

| 5月末 | 67.08% | 77.96% | 40.13% | 35.74% | 34.19% | -0.64% | -3.14% | 0.01% | |

| 6月末 | 65.74% | 82.18% | 49.18% | 33.65% | 34.85% | 2.21% | 1.55% | -0.01% | |

| 7月末 | 74.13% | 76.03% | 52.98% | 36.46% | 33.62% | 5.18% | 1.76% | 2.78% | |

| 8月末 | 75.27% | 72.76% | 51.32% | 35.83% | 35.83% | 9.93% | -1.11% | 2.78% | |

| 9月末 | 83.44% | 72.40% | 47.80% | 28.48% | 31.77% | 6.08% | 1.18% | 3.21% | |

| 10月末 | 93.72% | 81.50% | 45.45% | 37.11% | 39.69% | 3.30% | 5.11% | -4.60% | |

| 11月末 | 運用中 | 79.85% | 52.66% | 39.68% | 36.31% | 13.10% | 6.71% | -1.62% | 1.29% |

| 12月末 | 80.50% | 52.61% | 26.93% | 40.44% | 16.89% | 8.26% | -9.60% | 2.91% | |

| 年率リターン | 27.89% | 25.68% | -13.51% | 23.55% | 8.63% | 17.86% | -12.51% |

私の実績推移のポイント

もちろん、常に順調だったわけではありません。

- 運用開始から最初の3年間では、月末時点で評価額がマイナス(含み損)になった月が12回

- 用3年目以降は一度も元本割れ(投資額を下回ること)は発生していない

運用初期には一時的な価格の下落も経験しましたが、長期で「続けること」で、結果的に大きな失敗や大損をすることなく、良好なパフォーマンスを得られています。

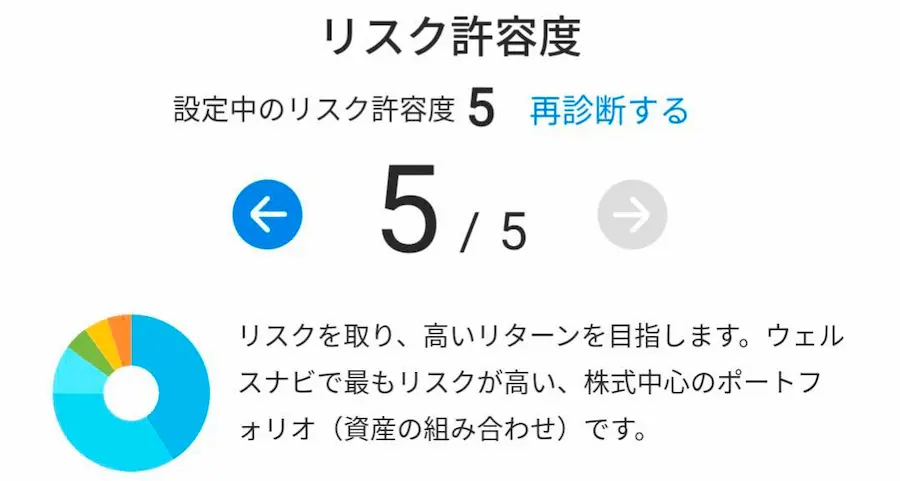

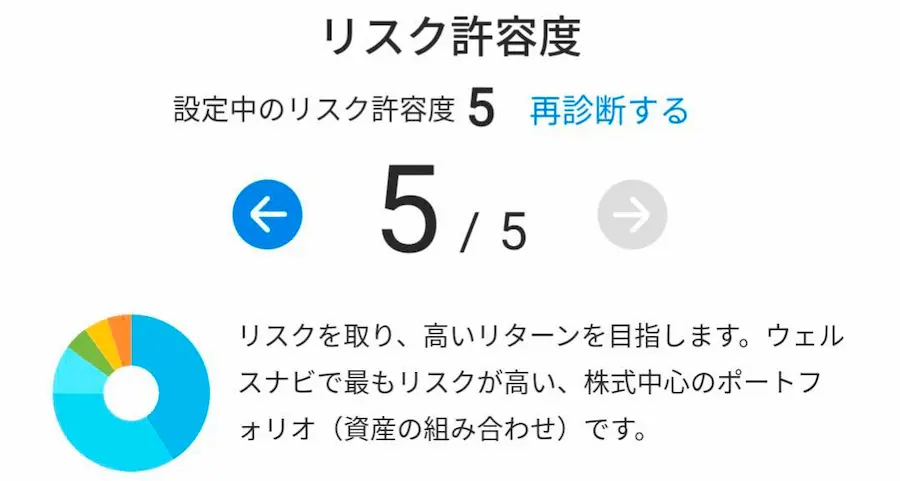

運用コースについて

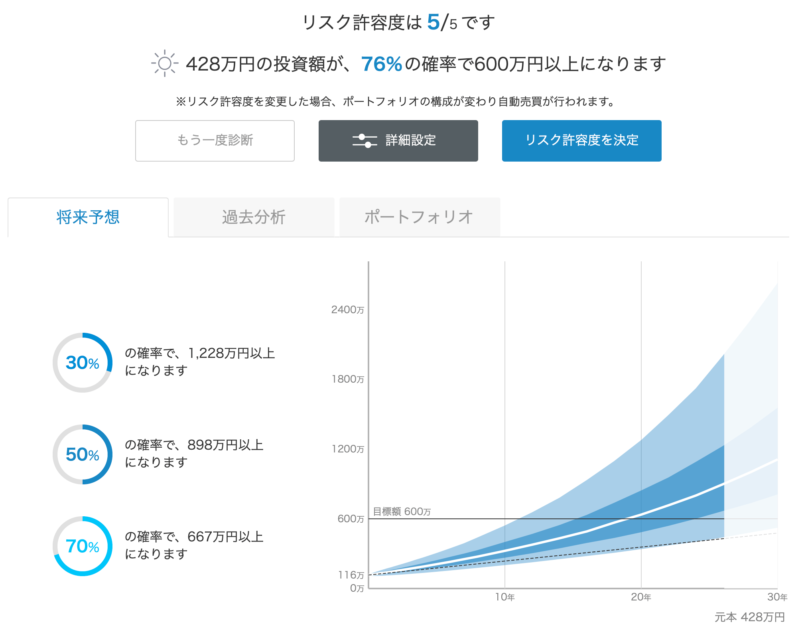

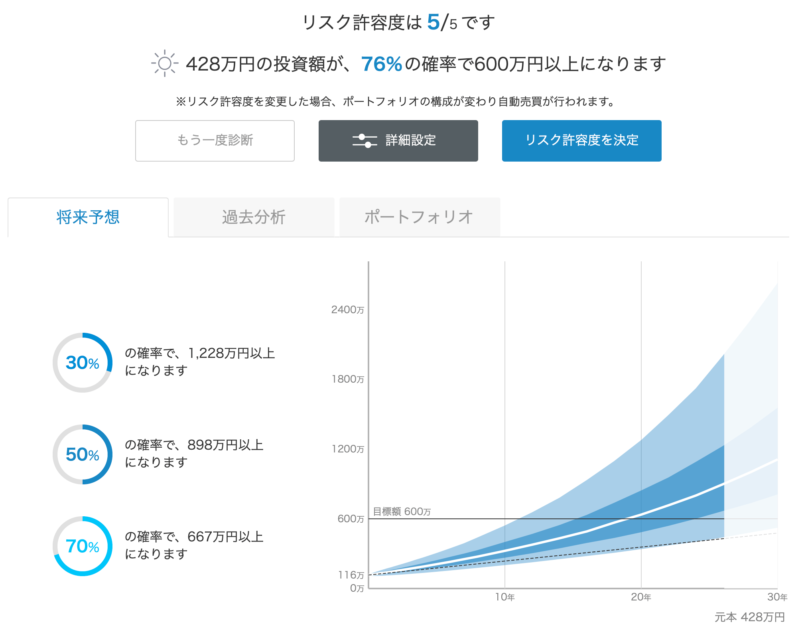

私はウェルスナビの無料診断の結果、「リスク許容度5」という最も積極的な運用コースを選択しています。

これは、ある程度のリスクを取りながら高いリターンを目指す方針です。

私がウェルスナビを続けている理由

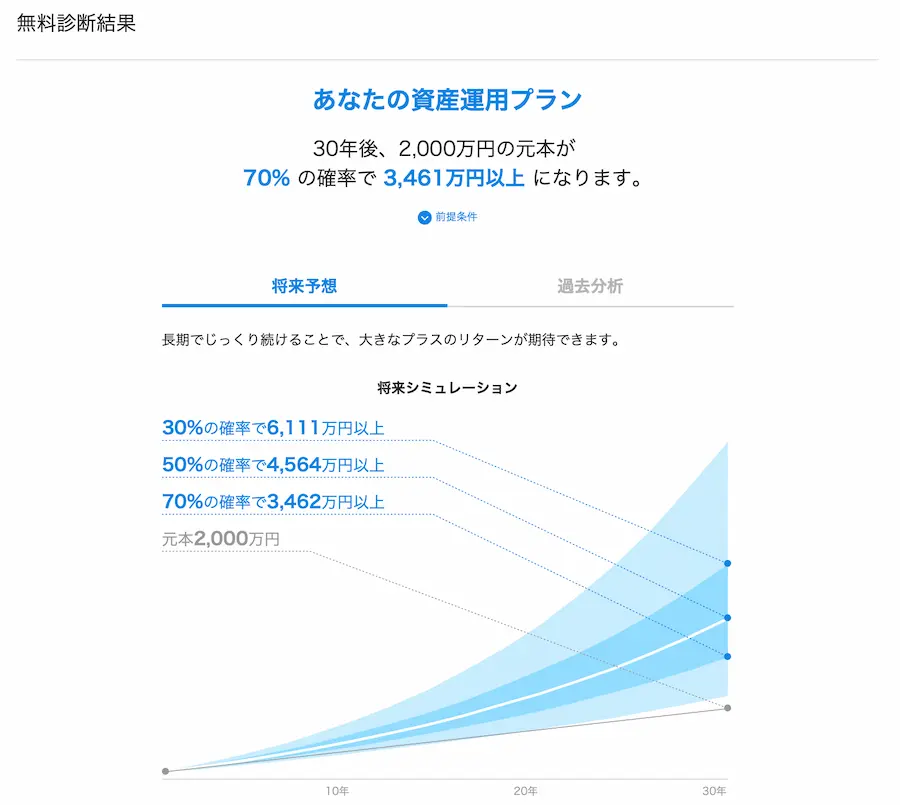

※画像はイメージです。最新の診断結果はウェルスナビ公式でご確認ください。

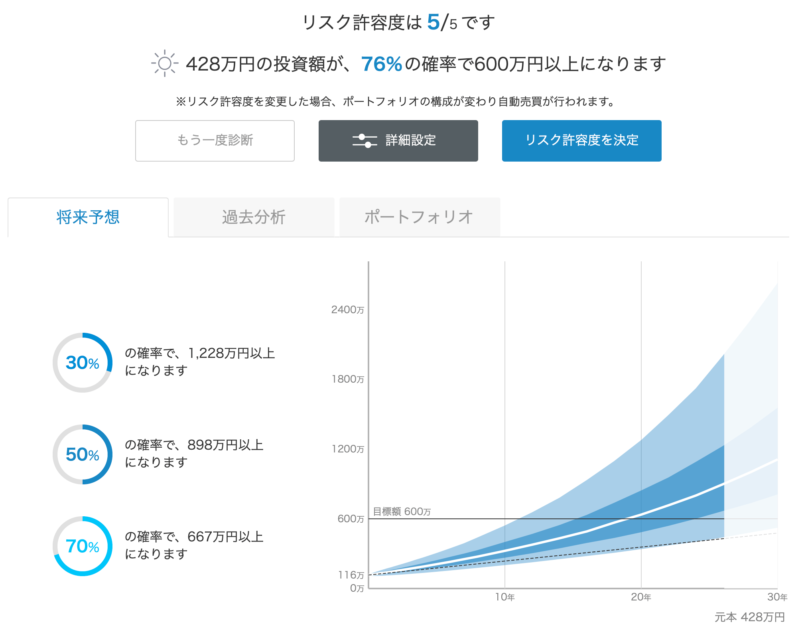

私の場合の現在の資産予想を見てみると、このまま毎月1万円を積立していくと、20年後には76%の確率で600万円以上になる見込みです。計画通り資産形成ができています。

年間平均利回り10%以上と理想とする年利4%以上の資産運用ができているので満足しており続けています。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

4.ウェルスナビの悪い評判!やめたがほうがいいの理由は手数料にあり?

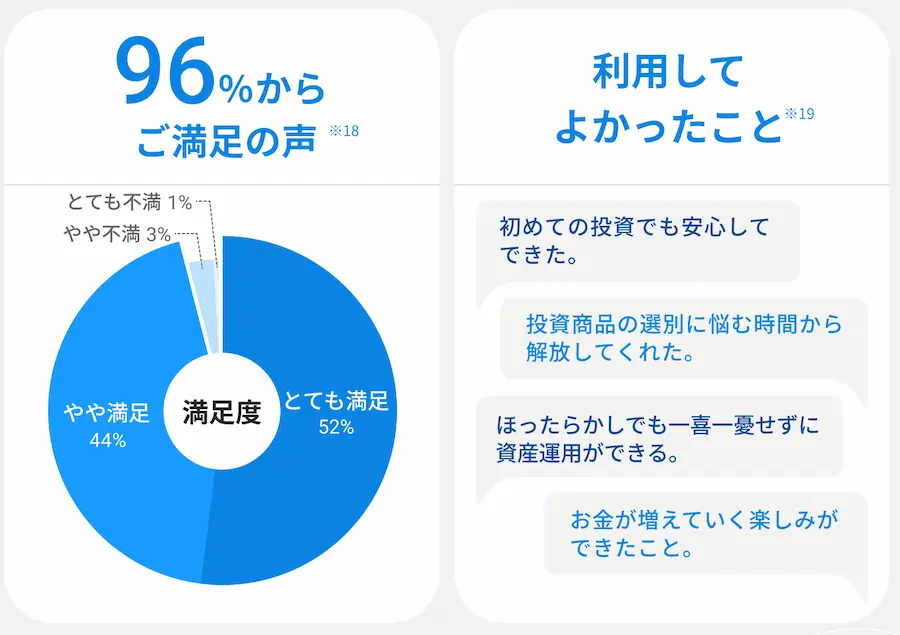

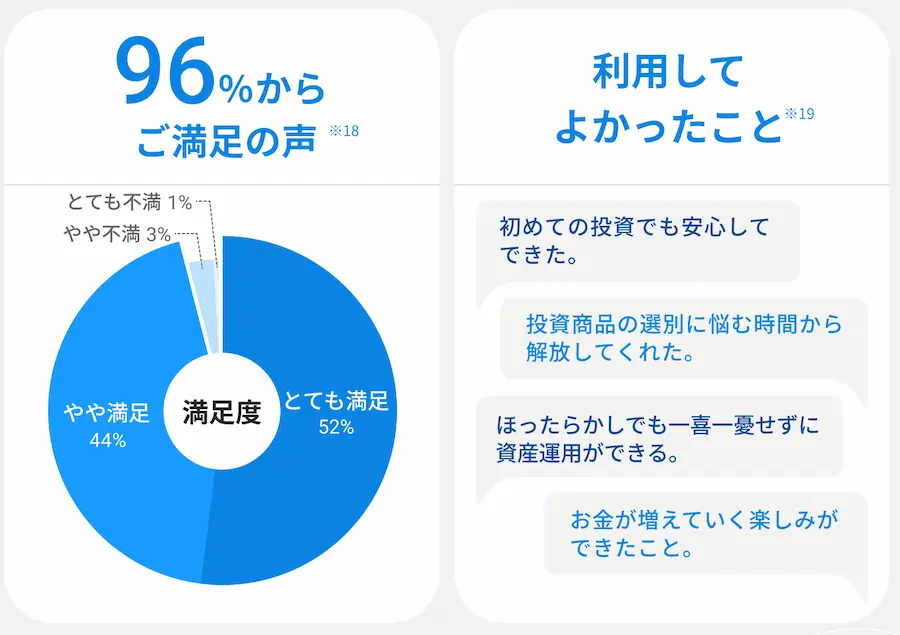

まず、ウェルスナビが2024年に行ったユーザーアンケートによると、利用者の満足度は96%と非常に高い結果が出ています。

多くの方がサービスに価値を感じていることがわかります。

しかし、残りの約4%の方は何らかの不満を抱えているのも事実です。

X(旧Twitter)などで見られる意見を調査すると、特に「手数料が高い」という点が、解約理由やネガティブな評判の主な原因となっているようです。

ウェルスナビを解約しました。年1%の手数料はけっこうデカい。

— ゆうさん@レザクラ🐂&投資💹 (@tsukatch2010) May 16, 2021

なぜ「手数料が高い」と言われるのか?

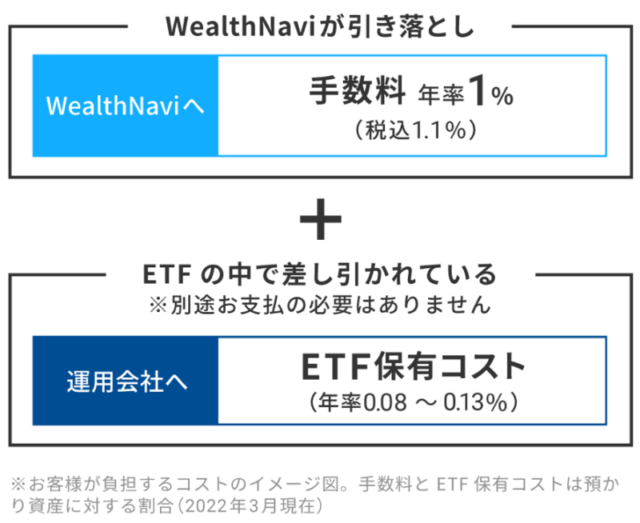

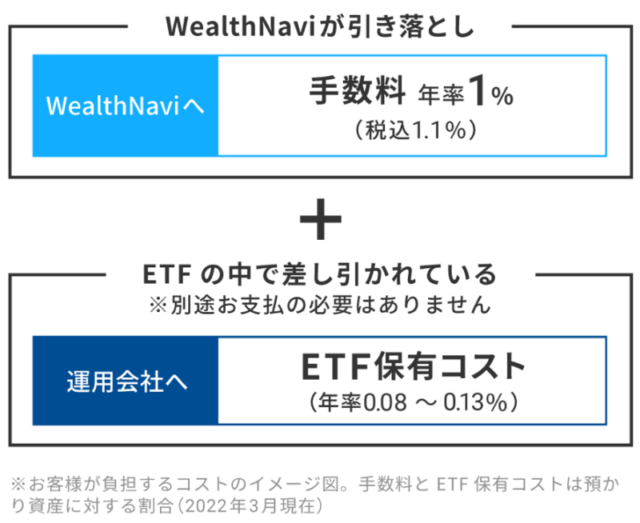

ウェルスナビの手数料体系は、主に以下の2つで構成されています。

- 投資一任手数料:年率1.1%(税込)

※通常口座の場合 - ETF保有コスト:年率0.08〜0.13%程度

特に「1. 投資一任手数料」は、投資方針の決定から銘柄選定、売買、メンテナンスまで、すべてを”おまかせ”できることへの対価です。

投資知識が豊富で、自分で銘柄を選び、売買や管理ができる方にとっては、「この手数料はもったいない」「自分でやれば不要なコスト」と感じられ、投資効率が悪いと判断される傾向があります。

しかし、この「おまかせ」の価値を考えると、手数料を支払ってでもウェルスナビの利用が適している方々がいます。

具体的には、以下のような方々です

- おすすめな人①:「何に投資すればいいか自信がない!」という方(投資初心者・経験者問わず)

- おすすめな人②:(新)NISA口座での運用を全て”おまかせ”したい方

順番に解説していきます。

おすすめな人①:「何に投資すればいいか自信がない!」という方(投資初心者・経験者問わず)

「投資を始めたいけど、何を選べばいいかわからない…」 「自分でやってみたけど、うまくいかなかった…」

このように、銘柄選定や運用方針に自信がない方にとって、ウェルスナビは非常に心強い味方となります。

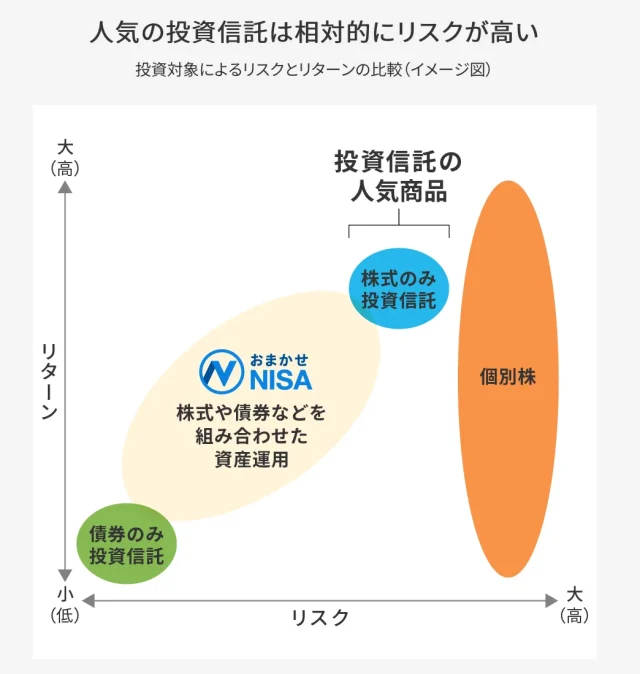

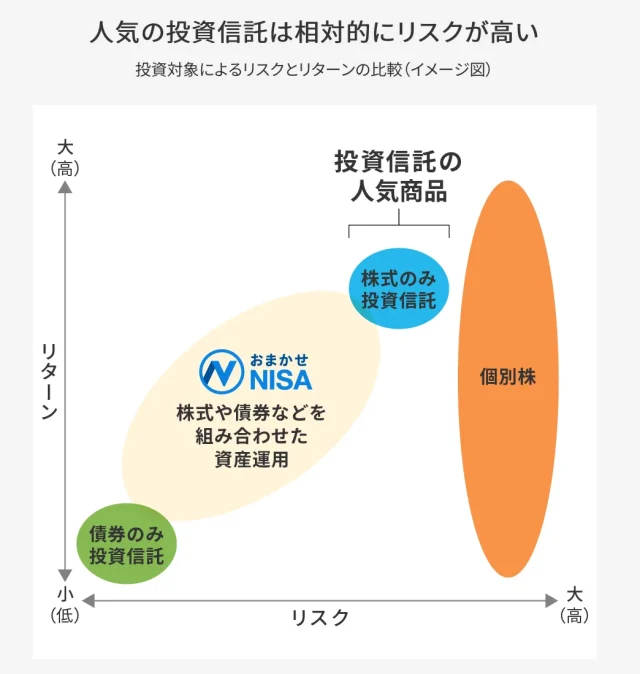

その理由を、一般的な投資(例:投資信託)と比較しながら見ていきましょう。

一般的な投資信託(例:株式に100%投資するもの)との比較

| ウェルスナビ | 一般的な投資信託 ※株式に100%投資する銘柄の場合 | |

|---|---|---|

| リターンの安定性 (価格変動の抑制) | 高い (多様な資産へ分散投資) | 低い (株式100%のため変動が大きい) |

| リターンへの期待度 (最大リターンの可能性) | 中程度 (安定性重視のため) | 高い (ハイリスク・ハイリターンの傾向) |

| リスク (価格変動の大きさ) | 低~高 (個人のリスク許容度で変動) | 高い (株式100%に集中) |

| 手数料 | 高い (投資一任料 年率1.1%※1+ ETF経費※2) | 低い (信託報酬 年率0.1%程※3) |

| 運用の手間 | ほぼ不要 | 銘柄選定が必要 |

例えば、「eMAXIS Slim 米国株式(S&P500)」のような、米国の代表的な株価指数に連動する投資信託は、過去の高いリターンから人気があります。

しかし、S&P500だけに投資すると、「米国経済」「株式」という特定の要素に資産が集中します。高いリターンが期待できる反面、金融危機などで相場が急落した際に、大きな損失を被るリスクも高まります。

特に投資経験が浅い方が、いきなり資産が40%も減るような状況に直面すると、不安から途中で投資をやめてしまう(狼狽売り)可能性があります。

ウェルスナビは分散投資とリスク管理を徹底

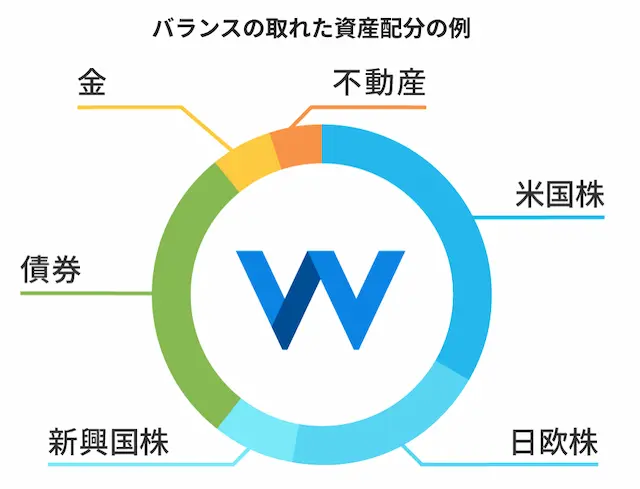

ウェルスナビは、このリスクを抑えるために「分散投資」を徹底しています。

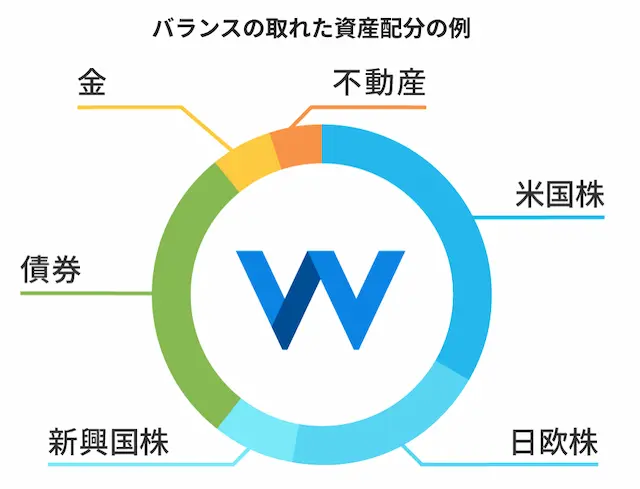

株式(米国、日欧、新興国)だけでなく、債券、金、不動産など、値動きの異なる様々な資産に分散投資します。

下記はウェルスナビの投資比率を S&P500と比較したものです。

| ウェルスナビ ※リスク許容度3の場合 | S&P500 | |

|---|---|---|

| 米国株 | 37.4% | 100% |

| 日欧株 | 16.7% | 0% |

| 新興株 | 6.8% | 0% |

| 債券 | 26.2% | 0% |

| 金 | 7.9% | 0% |

| 不動産 | 5.0% | 0% |

このように、株以外の資産にも分散投資しておけば、株式の下落による損失リスクを軽減できる可能性があります。

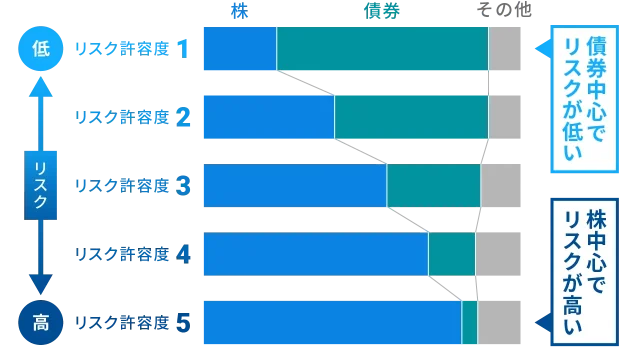

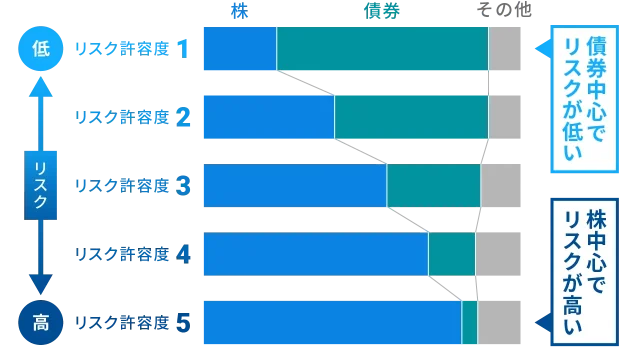

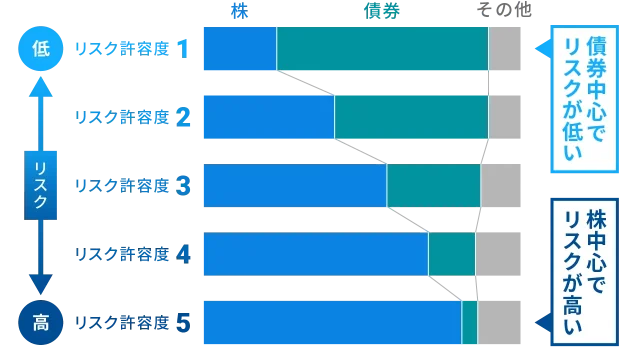

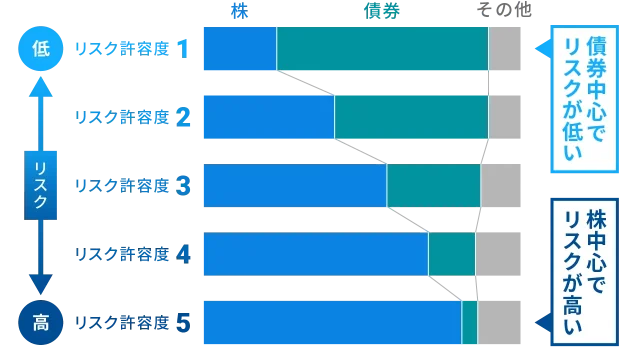

また、投資前には簡単な無料診断で、一人ひとりが心理的に耐えられる損失の度合い(リスク許容度)を判定。5段階のリスクレベルに応じた最適な資産配分(運用コース)を提案します。

リスクを取ってリターンを得たい人には、価格変動が大きい株式の比率が高い資産配分が提案されます。

低リスク志向の人には、債券や金など価格変動が少ない銘柄比率が高くなるイメージです。

下記はウェルスナビとS&P500のリスク水準(想定)の比較です。

| リスク水準 | |

|---|---|

| ウェルスナビ リスク許容度1 | 約8.5% |

| ウェルスナビ リスク許容度2 | 約10.3% |

| ウェルスナビ リスク許容度3 | 約12.4% |

| ウェルスナビ リスク許容度4 | 約14.4% |

| ウェルスナビ リスク許容度5 | 約15.5% |

| S&P500 | 約18.0〜22.0% |

参考データ

ウェルスナビ公式サイト:https://www.wealthnavi.com/image/WealthNavi_WhitePaper.pdf?v=20211111 ニッセイ基礎研究所:https://www.nli-research.co.jp/report/detail/id=77054?pno=3&site=nli

いずれのリスク許容度においても、ウェルスナビの方が相対的にリスクが低くなっています。

自分に合ったリスクレベルで、適切に分散されたポートフォリオで運用することで、市場の変動に対する心理的な安心感が生まれ、長期的に投資を続けやすくなります。

このため、自分で投資(銘柄選定)できない・自信がない方は、ウェルスナビなら投資の知識がなくでもお任せで、安定的な資産運用を期待できるためおすすめです。

補足:「なぜリスクが高いと安定的じゃないの?」を表示する

投資商品のリスクが高いと、投資するタイミングを間違えた場合、元の水準に戻るのに5〜10年程度かかる場合があるからです。

(引用:Yahoo.ファイナンス)

上記は、2005年から2016年のNYダウ(米国の株式市場の全体的な値動きを示す代表的な株価指数)の価格推移です。

2007年に最高値を更新して、そのあとリーマンショックで大暴落しました。そして、2007年水準の価格に戻るまで6年程度の歳月がかかっています。

6年も下落を耐えるのはしんどいと考える方も多そうですよね。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

おすすめな人②:(新)NISA口座での運用を全て”おまかせ”したい方

“NISA口座の運用を全ておまかせしたい“という方は、ウェルスナビの「おまかせNISA」がおすすめです。

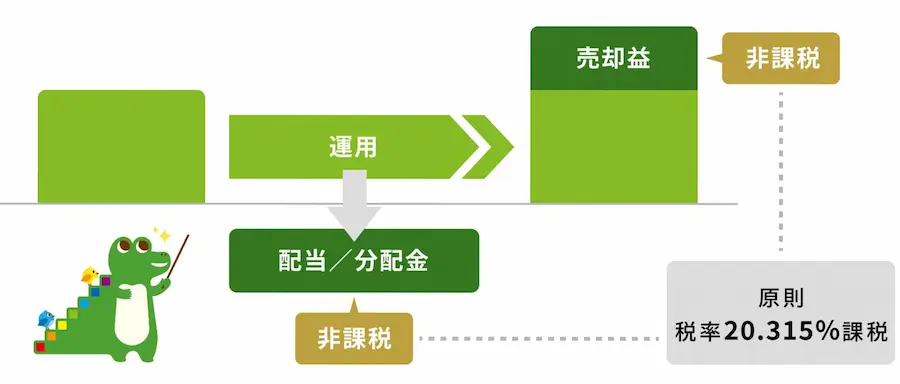

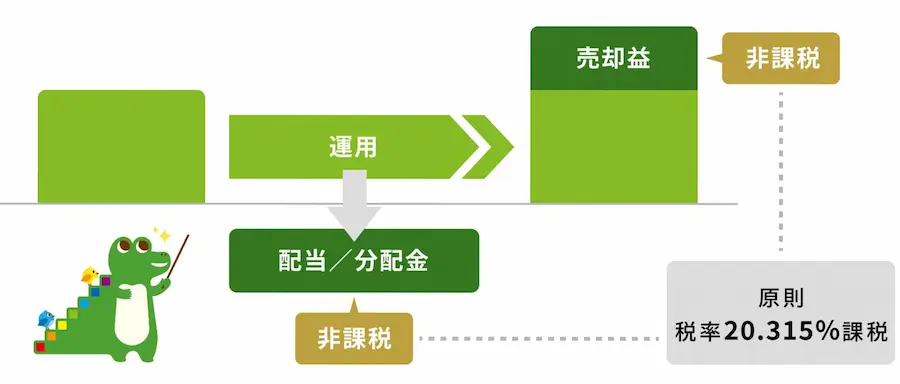

NISA(旧:つみたてNISA)は、NISA口座内での売却利益や配当/分配金に対して一切税金がかからない(非課税)で運用できる国の制度。

日本国内に住んでいる18歳以上の方なら誰でもNISA口座を開設できます。

(引用:金融庁)

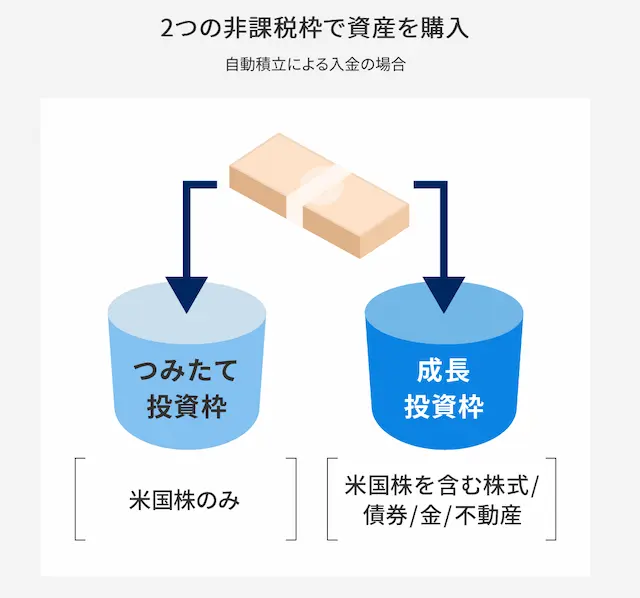

NISAには、つみたて投資枠と成長投資枠があり、それぞれ年間120万円、240万円まで投資することができます。

概要を簡単に表でまとめました。

| 現行(新しい)NISA | ||

|---|---|---|

| つみたて投資枠 | 成長投資枠 | |

| 非課税期間 | 無期限 | |

| 年間の非課税枠 | 120万円 | 240万円 |

| 生涯の非課税枠 | 1800万円 ※成長投資枠だけの場合1200万円まで | |

| 投資できる商品 | 金融庁の基準を満たした投資信託 | 投資信託・個別株式 |

- つみたて投資枠・成長投資枠で投資できる商品が違う

- つみたて投資枠・成長投資枠で年間投資上限金額が違う

- 非課税枠の上限は合計1,800万円まで

- 非課税期間は無期限

良い制度なので活用したいですが、「新しいNISAを始めたいけど、制度が複雑でよくわからない…」 「つみたて投資枠と成長投資枠、どう使い分ければいいの?」というのが課題点でもあります。

そんなNISA制度の複雑さに悩む方には、ウェルスナビの「おまかせNISA」がおすすめです。

おまかせNISAのメリット

ウェルスナビのNISA「おまかせNISA」では、NISA口座に入金さえすれば、つみたて投資枠・成長投資枠の非課税枠を最大限活用できるよう、自動で金融商品を選定し、買い付けてくれます。

自分で商品を選んだり、枠を管理したりする手間は一切ありません。

また、通常口座の手数料(年率1.1%)に対し、おまかせNISA(※条件あり)なら年率0.693〜0.733%(税込)と、割引された手数料で利用できます。

| 預かり資産手数料 (現金部分を除く、年率、税込) | |

|---|---|

| おまかせNISA(NISA口座) | 0.693〜0.733%[試算] ※リスク許容度により変動 ※自動積立機能の利用必要 |

| 通常口座 | 1.1% |

NISAの非課税メリットを最大限活用したいけれど、自分で運用するのは難しい、面倒だと感じる方。

そして、少しでもお得な手数料でウェルスナビを利用したい方には、「おまかせNISA」がおすすめです。

おまかせNISAについては「おまかせNISAの実績評判は?メリットとデメリットから利用すべきかを徹底吟味」を参考にしてください。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

5. ウェルスナビのメリット!7続けている私がおすすめする理由

7年間投資を続けている筆者が、ウェルスナビをおすすめするメリットを解説します。

- お任せで安定的な資産運用を期待できる

- 一人ひとりに合わせた資産運用計画を作成できる

- 自動で積立投資ができるので手間がかからない

- 本格的な資産運用を1万円から始められる

- 税金の最適化で0.5%程度のリターン改善効果を期待できる

- NISAに対応!おまかせNISAを利用すれば税金ゼロ

- 将来のお金に対する不安をウェルスナビにお任せし、他のことに時間を使える

順番にご説明していきます。

(1)お任せで安定的な資産運用を期待できる

下記は、ウェルスナビと他の投資手法の運用における特徴を比較した表です。

| ウェルスナビ | 株式投資 | FX | 仮想通貨 | |

|---|---|---|---|---|

| 投資の知識 | 不要 | 必要 | 必要 | 必要 |

| リターンの安定性 | ◎ | △ | × | × |

| リスク(不確実性) | 小〜中 | 大 | 極大 | 極大 |

長期的な資産運用で安定的なリターンを期待するならウェルスナビ

資産運用にはリスクが伴い、ハイリスク・ハイリターンを求めるFXや株式投資では大きな損失を生む可能性があります。一方で、長期的な資産運用で安定的なリターンを期待できるのがウェルスナビです。

ウェルスナビは資産を株式(約50カ国12,000銘柄)、債券や金、不動産などに分散投資することで、リスク(値動きの不確実性)を抑えつつ長期的に安定したリターンを積み上げていく手法です。

資産を集中させることなく分散することで、短期的には大きなリターンを得る可能性は低くなりますが、大きな損失を出さずリスクを抑えた運用を期待できます。

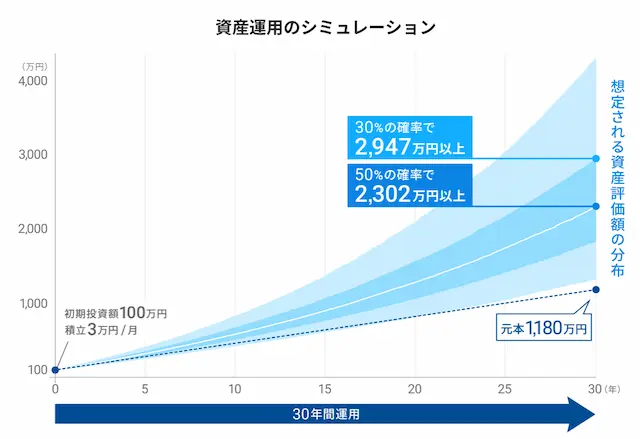

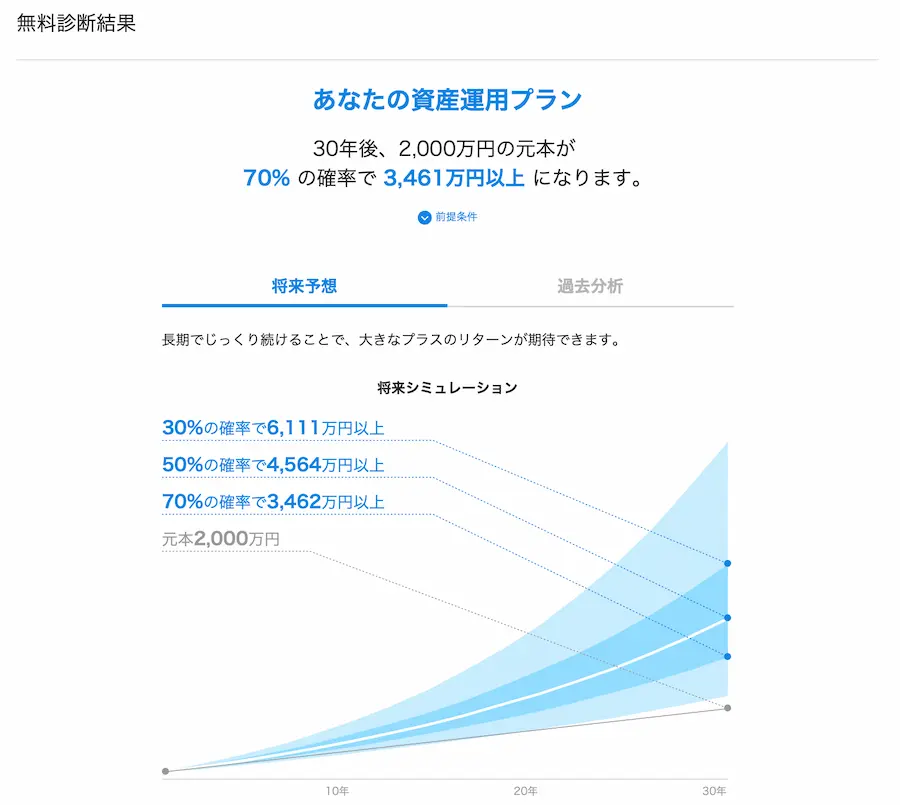

ウェルスナビで資産運用を行なった場合のシュミレーション

※画像はイメージで

公式サイト掲載のシュミレーションによると、100万円から資産運用を始め、毎月3万円ずつを30年積み立てると、50%以上の確率で1,180万円の資産が2,183万円と約2倍以上になるとあります。

そして、ウェルスナビでは投資家が行うべき資産運用のプロセスをほぼ全て自動化してくれます。そのため、投資の知識がない方でも、簡単に本格的な資産運用を始めることができます。

ウェルスナビを使わずに自分で投資しようとすると、

- 膨大な知識を学んで資産運用方針を立て、

- 時間をかけて投資する銘柄を選び、

- 定期的に相場の状況を見ながら資産のメンテナンスをする

といったことが必要になります。

ウェルスナビなら簡単な3ステップだけで資産運用を始められます。

- 診断して資産運用計画を立てる

- 口座開設する

- お金を入金する

(2)一人ひとりに合わせた資産運用計画を作成できる

投資は銘柄選定で失敗しやすい

ひとえに資産運用といっても年齢や投資目的によって、投資すべき銘柄は違います。

銘柄選定が適切にできないと、自分の意図に反してハイリスク・ハイリターンな運用となり、値動きの激しさに耐えられず不安でやめてしまい、結果として資産形成に失敗することがあります。

ウェルスナビの場合

ウェルスナビなら独自のアルゴリズムがプロフィールや資産状況を解析し、一人ひとりが取るべきリスクの大きさ(リスク許容度)を測定、それに沿ったポートフォリオ(資産配分)を作成してくれます。

ポートフォリオを作るために必要なのは、「年齢・年収・金融資産額・毎月の積立額・資産運用の目的・株価が下落した時の対応」の6つの質問に答えるだけ。

特別な知識は必要なく、無料かつ1分ほどで完了します。

リスクを取ってリターンを得たい人には、価格変動が大きい株式の比率が高い資産配分が提案されます。

低リスク志向の人には、債券や金など価格変動が少ない銘柄比率が高くなるイメージです。

私の場合の資産運用計画

私の場合の現在の資産予想を見てみると、このまま毎月1万円を積立していくと、20年後には76%の確率で600万円以上になる見込みです。

毎月銀行口座に預金しているだけだと、428万円のまま(銀行預金の金利はほぼゼロだから)なので、ウェルスナビで運用したほうが172万円以上も多くなります。

余らせている預金があるなら、その一部をウェルスナビで運用していた方がお金を増やせそうですね。

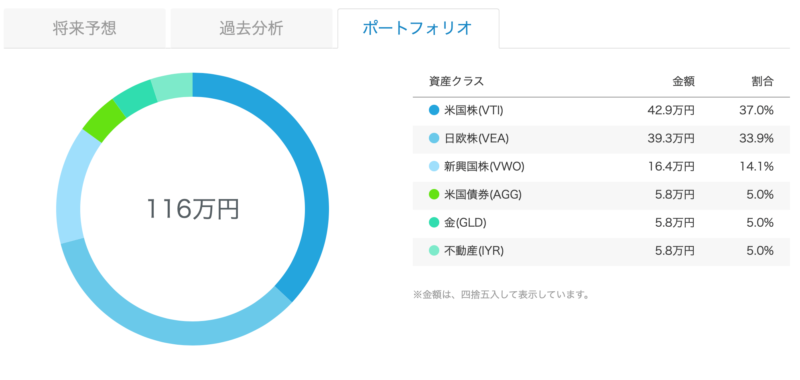

資産構成(ポートフォリオ)を見てみると、アメリカや日欧などの先進国株が70%を占めています。そして、14%はブラジルや韓国などの成長が期待できる新興国の株です。

ウェルスナビなら本来面倒な資産運用方針を立てたり、ポートフォリオを作るのを自動的に行なってくれます。

質問に答えたあと、開設した口座に入金するだけで本格的な資産運用を始めることができます!

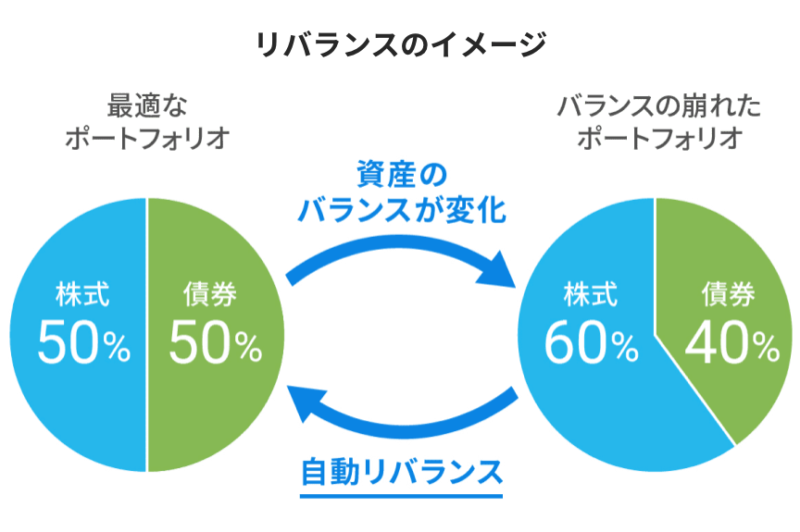

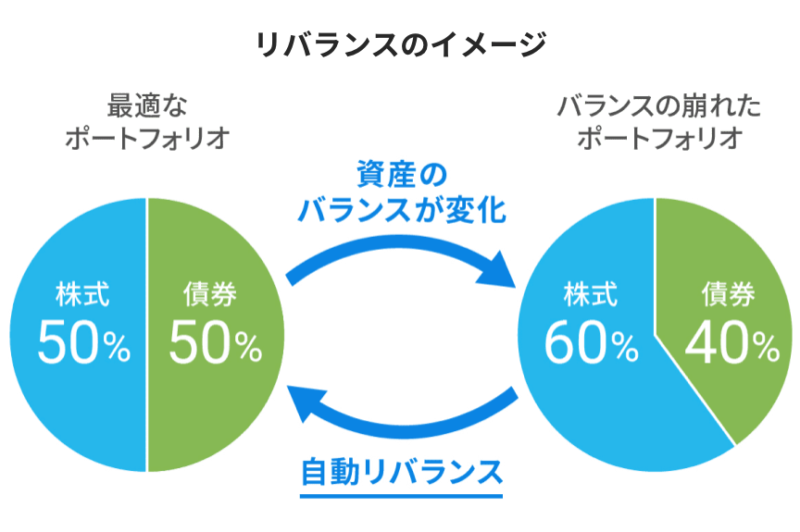

資産配分を自動で理想の状態にメンテナンスしてくれる!

そして、一人ひとりの理想的な資産配分をキープするためにはメンテナンスが不可欠です。

資産運用を始めてしばらく経つと、銘柄によって利益や損失が生まれ、資産配分のバランスがどんどん崩れていってしまいます。

自分にとっての理想的な運用をキープするためには、定期的にメンテナンスし、資産配分を元の状態に戻すことが重要ですが、これを自力でやろうとすると、知識と労力が必要になります。

ウェルスナビなら半年に1度は自動でメンテナンスしてくれます。そのため、手間も時間もかからず、理想的な資産バランスにキープしてくれます。

資産運用計画の状況確認はいつでもスマホアプリで!

入金後の運用実績及び資産運用の目標達成状況は、無料で使えるウェルスナビのスマホアプリで、好きな時にチェックできます。

私の場合は現在達成率が100%なので、このまま運用すればしっかり資産形成ができそうです!

(3)自動で積立投資ができるので手間がかからない

ウェルスナビは「積立投資」に対するサポートを手厚く行っています。

積立投資とは、毎月一定額を積み立てて投資することです。

積立投資には下記のようなメリットがあります。

- 少額からコツコツと投資できる

- 購入タイミングに悩む必要がない

- 購入価格(平均取得購入)を低く抑える効果がある

- 為替相場の影響を軽減できる

毎月手動で積立投資するのは面倒ですが、ウェルスナビの自動積立投資機能を設定しておけば、一定の積立額(最低1万円から)を銀行口座から毎月1回、自動で投資してくれます。

ウェルスナビでは引き落とし日をライフスタイルに合わせて変更したり、引き落とし回数を増減してペースを調整できるので、自分のペースで無理なく積立投資を継続することができる工夫があります。

(4)本格的な資産運用を1万円から始められる

株式やFXの投資経験がある方なら、単元株を買うのには何十万円も必要ですし複数の銘柄に分散投資しようと思うともっと沢山のお金が必要です。

一方でウェルスナビならたったの1万円から本格的な資産運用を始めることができます。

(5)税金の最適化で0.5%程度のリターン改善効果を期待できる

投資で利益が出始めると気になるのが「利益に対する課税」です。

実は、投資上級者は経験で培ったスキルを駆使して支払う税金を少なくしています。

ウェルスナビは、投資上級者のテクニックを自動で行ってくれます。

ウェルスナビに搭載されている税負担を自動で最適化する機能「DeTAX」は、税金の負担額が一定を超えた場合、支払いを翌年以降に繰り越すことで負担を軽減します。

DeTAXの軽減効果はその年によって異なりますが、競合他社(THEO)でもこの機能が提供されており、ITmedia公表の記事(※6)によると2018年のシミュレーションでは0.4%のリターン改善と公表されています。

(※6 引用:https://www.itmedia.co.jp/business/articles/1904/19/news050_4.html)

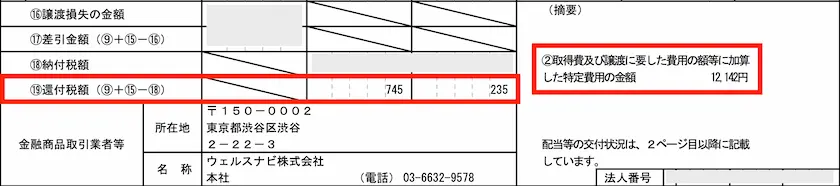

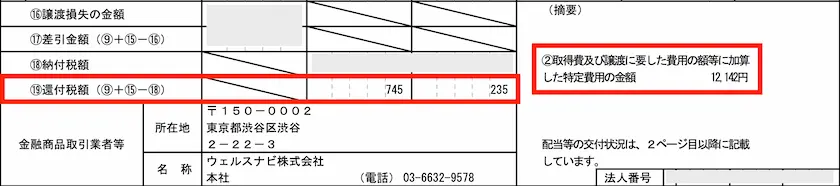

所得税と住民税の還付で0.1%のリターン改善効果あり

2022年度の税制改正で、特定口座で運用されている方は、手数料が費用として控除されるようになりました。 結果、所得税と住民税の還付を受けることができます。

(サイト管理人の年間取引報告書より引用)

ちなみに私は2022年度は1,000円くらいの還付を受けることができました。

- 還付所得税:745円

- 還付住民税:235円

還付金は自動的にウェルスナビの運用口座に後日振り込まれます。

私の還付率から計算すると2022年度は0.1%程度のリターン改善効果がありました。

2023年度も確認しましたが、投資金額に対して0.1%程度のリターン改善効果がありました。

(6)NISA対応!おまかせNISAを利用すれば税金がゼロ

投資で発生した利益には20.315%の税金が発生しますが、金融庁により設計された投資で発生した利益を非課税にできる制度「NISA(少額投資非課税制度)」を活用することで、利益への課税をゼロ(非課税)にできます。

ウェルスナビもNISA口座を開設できるサービスブランド「おまかせNISA」を提供しています。

おまかせNISAを活用することで、よりお得に投資をすることができます。

さらにおまかせNISAは手数料面でも優遇されています。

| 預かり資産手数料 (現金部分を除く、年率、税込) | |

|---|---|

| おまかせNISA(NISA口座) | 0.693〜0.733% ※リスク許容度により変動 ※自動積立機能の利用必要 |

| 通常口座 | 1.1% |

おまかせNISAについては「おまかせNISAの実績評判は?メリットとデメリットから利用すべきかを徹底吟味」を参考にしてください。

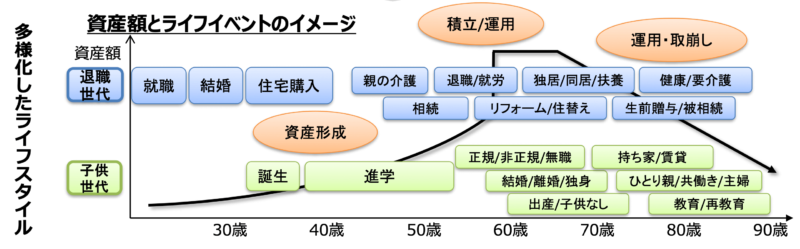

(7)将来のお金に対する不安をウェルスナビにお任せし、他のことに時間を使える

将来のお金の不安はとりあえずウェルスナビで解消し、自分は日々の仕事や育児になど優先度が高いことに時間を使うという考え方もあります。

例えば、結婚して子供ができると、職場のことや自分のお金のことに加えて育児や教育など沢山考えることが増えます。お金の勉強が好きなら良いですが、ライフステージがあがるごとに自分の資産運用に割ける時間はどんどん減っていく傾向があります。

下記は、金融庁が公表している資料で、近年ライフスタイルがさらに複雑化していることを示しています。

複雑化するライフスタイルで、何に時間を割くべきかという視点で考えてみるとウェルスナビの価値が見えてくるかもしれません。

<補足>その他のメリット一覧

これ以外にもウェルスナビには利用者の資産形成をサポートする様々なメリットがあります。

- 確定申告不要

- 長期割

- ライフプラン機能

- クイック入金

まず、口座を開設する際に源泉徴収ありの特定口座を選択すれば確定申告は不要です。

また、長期でウェルスナビを利用し続けることで手数料が最大で0.99%(現金部分を除く、年率、税込)まで下がる長期割や人生の目標に沿って直実に資産形成できているかを確認できるライフプラン機能などがあります。

また、クイック入金に対応している銀行を利用すれば、入金手数料ゼロで即座にウェルスナビの口座に反映されます。

クイック入金が利用できる主な銀行

- 三井住友銀行

- みずほ銀行

- 三菱UFJ銀行

- 住信SBIネット銀行

- ソニー銀行

- イオン銀行

- auじぶん銀行

- 楽天銀行

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

6. お得に口座開設!ウェルスナビ2025年の最新キャンペーン情報

現在、ウェルスナビで行われているキャンペーンは下記の通り。

- 当サイト経由で現金1,000円プレゼント「タイアッププログラム」:期限なし

- 最大15,000円プレゼント「積立開始プログラム」:期限なし

- おまかせNISA限定!最大5,000円プレゼント!新規ご利用プログラム:期限なし

- 友達紹介プログラム:期限なし

最もお得に利用開始する方法は下記です。

- 10万円でウェルスナビを始めて「タイアッププログラム」と「積立開始プログラム」を適応し、現金1,500円以上もらう

詳しく解説します。

当サイト経由でウェルスナビの口座開設を行い、10万円を入金するとタイアップ特典により現金1,000円が獲得できます。

「積立開始プログラム」も同時に利用することでさらに現金500円がプレゼントされます。

キャンペーンを使ったウェルスナビのお得な始め方の詳細は下記記事に全てまとまっています。

キャンペーンを利用する上での注意点や失敗しない口座開設の方法、実際の運用開始までの流れを全て図解で丁寧に解説していますので、ぜひ参考にしてください。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

ウェルスナビまとめ

CMでも話題の1万円という少額から全自動でおまかせの資産運用ができるサービス「ウェルスナビ」。

- 「何に投資すればいいか自信がない!」投資未経験者or経験者

- (新)NISA口座での資産運用を全て”おまかせ”したい方

投資するときに時間や手間のかかる「資産運用方針の決定・銘柄の選定・売買・メンテナンス」をすべて自動でしてくれるので、忙しい人でもほったらかしで資産運用ができます。

また、私自身も含め、実際に利用している人の多くが利益を出せているのも良いポイントです。

この記事が参考になったのなら幸いです。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

<補足①>失敗しないウェルスナビの口座開設方法を丁寧に図解

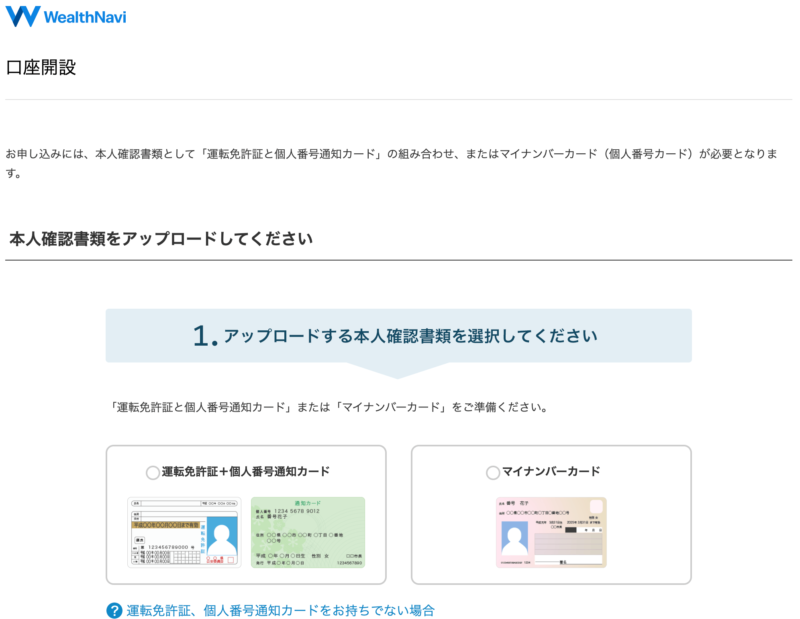

「キャンペーンを使ったウェルスナビの1番お得な始め方」の記事でも同様の内容を解説していますが、今すぐ始めたい方向けに口座開設方法をお伝えします。

当記事の通りにウェルスナビ公式で口座開設していただくと、失敗せず、ウェルスナビのキャンペーンを正しく適応することができます。

- (1)事前準備を行う

- (2)<重要>タイアップ専用「口座開設画面」に移動する

- (3)無料診断を行う

- (4)ユーザー登録を行う

- (5)お客様情報を入力をする

- (6)本人確認書類をアップロードする

- (7)規約等の同意と口座選択

- (8)簡易書留の配達希望日の選択

口座開設するときの参考にしてください。

ちなみに口座開設のお申し込み自体は『無料』で『最短3分』で終了します。

(1)事前準備を行う

実際に口座開設する前にまずは事前準備をしておきましょう。

具体的には下記2点に注目して下さい。

- 本人確認書類を準備する

- 開設する口座の種類を決めておく

本人確認書類を準備する

ウェルスナビの口座開設には、本人確認書類の提出が必要です。

あなたがマイナンバーカードを持っているかどうかで用意する書類の数が変わります。

マイナンバーカードを持っている場合

マイナンバーカードを持っている場合、マイナンバーカードだけでウェルスナビの口座開設ができます。

口座開設中に、スマートフォンなどで撮影した本人確認書類をアップロードする画面があります。

そこでマイナンバーカードを裏面も合わせて、撮影して提出して下さい。

マイナンバーカードを持っていない場合

マイナンバーカードは作ってないけど、紙状の個人番号通知カードはあるという方もいらっしゃると思います。

この場合は、下記で口座開設ができます。

- 個人番号通知カード+運転免許証

- 個人番号通知カード+パスポート

ただし、2020年2月4日以降に発行したパスポートは、所持人記入欄が設けられていないので、本人確認書類として認められません。

また、個人番号通知カードもないという方は下記の方法となります。

- マイナンバー(個人番号)が記載された住民票の写し+運転免許証

- マイナンバー(個人番号)が記載された住民票の写し+パスポート

マイナンバー(個人番号)が記載された住民票の写しは、お住まいの市区町村役場で発行することができます。(200〜300円程度の手数料が別途必要)

開設する口座の種類を決めておく

開設する口座の種類を予め決めておくと迷わず口座開設ができます。

ちなみに、確定申告が必要ないので、基本的には源泉徴収ありの特定口座がオススメです!

個人事業主など、自分で確定申告する予定がある方は、源泉徴収なしの特定口座でも良いでしょう。ただ、結局は納税の際の記入が面倒ですので、基本的には源泉徴収ありの特定口座でいいと思います。

- <オススメ>源泉徴収ありの特定口座:ウェルスナビがあなたの代わりに源泉徴収を行い納税してくれます

- 源泉徴収なしの特定口座:ウェルスナビが作成した特定口座年間取引報告書をもとにあなたが自分で確定申告を行う

- 一般口座:投資家が自身が1年間分の取引を全て集計して、自分で確定申告を行う

加えて、NISA口座も同時に開設するかも決めておきましょう。

NISA口座で運用した場合、利益に対する税金が非課税になり、効率的に運用することができます。

※源泉徴収ありの特定口座とNISA口座を開設した場合、NISA口座での買付が優先的に行われます。

(2)<重要>タイアップ専用「口座開設画面」に移動する

タイアップ専用口座開設画面を経由して登録しなければ、プレゼント金がもらえません。

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

当サイトからタイアップ専用「口座開設画面」に移動すると、以下の画面となります。

タイアップ専用「口座開設画面」(デスクトップ画面)

「タイアッププログラム | 1,000円プレゼント」という記載をしっかり確認して、同ページよりウェルスナビの無料診断or口座開設を行って下さい。スマートフォンの方も同様の記載があるか、しっかり確認しましょう。

他の窓口から口座開設してしまうと、現金1,000円がプレゼントされません。

(3)無料診断を行う(スキップ可能)

すぐに口座開設を行ってもよいですが、事前に無料診断をおこなっておくと、ウェルスナビでの資産運用のイメージがつくと思います。

タイアップ専用ページにある「無料診断はこちら」をタップすることで無料診断ができます。

シミュレーション結果を見て資産運用のイメージがついたら、画面下の「口座開設はこちら」をタップしましょう。

(4)ユーザー登録を行う

ユーザー登録を行います。入力は早い人なら3分程度で完了します。

ユーザー登録

まずメールアドレスの入力を行い「ユーザー登録」を行います。

メールで通知された認証コードと、任意のパスワードを入力してユーザー登録します。

(5)お客様情報の入力をする

お客様情報の登録

次にお客様情報の入力を行います。

(6)本人確認書類をアップロードする

事前準備した本人確認書類をアップロードしましょう。

用意すべき組み合わせは下記の通りです。

- マイナンバーカード

- 個人番号通知カード+運転免許証

- 個人番号通知カード+パスポート

- マイナンバー(個人番号)が記載された住民票の写し+運転免許証

- マイナンバー(個人番号)が記載された住民票の写し+パスポート

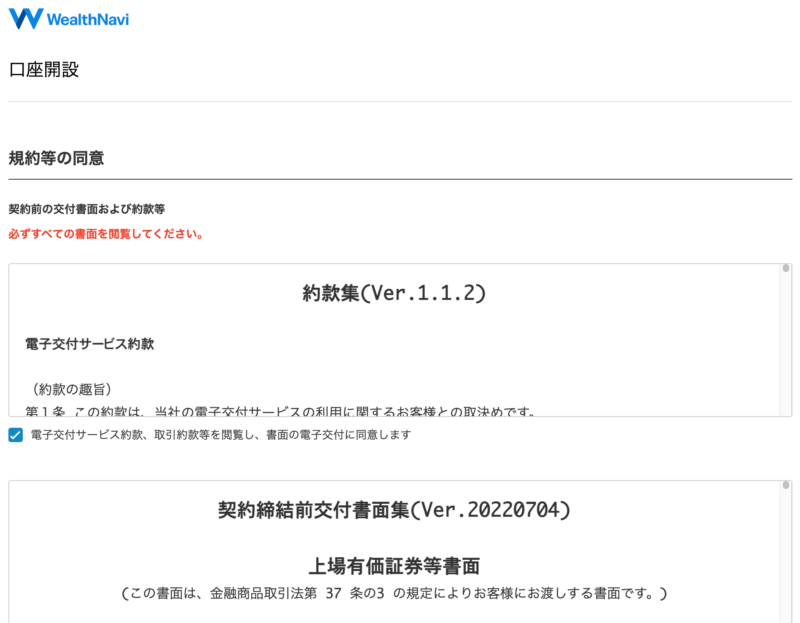

(7)規約等の同意と口座選択

規約にチェックしていきましょう。

そして口座の種類を選択します。

基本的には、特定口座(源泉徴収あり)にしておけば大きな失敗はないでしょう。

(8)簡易書留の配達希望日の選択

最後に書類の配達日の希望を選択します。

私の場合、「指定なし」で営業日2日で届きました。

「土日希望」とした場合は、申し込む曜日が週末だと最悪1週間程度かかってしまう可能性もあるのでご注意ください。

家にウェルスナビから書類が届いたら口座開設は完了です。

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

<補足②>ウェルスナビで失敗しないために!始める前に押さえるべきポイント

ウェルスナビについて始める前に知っておくべきポイントは次の3点です。

- ポイント1:積立投資をするようにしましょう

- ポイント2:リスク許容度は診断結果のままで運用しよう

- ポイント3:ウェルスナビ for 〇〇など複数の契約窓口があるが直販が一番お得

しっかり押さえておくことで後悔なくウェルスナビを検討できます。

ポイント1:積立投資をするようにしましょう

これからウェルスナビを利用する予定の方は積立投資をオススメしています。

積立投資には下記のようなメリットがあります。

- 少額からコツコツと投資できる

- 購入タイミングに悩む必要がない

- 購入価格(平均取得購入)を低く抑える効果がある

- 為替相場の影響を軽減できる

特に、ウェルスナビが投資する金融商品は海外ETFと呼ばれるものです。

海外ETFとは

海外の証券取引所に上場している投資信託。基本的に外貨で運用される。

ウェルスナビはその中でもニューヨークの証券取引所に上場しているETFに投資していることから為替相場の影響を受けます。

ですので、例えば、ドルだと運用実績がプラスだけど、円で見たらマイナス・・・なんてことがあります。

この原因は円高です。

円高とはドルに対して円の価値が高くなることを言います。

| 1ドルに対する円の値段 | 100ドルの対する円の値段 | |

|---|---|---|

| 円高 | 1ドル=90円 | 90000円 |

| (基準値) | 1ドル=100円 | 100000円 |

| 円安 | 1ドル=110円 | 110000円 |

例えば、今まで1ドル=100円だったのが1ドル=90円となることを円高と言います。運用している金融資産の総額が500ドルだった場合、100円×100ドル=100,000円が、90円×100ドル=90,000円となるので円高の影響で10,000円も損したことになります。

逆に円安になれば、円ベースの運用成績が上がります。

為替相場は日々変わり続けるので、このコントロールは不可能です。

心配な方にオススメしたいのが積立投資です。積立投資を行えば、投資時期を分散できるので、為替変動のリスクも軽減できます。

これからウェルスナビを始められる方は、ぜひ積立投資をしてみてください。

ポイント2:リスク許容度は診断結果のままで運用しよう

ウェルスナビの無料を診断を行うとあなたに最適なポートフォリオを作成してくれます。

その際、リスク許容度も自動的に決定します。

リスク許容度とは、あなたがどれくらいの損失なら感情的に耐えうることができるかという指標のことです。

基本的には最大値であるリスク許容度5が1番運用実績が高いですが、自分に適したリスク許容度でない場合、損失に耐えられなくて売却してしまうリスクがあります。ウェルスナビは長期の投資が前提ですので、診断結果のリスク許容度で基本的には運用すると良いでしょう。

ポイント3:ウェルスナビ for 〇〇など複数の契約窓口があるが直販がお得

ウェルスナビには、ウェルスナビ for 〇〇(例:WealthNavi for 住信SBIネット銀行)といったサービスもあるため、どれを使えばいいのか分かりづらいかもしれません。

ウェルスナビ forは、ウェルスナビを運営するウェルスナビ株式会社と他社がコラボしたサービス。コラボ先の口座を持っている人であれば、口座開設をスピーディにできます。

ちなみに、「ウェルスナビ株式会社の直販申し込み口」がオススメです。

なぜなら、長期割があるからです。

長期割とは、長期的にウェルスナビを利用し続けることで、手数料が最大で0.99%(現金部分を除く、年率、税込)まで下がるサービスです。これは直販にしか導入されていません。

また、キャンペーンを活用して最もお得に運用を開始できる点からも「ウェルスナビ株式会社の直販申し込み口」が最もオススメと言えます。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント