株式会社FOLIOが提供する「ROBOPRO(ロボプロ)」とウェルスナビ株式会社が提供する「ウェルスナビ」。

どちらも人気のロボアドバイザーですが、「具体的に何が違うの?」「結局、自分にはどっちがいいの?」と迷う方も多いのではないでしょうか。

この記事では、ROBOPROに5年以上、ウェルスナビに7年以上投資している私が、両サービスを実際に利用した経験と客観的な情報を踏まえ、以下の観点から徹底比較します。

- あなたに最適なサービスの選び方

- 【実績公開】私自身のリアルな運用成績

- 両サービスの詳細な特徴、メリット・デメリット(手数料、実績、機能など)

- 迷った際の選択肢としての「併用投資」とその方法

マネとも中の人

マネとも中の人長期ユーザーならではの視点と、実際の運用データ(後述)も交えながら、あなたが最適な選択をするためのお手伝いができれば幸いです。

1. 比較表で一目瞭然!ROBOPRO(ロボプロ)とウェルスナビの基本的な違いとおすすめな人

まず、両サービスの最も大きな違いは「運用方針」です。

- ROBOPRO

→AIによる市場予測に基づき、機動的に資産配分を変更し、積極的にリターンを狙う。 - ウェルスナビ

→個々人のリスク許容度に合わせた最適なポートフォリオで、長期で安定的な資産形成を目指す。

どちらが良いかは、あなたの投資目標やリスクに対する考え方によって異なります。

以下の比較表で、具体的な違いを確認しましょう。

| サービス名 | ROBOPRO | ウェルスナビ |

|---|---|---|

| イメージ |   |   |

| 運用方針 | AIによる市場予測・機動的な資産配分変更により積極的なリターン追求 | リスク許容度に合わせた個々人に最適なポートフォリオの範囲内での効率的なリターン追求 |

| AIの活用 | あり(将来の市場予測) | なし |

| リスク許容度診断 | なし | あり(5段階で診断し、ポートフォリオを決定) |

| 手数料 (税込) | 年率1.1% ※ 3000万円超は年率0.55% ※積立継続回数に応じたキャッシュバックあり | 年率1.1% ※ 3000万円超は年率0.55% ※継続投資による手数料割引あり |

| 最低投資額 | 10万円 | 1万円 |

| 自動積立 | 可能 (月1万円~) | 可能 (月1万円~) |

| 投資対象 | ETF (世界各国の株式、債券、不動産、金など) | |

| NISA対応 | 非対応 | 対応 (おまかせNISA: 新NISAのつみたて/成長投資枠に対応) |

| 運営会社 | 株式会社FOLIO (SBIグループ) | ウェルスナビ株式会社 (三菱UFJグループ) |

この比較から、それぞれのサービスがどのような思想で設計されているかが見えてきます。

- ROBOPROは、AIの力を信じ、市場の変化に対応しながらパフォーマンスの最大化を目指したい方向けです。リスク許容度の診断がないため、とにかく積極運用を望むという方に適しています。

- ウェルスナビは、まず自分に合ったリスクレベルを知り(リスク許容度診断)、その範囲内で長期的かつ効率的な資産運用をプロに任せたい方向け。NISAに対応しているため、NISAの全てをお任せしたい方にもおすすめです。

ロボプロは、積極的に投資対象を変更して取引を行うプロのエリートトレーダー。

ウェルスナビは、個々人に寄り添って資産を守りながら増やすプライベートバンカーのイメージを持つとわかりやすいかもしれません。

ここからはさらに個々のサービスの運用方針を下記の2つのトピックスに分け深掘りします。

- ロボプロはなぜパフォーマンスの最大化ができるのか?

- ウェルスナビはなぜ、リスク許容度に基づいた運用を行なっているのか?

補足1:ロボプロはなぜパフォーマンスの最大化ができるのか?

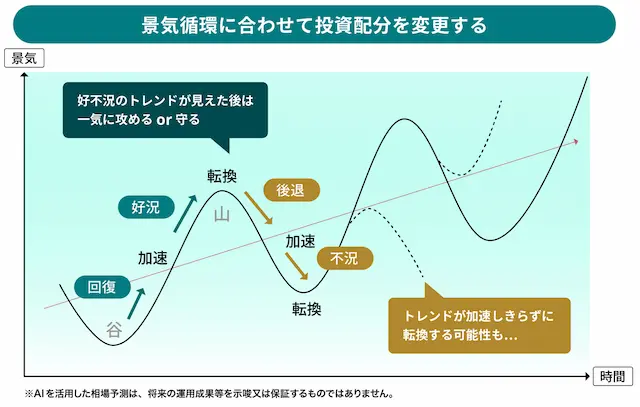

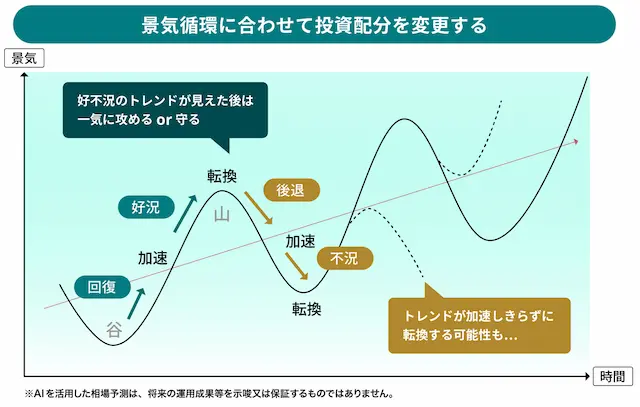

ROBOPROはAIに将来予測をさせ、そのデータを基に市場の変化に合わせて臨機応変に資産配分の比率を変えることで、どのような相場に対しても積極的に運用パフォーマンスを取りに行く運用を行います。

- 40種類以上の先行指標(※1)をAIに学習させる。

- 学習データをもとにAIに将来価格を予測させる。

- 予測データを基に資産配分(ポートフォリオ)を作る。

- 資産配分を伝統的な金融工学理論(※2)をベースに調整する。

- 同じ作業を定期で行い、あらゆる相場に対応できる運用の実現を追求する。

(※1)先行指標とは

全体としての景気変動に先行して変動する指標のこと。主に銅価格などがこれに該当。

(※2)伝統的な金融工学理論とは

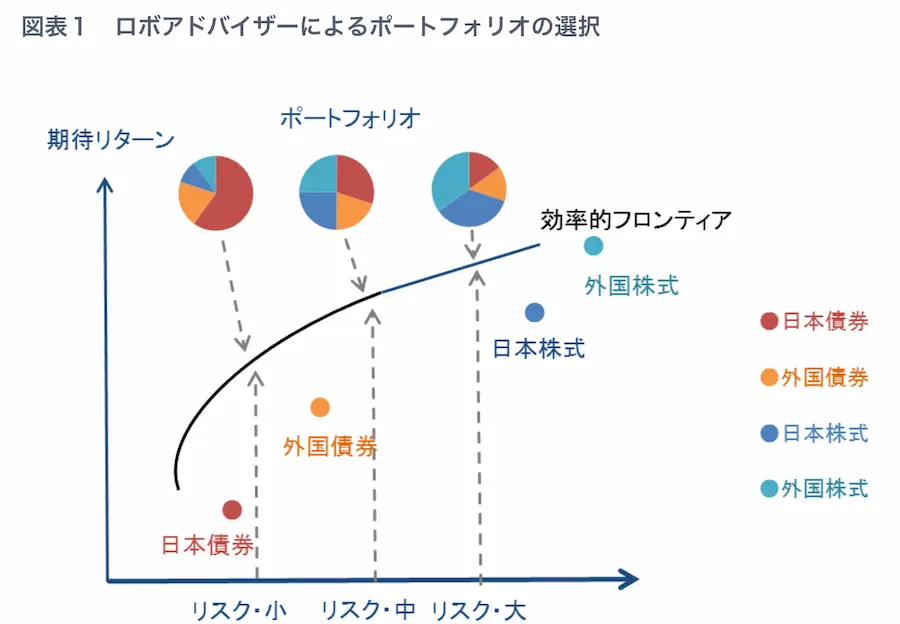

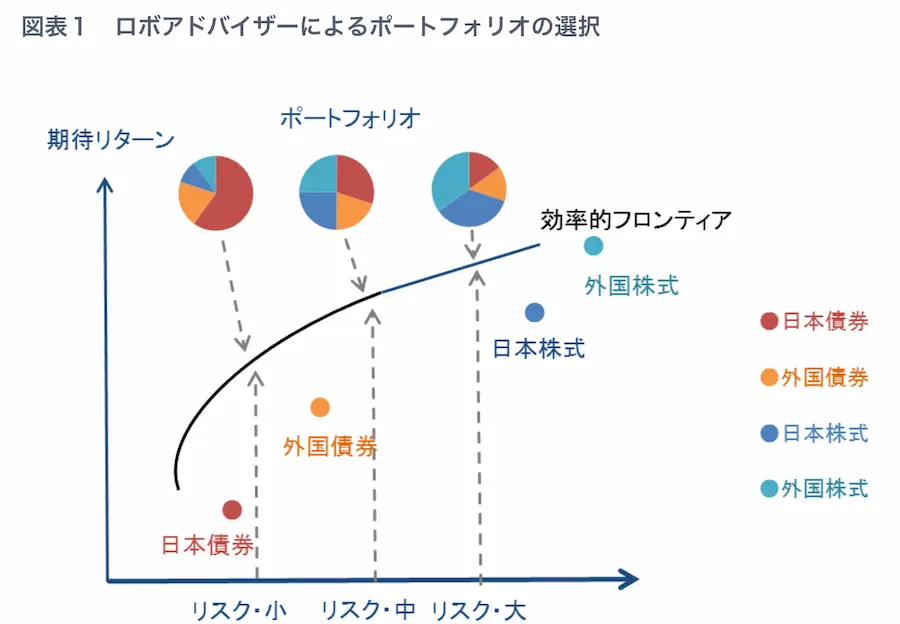

現代ポートフォリオ理論がこれに該当する。

現代ポートフォリオ理論は、投資のリスクとリターンのバランスを最適化するための理論で、異なる資産クラスに投資をすることで特定の市場リスクを軽減することを目指す。

また、現代ポートフォリオ理論は効率的フロンティアという概念を用いて、与えられたリスクレベルで最大のリターンを生み出す資産の組み合わせを示します。

(引用:東証マネ部)

これにより、様々なリスクに基づいた最適なポートフォリオを構築できることが期待されています。

まとめるとAIに将来のリターンを予測させる。結果をもとに伝統的な金融工学理論で資産配分を決定。これを毎月やっている感じです。

ポイントは④。伝統的な金融工学理論(現代ポートフォリオ理論)に基づきリスクをコントロールしているので、AIのせいで大損にはならない仕組みになっています。

これはポジティブな要素であり、当サイト独自取材で発覚しました。

ROBOPROはとにかく積極運用を望むという方に適しています。

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

補足2:ウェルスナビはなぜリスク許容度診断を行ない、それに基づいた運用を行うのか?

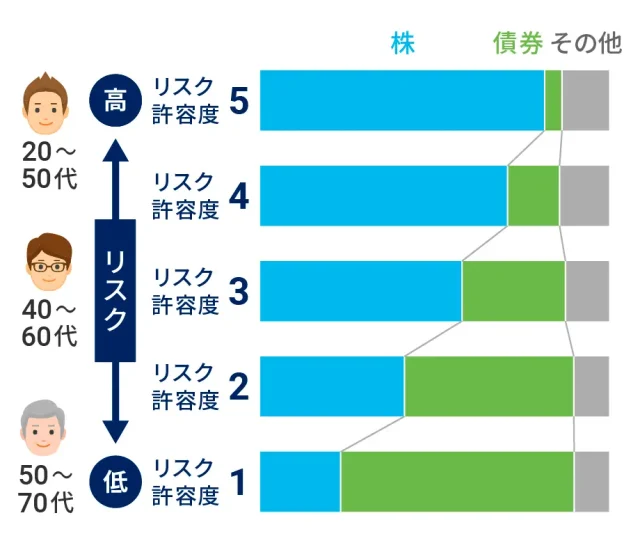

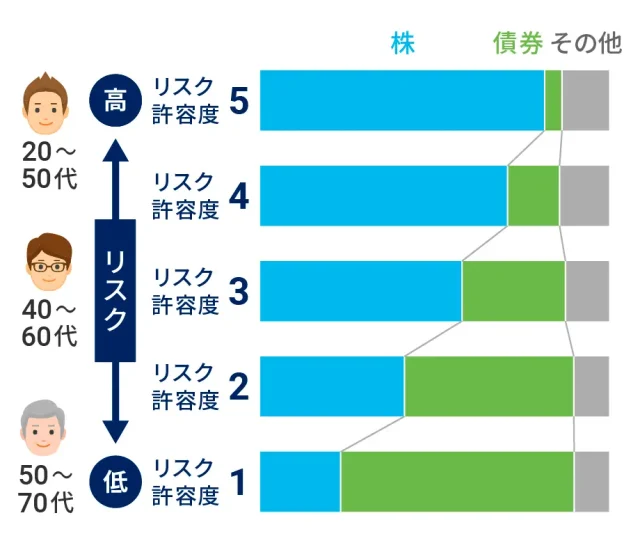

なぜ、リスク許容度が重要かと言いますと、そもそも個々人によってライフスタイルや年齢、職業、資産額によって、許容できる損失リスクが異なるからです。

リスク許容度を超えた運用を行うと、想定以上の損失が発生した際に資産運用を継続することがしんどくなり、売却してしまう可能性があります。

このような失敗を防ぐために、リスク許容度に合わせて資産運用を行うことが大事と言われています。

そのため、ウェルスナビは最初に簡単な診断を行いリスク許容度の値を個人に最適化します。そのリスク許容度の範囲内で最も効率の良い資産運用をおこないます。

このため、ウェルスナビは自分に適したリスク許容度で安定的に資産運用をすることを優先したい方に適しています。

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は必ず公式サイトで必ずご確認ください。

2. 【2025年11月更新】両方に投資した最新の運用実績を公開!

公式サイト掲載の運用実績データを比較するとROBOPROの方が好リターンです。

【2025年7月末時点】ロボアドバイザー全10社の実績比較表を表示する

| サービス名 | 過去6ヶ月 | 過去1年 | 過去3年 | 過去5年 | サービス開始来 |

|---|---|---|---|---|---|

| ウェルスナビ | 1.4%~4.8% | 4.9%~12.1% | 25.3%~72.4% | 60.2%~126.0% | 87.7%~198.2% ※2016年3月〜 |

| THEO | 0.80%~4.28% | 5.91%~12.61% | 23.90%~50.93% | 41.58%~85.47% | 53.07%~119.34% ※2016年3月〜 |

| ON COMPASS | -2.08%~2.95% | -1.52%~11.03% | -2.71%~54.73% | -0.47%~122.92% | -3.42%~159.83% ※2016年6月10日〜 |

| 楽ラップ | 1.83%~5.31% | 3.48%~10.43% | 8.34%~42.64% | 16.17%~82.46% | 31.83%~147.72% ※2016年7月4日〜 |

| ROBOPRO | 10.91% | 23.61% | 64.10% | 117.89% | 132.09% ※2020年1月15日〜 |

| SUSTEN | -3.14%~14.32% | -12.66%~31.08% | -34.99%~55.92% | — | -46.06%~79.03% ※2020年10月9日〜 |

| らくらく投資 | 1.4%~2.7% | 3.1%~10.8% | 4.9%~41.4% | — | 0.2%~49.4% ※2021年6月11日〜 |

| SBIラップ AI投資コース | 7.67% | 17.94% | — | — | 53.43% ※2022年4月7日〜 |

| SBIラップ 匠の運用コース | 1.87% | 7.33% | — | — | 20.10% ※2023年7月19日〜 |

各公式サイトに掲載されている、ウェルスナビ運用パターン5通り、ROBOPRO運用パターン1通り、THEO運用パターン231通り、楽ラップ運用パターン9通り、ON CONPASS運用パターン8通り、SUSTEN運用パターン36通り、らくらく投資運用パターン5通りから最高値、最低値を引用して集計及び独自に作成。

参考データ

- ウェルスナビ:https://www.wealthnavi.com/performance/data

- ROBOPRO:https://note.com/folio_sec/

- THEO:https://theo.blue/performance/

- SUSTEN:https://susten.jp/fund

- 楽ラップ:https://wrap.rakuten-sec.co.jp/operation/commentary/

- ON COMPASS:https://www.monex-am.co.jp/fund/oncompass/

- らくらく投資:https://www.rakuten-sec.co.jp/raku2-inv/

- SBIラップ:https://go.sbisec.co.jp/prd/swrap/swrap_report.html

これから始めようと考えている方はどのような実績推移になるかの参考になると思います。

ROBOPROに5年投資してみた運用実績(2025年11月1日更新)

私はROBOPROを2020年1月16日から最低投資金額10万円で投資を開始。

<私の現在の運用実績>

5年以上の運用期間を経て、現在の状況は以下の通り。

- 投資元本: 73万円

- 積立金額:毎月1万円積立(現在は停止中)

- 評価額: 約123万円

- リターン: +50万円以上 (+68.7%)

現在の資産配分(投資銘柄一覧)を表示する

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | |

|---|---|---|---|---|---|---|

| 1月末 | 47.6% | 26.8% | 18.05% | 15.60% | 9.04% | -1.18% |

| 2月末 | 43.4% | 29.9% | 17.80% | 16.23% | 9.79% | -2.87% |

| 3月末 | 44.0% | 33.7% | 18.4% | 22.67% | 13.28% | -7.79% |

| 4月末 | 41.3% | 36.5% | 20.6% | 21.69% | 17.34% | -3.33% |

| 5月末 | 44.8% | 37.4% | 21.2% | 18.17% | 20.15% | -0.06% |

| 6月末 | 48.8% | 40.9% | 25.4% | 17.41% | 17.65% | 0.66% |

| 7月末 | 55.0% | 40.3% | 25.8% | 22.54% | 16.92% | 3.90% |

| 8月末 | 55.7% | 36.0% | 26.7% | 20.4% | 17.00% | 2.99% |

| 9月末 | 60.6% | 36.5% | 23.9% | 16.9% | 14.13% | 1.43% |

| 10月末 | 68.5% | 47.1% | 24.4% | 24.1% | 19.52% | 1.24% |

| 11月末 | 運用中 | 44.5% | 28.3% | 20.5% | 16.64% | 2.38% |

| 12月末 | 44.6% | 24.4% | 13.3% | 16.75% | 5.15% | |

| 年率リターン | 20.2% | 11.1% | -3.45% | 11.6% | 5.15% |

- 最初の5ヶ月間だけマイナス

- 5ヶ月目以降は一切元本割れすることなく安定した運用

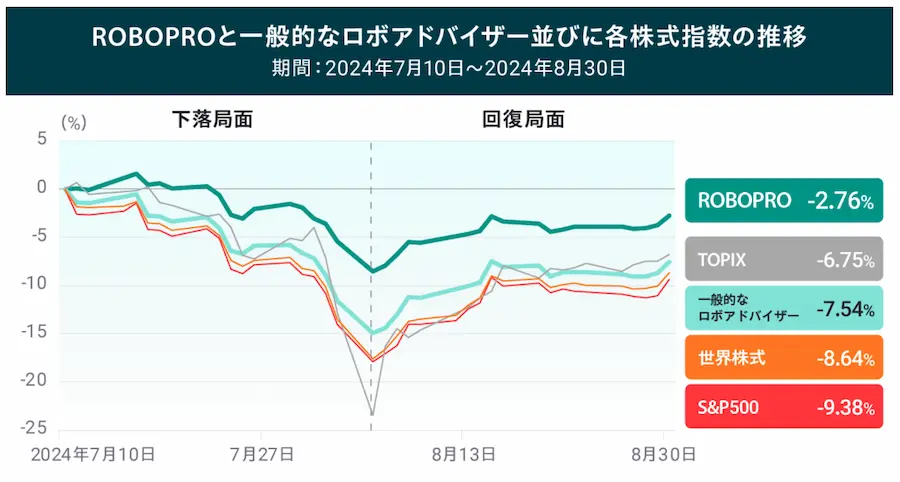

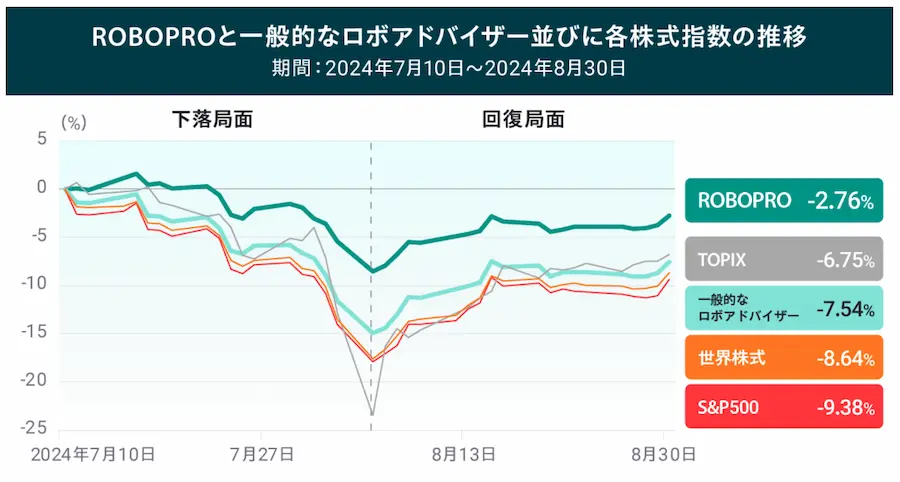

私のポートフォリオでは、コロナショックや2024年8月の日本株急落の局面で、ROBOPROは他商品に比べて下落幅が相対的に小さい傾向がありました

加えて、中長期で見た運用パフォーマンスも良好です。

このため、ROBOPROは心理的な負担を抑えつつ、利益を安定的に積み上げやすい点が魅力だと感じています。

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

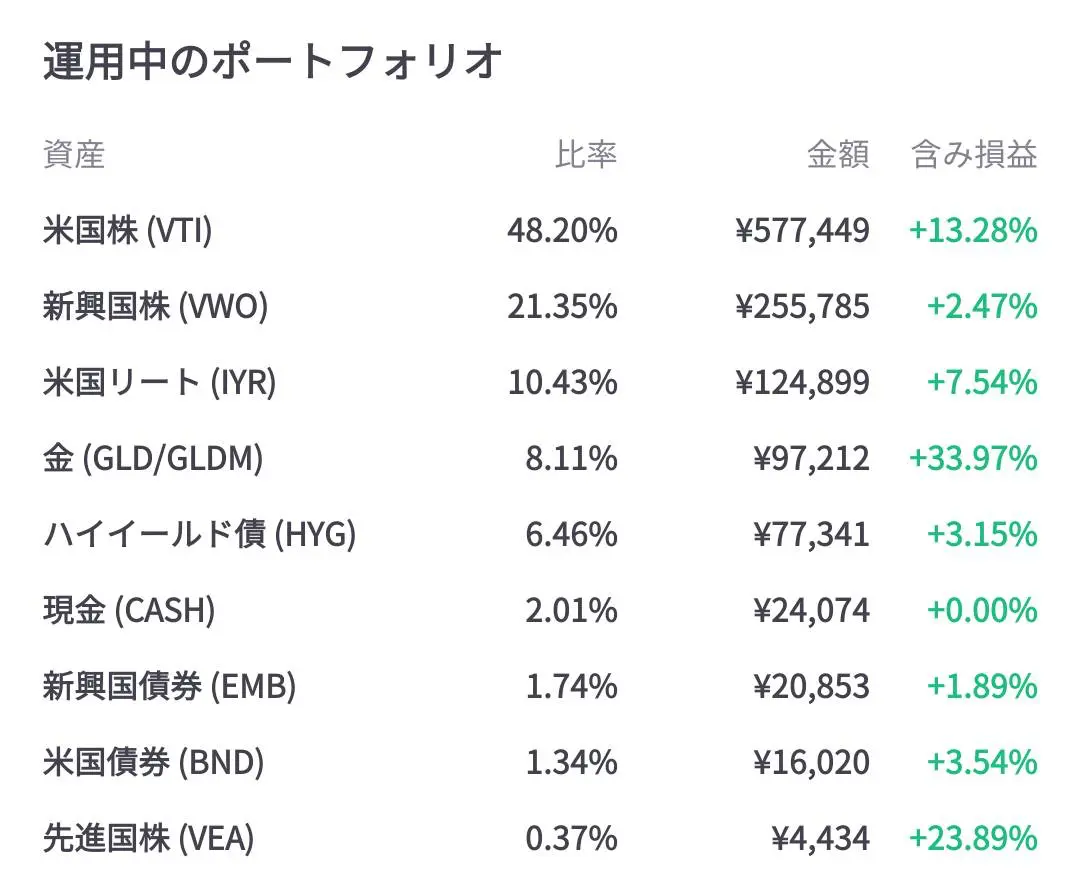

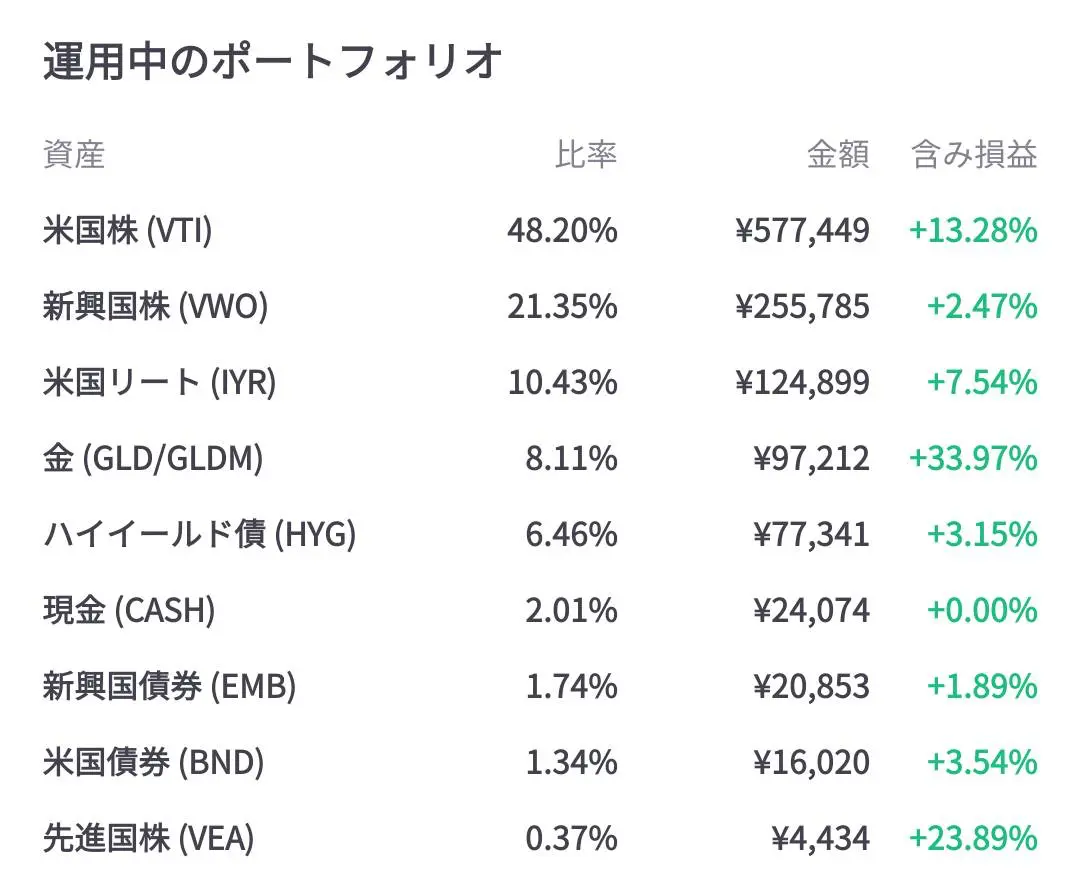

【体験談】ウェルスナビ運用7年目のリアルな実績(2025年11月1日時点)

私自身のウェルスナビでの運用経験を共有します。

2017年11月に初期投資10万円でスタートし、その後は毎月1万円(最初のうちは毎月2万円)をコツコツと積み立ててきました。(現在は積立投資停止中)

<私の現在の運用実績>

7年以上の運用期間を経て、現在の状況は以下の通りです。

- 投資元本: 約66万円

- 積立金額:毎月1万円積立(現在は停止)

- 現在の評価額:約128万円

- 現在のリターン: +61万円以上 (+93.71%)

年率に換算すると、平均約8%のリターンで推移している計算になります。

現在の資産配分(投資銘柄一覧)を表示する

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | 2019年度 | 2018年度 | 2017年度 | |

|---|---|---|---|---|---|---|---|---|---|

| 1月末 | 83.29% | 56.74% | 34.57% | 34.56% | 18.04% | 8.50% | -2.96% | 3.13% | |

| 2月末 | 76.55% | 65.12% | 35.70% | 32.21% | 21.70% | 0.17% | 1.07% | -0.06% | |

| 3月末 | 73.43% | 71.41% | 34.76% | 38.81% | 28.40% | -12.16% | 1.10% | -3.96% | |

| 4月末 | 66.03% | 74.02% | 39.41% | 41.54% | 31.24% | -4.62% | 4.21% | 0.01% | |

| 5月末 | 67.08% | 77.96% | 40.13% | 35.74% | 34.19% | -0.64% | -3.14% | 0.01% | |

| 6月末 | 65.74% | 82.18% | 49.18% | 33.65% | 34.85% | 2.21% | 1.55% | -0.01% | |

| 7月末 | 74.13% | 76.03% | 52.98% | 36.46% | 33.62% | 5.18% | 1.76% | 2.78% | |

| 8月末 | 75.27% | 72.76% | 51.32% | 35.83% | 35.83% | 9.93% | -1.11% | 2.78% | |

| 9月末 | 83.44% | 72.40% | 47.80% | 28.48% | 31.77% | 6.08% | 1.18% | 3.21% | |

| 10月末 | 93.72% | 81.50% | 45.45% | 37.11% | 39.69% | 3.30% | 5.11% | -4.60% | |

| 11月末 | 運用中 | 79.85% | 52.66% | 39.68% | 36.31% | 13.10% | 6.71% | -1.62% | 1.29% |

| 12月末 | 80.50% | 52.61% | 26.93% | 40.44% | 16.89% | 8.26% | -9.60% | 2.91% | |

| 年率リターン | 27.89% | 25.68% | -13.51% | 23.55% | 8.63% | 17.86% | -12.51% |

私の実績推移のポイント

もちろん、常に順調だったわけではありません。

- 運用開始から最初の3年間では、月末時点で評価額がマイナス(含み損)になった月が12回

- 用3年目以降は一度も元本割れ(投資額を下回ること)は発生していない

運用初期には一時的な価格の下落も経験しましたが、長期で「続けること」で、結果的に大きな失敗や大損をすることなく、良好なパフォーマンスを得られています。

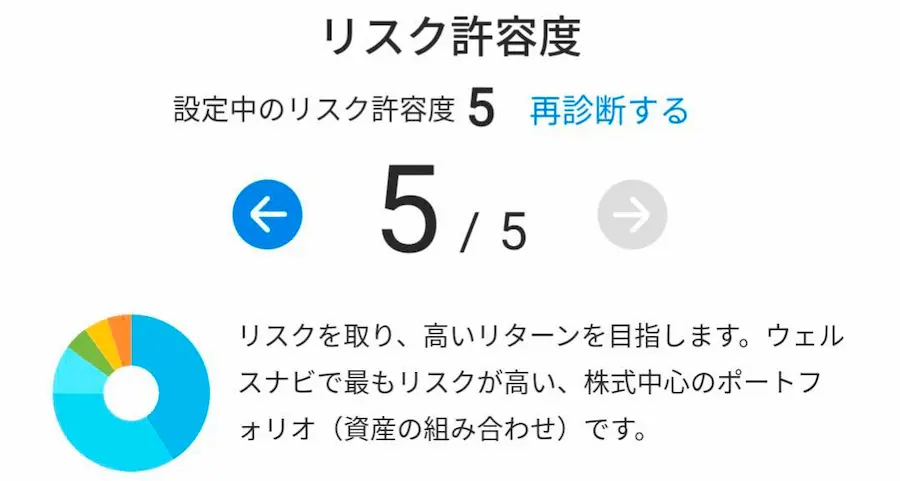

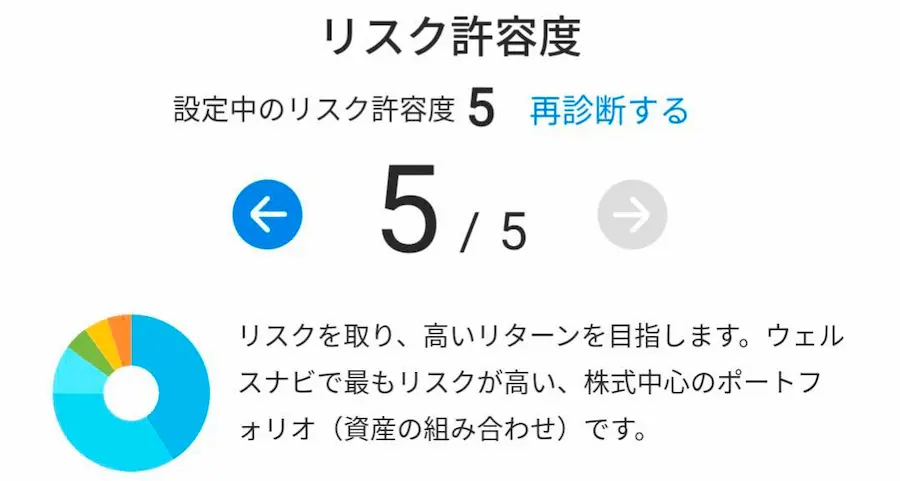

運用コースについて

私はウェルスナビの無料診断の結果、「リスク許容度5」という最も積極的な運用コースを選択しています。

これは、ある程度のリスクを取りながら高いリターンを目指す方針です。

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

ここからは、それぞれのロボアドバイザーの特徴やメリット、デメリットを簡潔にまとめていきますね。

3. ROBOPRO(ロボプロ)の特徴、メリット、デメリット

株式会社FOLIOが提供するROBOPRO(ロボプロ)は、AIの将来予測を運用アルゴリズムに導入したおまかせ投資サービスです。

- 信頼の経営体制

→上場企業SBIホールディングスの子会社である株式会社FOLIOが運用。 - AIによる機動的な資産運用

→AIが市場動向を予測し、相場の変化に合わせて資産配分を定期的に見直し・最適化。 - 下落局面への対応力

→大きな下落が想定される場面では、現金やディフェンシブ資産の比率を引き上げるなど、リスク抑制に寄せる傾向。 - 外部(金融庁など)評価

→金融庁公表データに基づくロボアドバイザー運用実績(2022年末時点)においてNo.1を獲得 - 好調な過去パフォーマンス

→2020年1月15日〜2025年1月15日の5年間で+105.70%(年率換算:約21%)のリターンを記録。

| ROBOPRO(ロボプロ)の概要 | |

|---|---|

| 運営企業 | 株式会社FOLIO |

| サービス開始日 | 2020年1月 |

| 預かり資産残高 | 600億円 ※2025年1月27日時点 |

| 投資するファンド | 約2〜8銘柄 ※相場状況によっては柔軟に変動 |

| 投資一任手数料 | 預かり資産の1.1%(年率、税込) |

| 投資商品の保有コスト | 非公開 |

| 運用手数料割引 | 積立継続回数によってキャッシュバック(抽選) |

| 最低投資金額 | 10万円 |

| 最低積立金額 | 1万円〜 |

| リバランス頻度 | 原則月に1回 ※リバランスとは、相場の価格変動に合わせて金融商品の保有割合を調整すること |

| NISA対応 | × |

| 入金手数料 | リアルタイム入金対応銀行の場合無料 ※対応銀行については公式サイトをご確認ください |

| 出金手数料 | 無料 |

| 確定申告の有無 | 不要 ※源泉徴収ありの特定口座の場合 |

ROBOPROのメリットとデメリット

ROBOPROには具体的には次のようなメリットとデメリットがあります。

| メリット | デメリット |

|---|---|

| 相場の状況に合わせて資産配分を調整 どんな相場に対しても好パフォーマンスを目指す 下落相場に強い傾向がある | 始めるのに10万円必要 ご自身に合わせたリスク許容度で運用できない |

ROBOPROは、景気循環に合わせた最適な資産配分の調整を行います。これによりどのような相場状況でもそれに適した好パフォーマンスを期待できる特徴があります。

・米国株式が利益を伸ばせそう!

→米国株式の保有比率を高める

・株式相場が暴落しそう!

→株を売却して他の資産に買い換える

これが可能なのは、AIの将来予測を活用しているからです。

一般的なロボアドバイザーは、同じ銘柄に同じ比率で投資し続けるため、「上昇局面だけに強い」「下落局面だけに強い」という特徴しか持ち合わせていません。

ROBOPROは相場の局面に応じて、自動で資産配分を変えることで、どのような相場に対しても好パフォーマンスが期待できるようになっています。

これももちろん下落局面の際でも有効的で、下落局面の際は債券や金などの資産配分を高め資産防衛に入る傾向があります。

公式サイトによると、ロボプロは過去最大の日経平均下落幅にも見舞われた2024年7月、8月の下落局面において、下落を抑制し、その後の反転によるリターンも確保する運用を実現しました。

マーケットを適切に見通し、不動産や金を多く保有していたことで下落を抑制しリターンを確保することができました。

↓お得な始め方の詳細を知る↓

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

4. ウェルスナビの特徴、メリット、デメリット

- 投資知識ゼロでも安心!すべて”おまかせ”の全自動運用

- あなたに最適なリスクで、安定的なリターンを期待できる

- 大手金融グループならではの「安心感」

- 長期運用での確かな運用実績

- 利用者数・預かり資産でロボアドバイザー業界No.1(※)

- 新しいNISA制度(つみたて/成長投資枠)に完全対応

- 【実例】マネとも中の人も7年以上投資!+88%の運用実績(2025年10月時点)

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2025年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2025年6月時点)

ウェルスナビでは、面倒な運用方針の決定、銘柄選び、売買、メンテナンスは全て自動。無料の診断に基づき、一人ひとりの目標やリスク許容度に合った運用プランを提案してくれます。

このため、忙しい方でも、時間をかけずに本格的な国際分散投資が始められます。

また、三菱UFJ銀行を擁するMUFGグループの一員であり、信頼性の高い経営基盤を持っています。

実績も好調であり、運用期間2年以上の利用者の95%がプラスのリターンを達成しています。(2024年12月末時点データ)

預かり資産残高は1兆7,000億円突破(2025年10月27日時点)・運用者数39万人以上(2024年3月時点)であり、多くの人に選ばれ、支持されている実績は、サービスへの信頼の証と言えます。

新しいNISA制度にも対応しているため、非課税(利益に対する税金課税なし)メリットを最大限に活かしながら、”おまかせ”で資産形成が可能です。

私自身も運用しており、実際に長期積立投資を続けることで、良好な成果を得られています。

| ウェルスナビの概要 | |

|---|---|

| 企業名 | ウェルスナビ株式会社 |

| 親会社 | 株式会社三菱UFJ銀行 |

| サービス開始日 | 2016/7 |

| 投資するファンド | 約8種類 |

| 手数料 | 課税口座:年率1.1% ※現金部分を除く、税込 NISA口座:年率0.693〜0.733% ※現金部分を除く、税込 ※リスク許容度により変動 ※自動積立機能の利用必要 |

| 投資商品の保有コスト | 年率0.08〜0.13% (ETFの信託報酬) |

| 手数料割引 | あり 50万円~200万円未満:6か月毎に0.011%(年率,税込) 200万円以上 :6か月毎に0.022%(年率,税込) |

| 最低投資金額 | 1万円 |

| 最低積立金額 | 1万円〜 |

| 入金手数料 | 無料 ※クイック入金対応銀行の場合 |

| 出金手数料 | 無料 |

| 確定申告の有無 | 不要 ※源泉徴収ありの特定口座・NISA口座の場合 |

| スマホアプリ | あり(iOS/Android) |

ウェルスナビのメリットとデメリット

ウェルスナビには主に下記のようなメリットとデメリットがあります。

| メリット | デメリット |

|---|---|

| ご自身のリスク許容度に合わせた安定的な資産運用を自動でしてくれる 少額(1万円)から投資ができる 税金の最適化をしてくれる NISAに対応している | 短期的な利益は狙えない 下落局面に弱い傾向がある |

最大の特徴は個人に適したリスク許容度で安定的な資産運用ができる点です。1万円という少額から始められます。た、NISA口座でも運用できるのが大きなメリットです。

ウェルスナビには税負担を自動で最適化する機能「DeTAX」があり、税金の負担額が一定を超えた場合、支払いを翌年以降に繰り越すことで負担を軽減してくれます。

一方で、あくまでリスク許容度の範囲内での運用を行うため、リスク許容度に応じた期待リターン以上のパフォーマンスを期待しにくいデメリットがあります。

また、資産配分のダイナミックな変更は基本的に行わないため、ウェルスナビでリスク許容度が高い運用を行っていた場合、下落局面では運用パフォーマンスが大きく悪化する可能性があります。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

5. ロボプロとウェルスナビの併用もおすすめ!理由を解説

迷う方は併用するというアプローチもあります。

例えば、ROBOPROをウェルスナビと併用することで、より安定的な資産運用を期待できる可能性があります。

根拠は、運用方針の違いによって、値動きの相関を下げやすい点にあります。

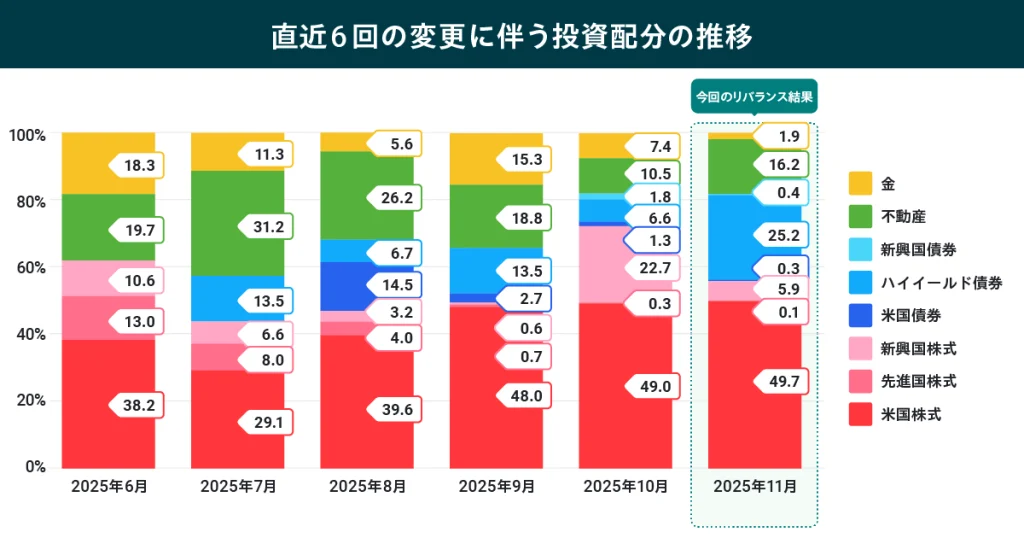

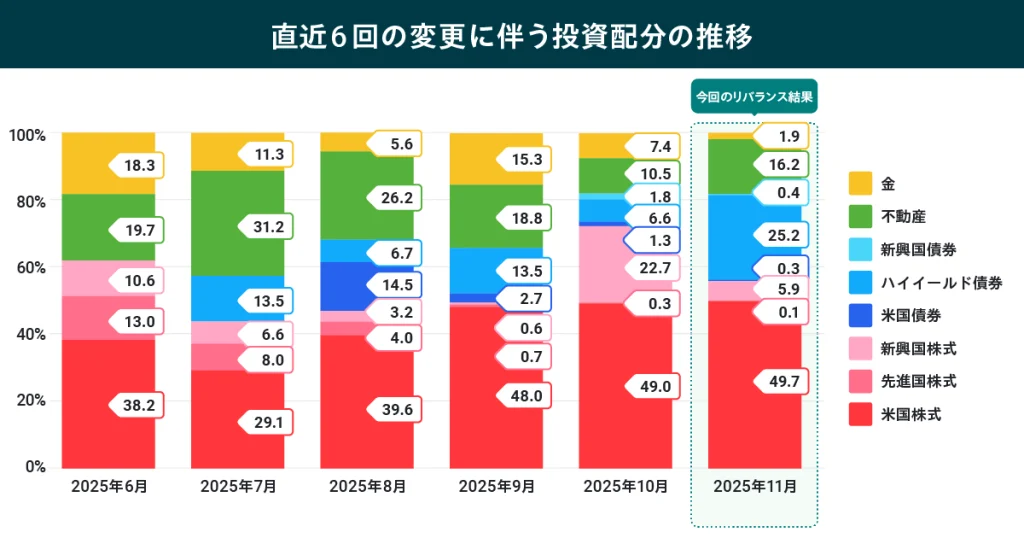

2025年11月のROBOPROの投資配分と運用方針

現在のROBOPROは、米国株式を維持しつつ、新興国株式や金を減らしハイイールド債券と不動産を増やした資産配分。

| 資産 | ROBOPRO | 一般的なロボアド ※ウェルスナビリスク許容度5の場合 |

|---|---|---|

| 米国株 | 49.7% | 39.0% |

| 日欧株 | 0.1% | 33.9% |

| 新興株 | 5.9% | 12.1% |

| 債券 | 25.5% | 5.0% |

| 金 | 1.9% | 5.0% |

| 不動産 | 16.2% | 5.0% |

ROBOPROの直近6ヶ月の投資配分の推移を見る

市況の変化に合わせるために、ROBOPROは投資配分の変更を基本的に月一回行っています。これによって、今の相場に最適なポートフォリオ(投資配分)に更新されます。

併用アプローチの期待効果

| 局面 | ROBOPRO | ウェルスナビ |

|---|---|---|

| 景気が強い局面 | リスク資産を増やし 上昇の波に乗る傾向 | リスク資産比率が高いので 上昇の波に大きく乗る傾向 |

| 景気が弱い局面 | ディフェンシブ資産を増やし リスクを抑制する傾向 | ディフェンシブ資産が少ないため 下げ幅が大きくなる傾向 |

併用することで、下落時の不安を和らげつつ、上昇の恩恵も受け取りやすくなる可能性があります。

理想的な資産運用に対する考え方

安定的な資産形成を期待するための理想的な資産運用は下記と考えています。

- 景気が強い局面

→株式・不動産などリスク資産を増やし、上昇の波に乗る。 - 景気が弱い局面

→債券・金といったディフェンシブ資産を増やし、下落幅を緩和。

そのため、株式市場がいつも好調でないことを考慮し、株式中心のウェルスナビに、異なるアプローチの「ROBOPRO」を併用することで、

- 下落局面でも資産の目減りを抑えつつ、

- 上昇局面では取りこぼしを減らして、

→ より安定的に資産を積み上げる設計に近づける可能性があります

どのように併用を開始したらいい?

ロボアドバイザーで資産運用を行う上では、下記のメリットがあるので積立投資が一般的にはおすすめされています。

- 毎月お金のやりくりがしやすい

- 高値掴みリスクを軽減させる効果がある

しかし、最初から両方に積立投資をするのは金銭や心理的に厳しい方も多いと思います。

そこで、おすすめするのは下記です。

ROBOPROでは積立投資は必ずしも必須でない理由として、資産配分を相場に合わせて組み替えるので、いつから始めてのもある程度同じパフォーマンスを期待できると考えるからです。

また、積立投資をしていなかった方がリターンが見込めた事実もあります。

私はROBOPROで積立投資をしていますが、一括投資をした方が運用実績は好調でした。

<より詳しく知りたい方向けの参考記事>

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

ROBOPRO(ロボプロ)とウェルスナビの比較まとめ

ウェルスナビとROBOPROの違いとどちらがいいかについて解説しました。

- ROBOPRO

→AIによる市場予測に基づき、機動的に資産配分を変更し、積極的にリターンを狙う。 - ウェルスナビ

→個々人のリスク許容度に合わせた最適なポートフォリオで、長期で安定的な資産形成を目指す。

まず、運用手法が異なるということを知った上で、下記のように選ぶと失敗しにくいでしょう。

- ROBOPROは、AIの力を信じ、市場の変化に対応しながらパフォーマンスの最大化を目指したい方向けです。リスク許容度の診断がないため、とにかく積極運用を望むという方に適しています。

- ウェルスナビは、まず自分に合ったリスクレベルを知り(リスク許容度診断)、その範囲内で長期的かつ効率的な資産運用をプロに任せたい方向け。NISAに対応しているため、NISAの全てをお任せしたい方にもおすすめです。

加えて、当記事では併用した際の期待メリットについてもご紹介しました。

当記事が参考になりましたら幸いです。

↓お得な始め方の詳細を知る↓

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント