アクティブ元年・日本株ファンドは、三井住友DSアセットマネジメント株式会社が運用する “いい企業”に厳選して投資するアクティブ運用のファンドです。

また、一貫した投資哲学と5人のファンドマネージャーがそれぞれの強みを活かして行うチーム運用も当ファンドの大きな特徴です。

運用開始来のパフォーマンスは+159.0%(2019年2月5日〜2024年10月末)となり、参考指数であるTOPIX(東証株価指数、配当込み)(※1)+96.8%(同)を上回ったパフォーマンスとなっています。

(引用:アクティブ元年・日本株ファンド月次レポート。作成基準日は2024年10月31日)

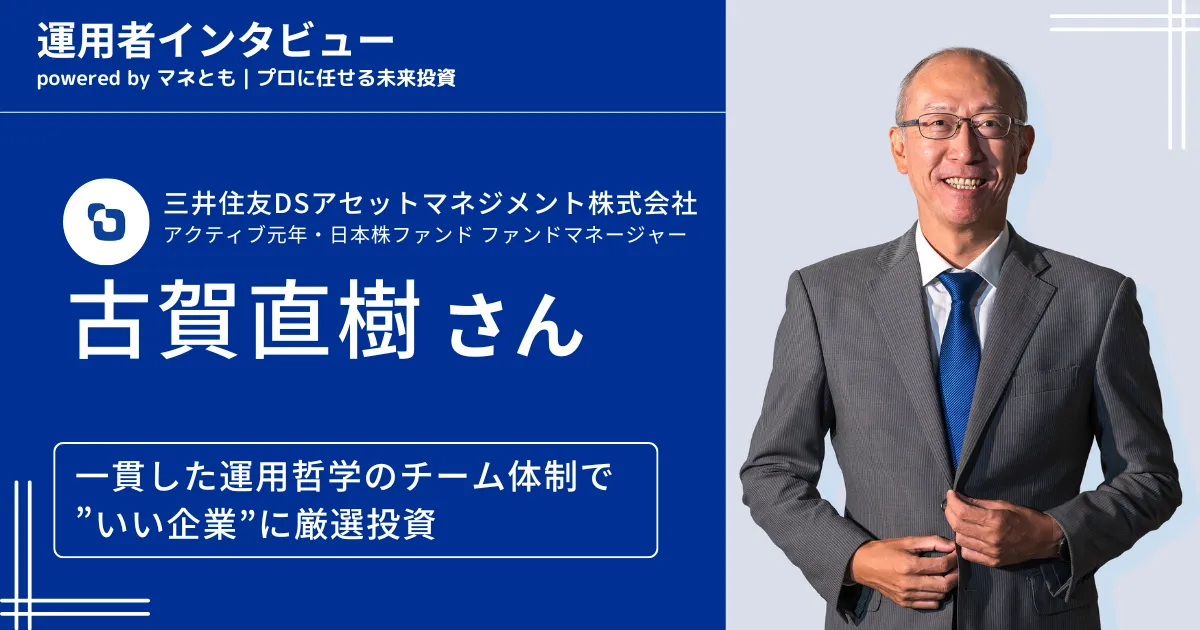

今回、アクティブ元年・日本株ファンドのファンドマネージャーの1人である古賀直樹さんに取材することができました。

運用方針、想いに迫ります。

当記事を古賀直樹さんとの出会いと捉え、学びを深めることにご活用ください。

古賀直樹さん

三井住友DSアセットマネジメント株式会社

シニアファンドマネージャー

1997年に千代田生命保険(現ジブラルタ生命保険)に新卒入社し、翌年から国内株式運用業務に従事。その後、2001年3月にトヨタアセットマネジメント(現三井住友DSアセットマネジメント)に入社。同社を代表するアクティブファンドであるトヨタアセット配当フォーカスオープン(現三井住友・配当フォーカスオープン)の運用を立ち上げから約10年間担当し、リスクを抑えつつ市場平均を上回る良好な実績を残す。三井住友DSアセットマネジメントでは現チームに参加し、徹底したリサーチに基づく銘柄選択手法に磨きをかけ、同チームの機関投資家向けファンドの実績に貢献。「ファンドマネージャーとしての仕事はお客さまに支えられて存在している」ということを信条とし、常にプロとしての責任感を心に刻みながら、日々企業訪問・リサーチに奔走している。

1. 徹底したリサーチで“いい企業”を選別!アクティブ元年・日本株ファンドの運用手法

マネとも中の人

マネとも中の人本日はよろしくお願いします。

早速ですが、アクティブ元年・日本株ファンドはどのようなファンドなのか、その特徴について教えてください。

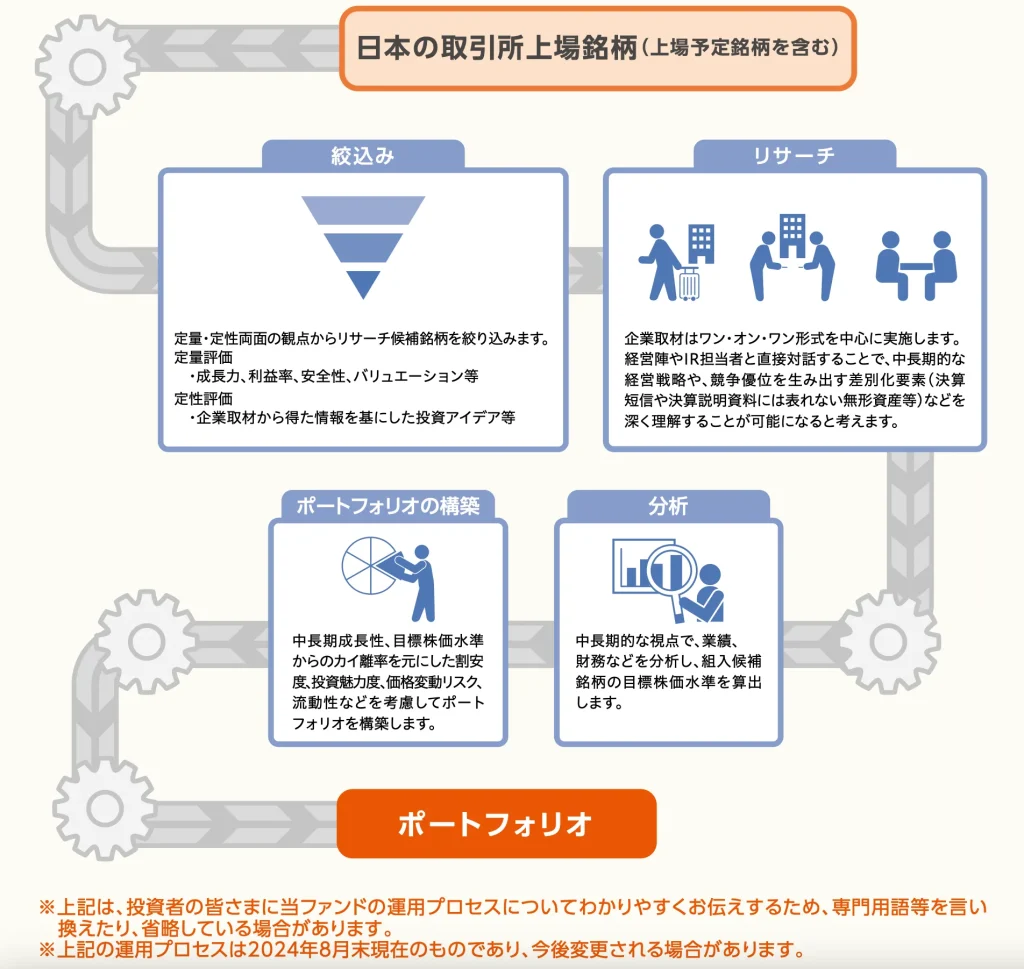

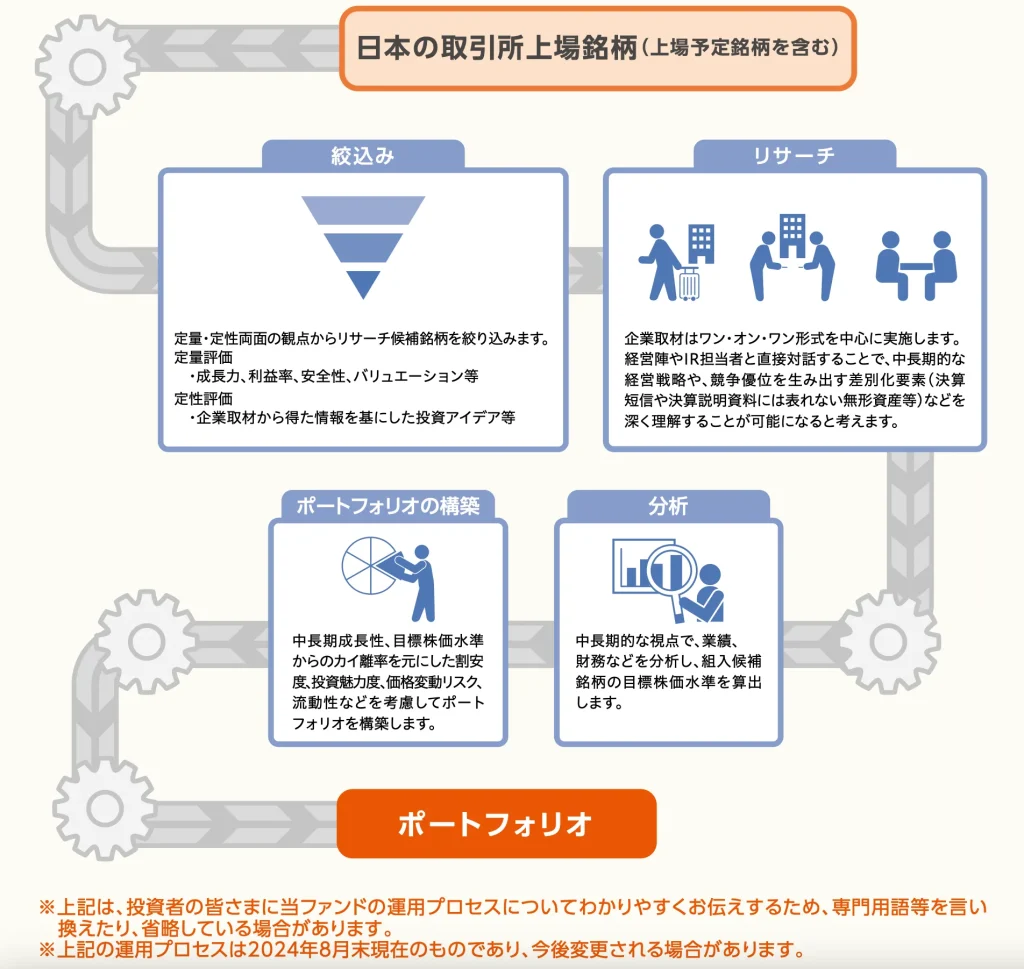

はい。最大の特徴は、徹底したリサーチ(取材等)で”いい企業”をしっかり選別して投資する点です。

企業価値の向上をベースに、市場評価もしっかり見ながら、個別銘柄をピックアップします。

市場全体の動向や構成比、規模などは全く関係なく、あくまで「投資先の企業がこれから未来どう変わっていくのか」を評価して、5人のチームでポートフォリオ(運用対象として保有する株式の構成内容)を構築しています。

(引用:アクティブ元年・日本株ファンド公式HP)

ありがとうございます。

古賀さんがファンドマネージャーとして、どのような経験を積まれてきたのか教えてください。

私は20年以上、日本株の運用に携わってきました。

最初にファンドを立ち上げたのは2003年で、ITバブル崩壊後です。リーマンショックやライブドアショックなど、様々な市場環境を経験してきました。

その中で、相対的に良好なパフォーマンスを残せたのは、企業価値を重視したボトムアップの運用手法を貫いてきたからだと考えています。

ボトムアップの運用手法とは、具体的にどういうことでしょうか?

ボトムアップは、経済全体(景気)の状況に合わせてポートフォリオを構築するのではなく、あくまで個々の企業への取材をベースに、その企業がどう変わっていくのかを見て銘柄を選別していく手法です。

2. 企業ホームページに隠された成長のヒントとは? 投資のプロの見極め方

投資する企業をどのように探しているのでしょうか?

世の中の流れ、取材企業の取引先や競合の中で出てくる企業。

その他では、新聞・雑誌・テレビなどのメディアで話題になっている企業など、あらゆる情報源から変化の兆しを感じ取れるものをピックアップします。

(引用:アクティブ元年・日本株ファンド-投資信託説明書)

いい企業を見極める上で重要視している点はありますか?

投資は未来に向けたものなので、企業がどう変わっていくのかを見極めることが重要です。

そのためには、企業の意思や企業文化がベースとなります。

いい企業かどうかは、企業取材等で最初の時点で確認した内容が、その後もきちんとブレずに進捗しているかどうかで判断します。

いい企業だとわかる1つの目安はありますか?

例えば、企業のホームページに経営者が自分自身の言葉で、自分たちの会社をこうしたいとか、こう頑張っているとか、具体的に伝えるものがあるかどうかは、1つの目安になります。

取材時に注力しているポイントはありますか?

取材で重視しているのは、会社の経営方針や経営陣の意志がしっかりと社員に伝わって腹落ちし、行動に繋がり、更に成果にも繋がっているかどうかという点です。

取材は定期的に行い、工場などの現場にも足を運んで、定点確認しています。

となると投資を継続する判断においては、企業の理念が変わっていないかどうかが重要なポイントになりそうでしょうか?

そうですね。

ただ、株式市場では企業が変化する時は、皆さんが注目して株価が先に上がってしまうので、株価の水準もしっかりと見ています。

株価が先に上がるようであれば、保有割合を落とす、あるいは一旦売却するといった対応も必要です。

今(2024年11月7日時点) の 値動きの激しい相場では、こまめな対応をしないとパフォーマンスを残せません。

長く見ている企業でも、保有期間や保有割合をコントロールしながら見ています。

常に投資判断をしていると言った方が正しいかもしれません。

つまり、長期的に見て伸びそうな企業でも、相場状況によっては一旦売却することもあるということですね。

ありえると思います。

例えば、2-3年先を見据えて、企業価値はこのくらいになりそうだと仮説を立てても、全ての企業がそこに到達するわけではありません。

また、株価が上がれば割安度は減るので、保有割合を落とす必要が出てきますし、株価が下がって魅力度が増せば、そこで買い増すといったことを行う必要もあります。

企業価値をベースに置きつつも株価水準を都度判断しながら、保有割合をコントロールしているのが当ファンドの特徴です。

ありがとうございます。

3. カリスマは不要? チームで成果を最大化する、新しいアクティブ運用のスタイル

5人でチーム運用されていますが、どのような体制で運用しているのでしょうか?

大きな方向性として「企業価値の向上や市場評価の見直しが見込める」“いい企業”をしっかり選んで投資するという哲学は一貫しています。

ですが、そこへのアプローチは、それぞれの判断や感覚に任せています。

5人それぞれが違った投資視点や投資アイデアを持ち寄り、1つのポートフォリオを作ることで、様々な市場環境の変化にも耐え得る強いポートフォリオになると考えています。

運用している5人のメンバーで銘柄が被ることはないのでしょうか?

そこは先着順で担当を決めています。

一般的な運用チームとは違い、業種毎に担当を決めていないため、同じ業種でも、この銘柄は私が見ているけど、他の銘柄は別のメンバーが見ているということもあります。

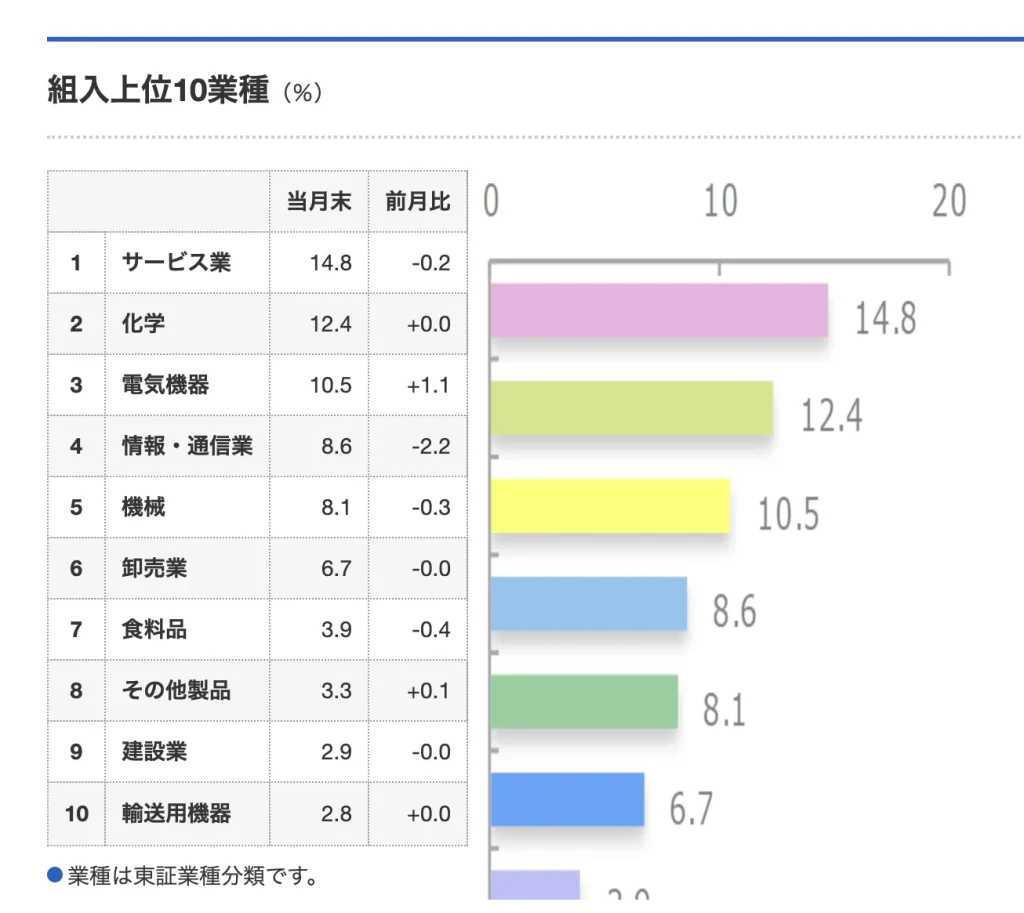

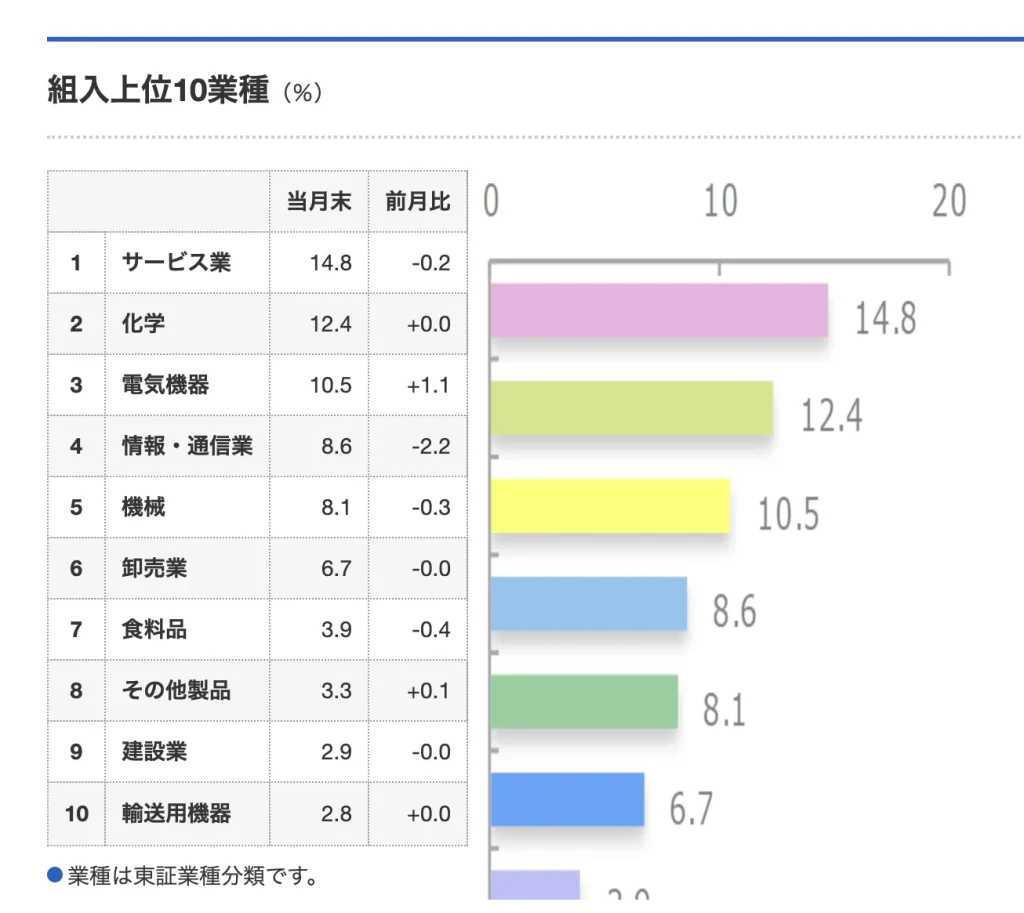

(引用:アクティブ元年・日本株ファンド月次レポート。作成基準日は2024年10月31日)

意思決定はどうしているのでしょうか?

例えば、古賀さんは反対でも他の方は賛成という場合は?

実際に担当して判断したメンバーの意見を優先します。

自信を持って「投資します」という判断をしているので、それを尊重します。

もちろん投資前には、その他に見落としていることがないかどうかなども含めて、メンバー全員で意見交換や議論はしっかり行います。

でも、自分たちのファンドに入れるのだ、という考え方があれば、意見が対立しそうですが。

私たちのチームは、そこが少し変わっています。

担当業種を決めずに、1つのポートフォリオをメンバー全員で作り上げていくという考え方なので、自分が見ていない銘柄を他のメンバーがどう判断しても、それはそのメンバーの基準がしっかりしていれば問題ありません。

お客様に対してこのファンドでどれだけ成果を上げられるかというところが重要だからです。

アクティブファンドは、カリスマ的なファンドマネージャー(優れた運用実績を持つ著名なファンドマネージャー)が運用しているというイメージを強く感じています。

アクティブ元年・日本株ファンドはチーム運用ですが、古賀さんがいなくなったらどうなるのかという不安があります。

我々の運用はチームでやっており、一貫した運用スタイルを継承していく体制ができています。

そのため、私が交代しても、当ファンドの運用哲学が変わることはありません。

最近では新しいファンドマネージャーである吾妻が当チームに加わりました。私よりも一回りほど若い新風です。

中長期で運用するファンドなので、お客様に長く保有していただき、成果を出していくためには、将来的な世代交代も見据えて運用哲学を継承していくことが重要だと考えています。

なぜなら、ファンドマネージャーの運用者としての人生よりも、お客様の資産形成人生の方が長いからでもあります。

担当者交代により、運用哲学がブレてはいけないのです。

また、世の中が大きく変化しているタイミングであり、企業をより深く、多面的にも見極めるためには、メンバーを増やすことも必要だと判断しました。

それは良いですね。

運用チームで哲学を変えずに、カリスマ的なファンドマネージャーに依存せずに運用していくというのは、チャレンジングなことだと思います。

カリスマ的なファンドマネージャーがいて、パフォーマンスも良いファンドはたくさんあります。

しかし、その人がいなくなった時にどうなるのかという問題があります。

私たちは、チーム運用で、運用哲学をしっかりと継承していくという形で、その問題を解決しています。

4. パフォーマンスについて -短期的な市場の波ではなく、長期的な視点で企業価値を見極める

5年の期間ではとても良好な運用パフォーマンスですが、直近3年(2024年10月末時点)のパフォーマンスでは参考指数であるTOPIX(東証株価指数、配当込み)に劣後する傾向が見られます。

その理由を教えてください。

5、6年運用してきて、何度かTOPIXに負けた時期がありますが、負けるパターンは決まっていて、当ファンドは個別銘柄を厳選しているため、経済全体(景気)で大きな変化、特に海外からのお金の出入りが激しい時に、影響を受けやすいという点です。

特にここ3年でパフォーマンスが TOPIXに劣後しているのは、アメリカの金利が上昇したタイミングで、海外から日本株に資金が流入した際に、当ファンドで保有していない大型株を中心に資金が集中したためです。

このような局面では、個別銘柄への厳選投資というより、 TOPIXのような指数に投資資金が偏ります。

ただ、長い目で見ると、最終的には企業価値に収斂していくため、パフォーマンスでは十分に上回れると思っています。

現在(2024年10月末時点)の投資銘柄数は140銘柄程度ですが、これについてはどうお考えですか?

分散のしすぎという意識はありませんか?

銘柄数や銘柄の入れ替え頻度については意識していません。

いい企業だけど今の株価では投資しないという銘柄も含めると、投資に値する企業はもっとたくさんあります。

結果として現状140〜150銘柄程度に投資していますが、銘柄数は、その時々で変化します。

株価が上がれば、売却して銘柄数を減らしますし、下がれば増やします。

あくまで企業価値を見据えており、投資している銘柄数や入れ替え頻度はその結果に過ぎません。

その代わり、投資している銘柄に関しては、「なぜ、その銘柄に投資しているのか」という明確な理由を常に持っています。

5. 投資家の皆さまへ。共に成長を -アクティブ元年・日本株ファンドの未来

最後に、アクティブ元年・日本株ファンドに投資されている方に向けて、一言お願いします。

中長期の資産形成に資することを目的として、ファンド運用をしています。

そこに向けて、「ファンドマネージャーの顔が見えるファンド」や「チーム運用」など業界として足りなかったもの、あまり重視されてこなかったものも含めて、チャレンジしながら取り組んでいます。

もちろん、パフォーマンスはしっかりと積み上げてきていますし、私たちは直販(※2)という形で、中長期でしっかりパフォーマンスと資産残高を積み上げていくという見せ方をしたいと考えています。

ですから、現在保有していただいているお客様には、成果を感じてもらいながら、我々と一緒に大きくなっていきたいと思っていますし、10年、20年、更に長く運用を続けていきたいと思っています。

資産形成するための選択肢の1つとして、是非、私たちのファンドを検討していただきたいです。

いいですね。

本日は、色々とお話を伺うことができて、大変参考になりました。

ありがとうございました。

こちらこそ、取材頂きありがとうございました。

後書き

実は、アクティブ元年・日本株ファンドの古賀さんに取材させていただくのは今回で2回目なのですが、1回目から変わらない運用哲学を貫いており、古賀さんの哲学に当てはめたら”いいアクティブ運用のファンド”と言えると思いました。

1回目と変わった点として、新しいファンドマネージャー吾妻さんが加わったこともチーム運用の大きな醍醐味ですね。

金利変動等、経済全体の状況によっては、お金の流入先の要因で対東証株価指数(TOPIX)比パフォーマンスに大きな違いが出せない局面もありましたが、このような局面が長く続くこともないと思いますし、5年の期間でみたら優れた運用パフォーマンスなのも事実です。

実際に私はアクティブ元年・日本株ファンドに3年以上投資しており、投資信託の投資家としても今後の活躍を見守っていきたいと思います。

<併せて読みたい>

コメント