ソーシャルレンディング(別称:融資型クラウドファンディング)は、クラウドファンディング形式で集めたお金を企業に融資する(お金を貸す)ことで、

- 株のように値動きがなく

- 予め設定された固定の運用期間で

- 固定のリターン(利回り)を得られる

金融サービスの総称です。

しかしながら、出資先の案件を間違えると大損してしまうリスクもあります。

この記事では、「ソーシャルレンディングが危ないと」と言われる理由を説明した上で、どのようにすれば損失リスクを軽減できるのかを実際に投資している私が解説。その上で、おすすめの事業者を紹介しますので、ぜひ参考にしてください。

1.ソーシャルレンディングの仕組みと特徴

投資家はソーシャルレンディング(別称:融資型クラウドファンディング)に投資することで、下記の仕組みでリターンを得ることができます。

- お金を借りたい企業をソーシャルレンディング事業者が募る。

- ソーシャルレンディング事業者は運用期間と利回りが記載された案件を組成する。

- 案件の情報を頼りに投資家は投資を行う。

- 融資を受けた企業から返済された元本と利息が投資家に分配される。

株式投資などの一般的な投資との違いについて

| 融資型クラウドファンディング | 値動きがある一般的な投資 (株式投資・投資信託・FXなど) | |

|---|---|---|

| 利回りの決定要因 | 貸付金利 | 価格の値動き |

| 価格の値動き | なし | あり |

| 貸し倒れリスク | あり | なし |

ソーシャルレンディングが一般的な投資(株式投資や投資信託、FXなど)と大きく違う点は下記にあります。

- 利回りの決定要因

- 投資家が許容すべきリスク

一般的な投資では、ある程度の値動きを投資家が許容し、それに応じた期待リターンを享受できます。しかし、値動きが大きければ大きいほど、利益を得られる可能性も高まりますが、損失する可能性も高まります。

一方で、ソーシャルレンディングは融資なので、案件における企業への貸付金利が高いほど、投資家は高い利回りを得られます。しかし、融資を受けた企業は貸付金利以上のリターンを事業で成果として出す必要があるため、貸し倒れリスクも同時に高まります。

貸し倒れとは

貸したお金と同額が返ってこないこと。

投資家は投資する案件の貸し倒れリスクを許容できたら、”価格の値動きに影響されない”安定した収益(分配金)を得ることができます。

成長企業に直接投資することで好リターンを期待できる

そもそも融資を受けようと思っている企業はビジネスを伸ばしたいと考えているはずなので、ソーシャルレンディングを通して成長企業に直接投資を行い、その利益の果実を直接獲得できるというメリットがあります。

一般的に、成長企業に直接投資を行おうと思うと、

- 上場している企業の株を買う

- 広い人脈や独自のルート(コネ)を活用する

という方法しかありませんでした。

しかし、有望な成長企業に直接投資ができれば、ビジネスの成功を受けて、結果として好リターンを期待できる側面もあります。

2.ソーシャルレンディングのリスク!危ないと言われる理由

ソーシャルレンディングは投資家にとってメリットがある投資ですが、独自のリスクも潜んでいます。

そこで、ソーシャルレンディングが危ないと言われる所以であるリスクについて解説していきます。

- 事業者リスク

- 貸し倒れリスク

- 為替リスク

(1)事業者リスク

ソーシャルレンディング事業者が倒産した場合、元本を毀損する可能性があります。

そのため、投資する際は運営会社の信用力を確認する必要があります。

実際に、過去に事業者の不健全な運営が原因による不祥事(投資家の元本毀損事例)も発生しています。

- 事業者1:みんなのクレジット

→投資家の資金を不正に流用させた。業務停止命令を受ける。 - 事業者2:maneoマーケット

→仲介業者「グリーンインフラレンディング」が投資家から集めた資金を不正利用。管理体制不十分として行政指導を受ける。 - 事業者3:SBIソーシャルレンディング

→融資を受けたベンチャー企業が資金を不正利用。SBIソーシャルレンディングは独自に廃業。

事業者が破綻もしくは営業を停止した場合、元本の回収は非常に困難(もしくは、元本償還が長い期間遅れる)となります。

マネとも中の人

マネとも中の人現在はサービス内容の透明化の動きが盛んになってきているものの、依然として気をつけるべきポイントです。

(2)貸し倒れリスク

貸し倒れリスクとは、融資先の企業が返済を遅らせたり、経営破綻(倒産)して返済できなくなって、出資したお金が回収できない(元本割れ)リスクです。

これを防ぐ施策して案件ごとに担保や保証がついているものもありますが、担保や保証分では足りず、結果として元本が毀損する可能性があります。

そのため、投資する前に貸し倒れリスクがないかどうかしっかり案件を精査する必要があります。

(3)為替リスク

ソーシャルレンディングには、国内の企業に融資を行う案件の他にも海外の企業に融資を行う案件もあります。

基本的に海外の案件の投資する場合は、まず円をドルなどの外貨に交換し、外貨で運用を行い、外貨を円に変えて投資家に返還します。

外貨で運用を行う案件では、常に為替相場の変動リスクがあります。そのため運用が上手くいっていても、為替の影響で元本を毀損する可能性があります。

よって、投資家は海外の案件に投資する場合、どの通貨で運用されるかをチェックし、円とその通貨の為替変動を確認しておく必要があります。

ソーシャルレンディング危ないの理由は「事業者リスク」にあり

ここまでソーシャルレンディングのリスクを解説しました。

下記は、融資という特徴上のリスクです。そのため、複数の案件や国に分散投資を行うことで、ある程度リスクを分散させることができます。

- 貸し倒れリスク

- 為替リスク

つまり、ソーシャルレンディング危ないと言われる所以の多くは「事業者リスク」にあります。

ソーシャルレンディング事業者が破綻した場合、最悪その事業者で投資をしている全案件で元本毀損や元本償還の遅延が発生する可能性があります。

そのため、ソーシャルレンディングでは信用できる事業者を選ぶことが最重要です。

3. ソーシャルレンディングで大損しないために!リスク管理のポイントを解説

これからソーシャルレンディングへの投資を検討されている方向けに”押さえておくべきリスク管理のポイント“をご紹介します。

- 信用できる事業者であるかを確認する

- ファンドの情報をしっかり事前に確認する

- 担保の確認を行う

- 1案件にまとめて投資は避け、資金を複数の案件に分散させる

- 利回りが過度に高い案件は避ける

- ファンドの運用期間は短期の方が安心できる

- 他の事業者も利用して、事業者リスクを分散させる

- 余裕資金で投資をする

ポイント1:信用できる事業者であるかを確認する

ソーシャルレンディング投資では事業者の選定が重要です。

まず最初に、確認すべき事項は、「第二種金融取引業者」であるかどうかです。

そもそもソーシャルレンディング事業を営むためには第二種金融商品取引業のライセンスが必要です。このライセンスがない場合は法律違反です。

加えて、下記項目にも注目するといいでしょう。

- 行政処分(業務改善命令)の有無

→過去に行政処分が行われた事業者は注意が必要 - 過去のファンドの件数と融資総額

→ファンドの件数と融資総額は多いほど、歴が長く多くのノウハウがあると推測できる - 貸し倒れ+遅延件数

→貸し倒れ及び遅延は少ないほどよい。遅延に関しては遅延後どのくらいで元本が返ってきたのかも重要。短いほどよい。 - 平均利回り

→リスクとリターンは表裏一体ですので、平均利回りが低いほど元本償還の確率は高くなります。しかし、平均利回りが高くても、貸し倒れ及び遅延件数がゼロの事業者は評価できます。

また、弊サイトは少しでも投資家の投資判断の安心材料となればという想いで実際に事業者取材を行っています。

気になっているソーシャルレンディング事業者がある場合はぜひご活用ください。

ポイント2:案件(ファンド)の情報をしっかり事前に確認する

各ソーシャルレンディングプラットフォームでは、事前にファンドの詳細情報を閲覧できます。

まず、投資先の財務状況が見れない案件には投資しないのが賢明です。

加えて、下記にチェックポイントの一例を記載したので、参考程度にご確認ください。

- 純資産の総額が多い(貸借対照表で閲覧可)

- 流動資産に対して、流動負債と固定負債が少ない(貸借対照表で閲覧可)

- 利益が毎年黒字である(損益計算書で閲覧可)

※あくまで参考項目です。これから項目にも融資先企業の公式ホームページを確認するなど、総合的な情報をもとに投資判断を行なってください。

もちろん、案件の事業(プロジェクト)が失敗した場合は、別途元本毀損が発生する場合もありますが、このように財務を事前に見ておけば、元本毀損の可能性を事前に減らすことは可能です。

個人的な意見ですが、ジャンルも結構重要だと思っており、特に太陽光発電とギャンブル(パチンコ)関連は不祥事が多い傾向にあり、避けるのが賢明かもしれません。

ポイント3:担保や保証の確認を行う

案件によっては担保や保証付の案件もあります。

担保の場合は、どのくらいの担保率かを確認しましょう。

基本的に、募集総額に対して、担保評価額が100%以上であると良いでしょう。

保証に関しては、連帯保証となっている会社の数が多いほどよいでしょう。

しかしながら、担保及び保証については、融資先企業の倒産状況によっては回収不能な場合もあるため、あるからといって必ず安心というわけでないのでご注意ください。

ポイント4:1案件にまとめて投資は避け、資金を複数の案件に分散させる

ソーシャルレンディングは、複数のファンドに分散投資を行うことができます。

分散投資を行うことで、単一の案件による大きな損失を被るリスクを軽減できます。

例えば、それぞれ運用期間が12ヶ月で利回りが5%の「Aファンド」「Bファンド」「Cファンド」にそれぞれ100万円ずつ分散投資を行い、一年経った結果が下記のようだったとしましょう。

この場合「Aファンド」と「Bファンド」では利益が出ましたが、Cファンドは損失となりました。しかし、「Aファンド」と「Bファンド」で利益が出ていたので、合計ではプラスの利益となりました。

「Aファンド」:成功→5万円の利益(100万円×5%)

「Bファンド」:成功→5万円の利益(100万円×5%)

「Cファンド」:元本割れ(投資額の95%返済)→5万円の損失(100万円−100万円×95%)

ソーシャルレンディングで投資を行う際は、複数の案件に分散投資を心がけてください。

ポイント5:利回りが過度に高い案件は避ける

一般的にソーシャルレンディングで利回りが5%を超えてくるとハイリスク・ハイリターンといえます。

もちろん、海外案件などに投資して高いリターンを期待できるのがソーシャルレンディングの強みですが、その分リスクも高くなるのでご注意ください。

もしハイリスク・ハイリターンの案件に投資する場合は、例えばクラウドファンディング投資全体に300万円を投資している場合、その10%にあたる30万円以内で投資するなどのルールを個人で設定することを推奨します。

ポイント6:ファンドの運用期間は短期の方が良い

ソーシャルレンディングのファンドには、運用期間が数ヶ月の短期のものから2年以上の長期のものまであります。

基本的にプロジェクト単位でビジネスを行う場合、利益を獲得するまで2,3年はかかるため、ある程度長期の方が妥当性はあります。

しかし、事業者リスクや融資先の企業のリスクを考慮するとできるだけ短期の案件の方が元本償還までの期間が早いため安心できると思います。

ポイント7:他の事業者も利用して、倒産リスクを分散させる

ソーシャルレンディングには事業者リスクがあります。

活用するソーシャルレンディング事業者は分散させておきましょう。

ポイント8:余裕資金で投資しましょう!

一回投資を行ったら、基本的に途中で解約ができません。

そのため、生活とは関係のない余裕資金で投資を行うようにしましょう。

急にお金が必要になっても引き出せない可能性があります。

4.おすすめのソーシャルレンディング事業者一覧

ソーシャルレンディングを始める際は、事業者選びが重要です。

最後におすすめの事業者をご紹介します。

- オルタナバンク

- Funds

- AGクラウドファンディング

順番に紹介しますね。

事業者1:高い利回りを期待できる「オルタナバンク」

オルタナバンクは、将来の目標利回りが変動しない世界中の案件に投資し資産運用ができるサービス。

まず、オルタナバンクは証券会社(第一種金融商品取引業者)が運営しています。

第一種金融商品取引業者のラインセンス維持には、第二種金融取引業者は不動産特定同事業者以上の厳しい条件が課されています。

また、投資先の案件のバラエティが国内外問わず多様です。

オルタナバンクでの投資には株式や投資信託のように値動きがなく、景気に左右されにくい、安定的な収益を期待できます。

- 証券会社が運営している

- 2025年11月現在、貸付型ファンドの元本償還率100%

- 年率平均6%程度のリターンを期待できる

- 1万円という少額から投資ができる

- 数ヶ月単位の短期運用の案件も多い

- 他にはないファンドが豊富(ヘッジファンドや大手銀行社債への出資など)

数ある融資型クラウドファンディングの中でも案件のバライエティが豊富であり、他社では投資できない世界中の優良案件(オルタナティブ資産)に投資できます。

| オルタナバンク概要表 | |

|---|---|

| 運営会社 | SAMURAI証券株式会社 |

| 期待リターン | 4.0%-12.0%程度 ※案件によって異なる |

| 最低投資金額 | 1口1万円から |

| 想定運用期間 | 1ヶ月〜36ヶ月程度 ※案件によって異なる |

| 中途解約 | 原則不可 |

| デポジット口座 | あり |

| 投資手数料 | 無料 ※デポジット口座への入金には銀行によって振込手数料がかかります |

| 出金手数料 | GMOあおぞらネット銀行宛:無料、他行宛:145円 |

デポジット口座とは?

デポジット口座とは、投資前に資金を預けておくために設定される口座のことです。 デポジット口座に入金しておくだけで、案件ごとに投資金額を振込しなくてよいので、振込手数料の節約になります。

| オルタナバンクの運用状況 | |

|---|---|

| ファンド申込額 | 63,966,610,000円 |

| ファンド数(償還済) | 630(437) |

| 貸付型ファンドの元本償還率 | 100% |

2024年1月に2ファンドで遅延が発生しましたが、5月に運用が終了し元本の全額と利益が償還されました。

現在では貸付型ファンドの元本償還率100%を維持しています。

遅延とは

元本の償還が予定より遅れること

↓オルタバンクの詳細を今すぐ知る↓

\ 2026年1月31日まで /

ここから口座開設+初回投資で

現金3,000円プレゼント

※サービス内容やキャンペーン・プログラム条件は

公式サイトで必ずご確認ください。

事業者2:安心感で選ぶなら「Funds(ファンズ)」

- 値動きがない!投資したら待つだけの固定利回りの資産運用

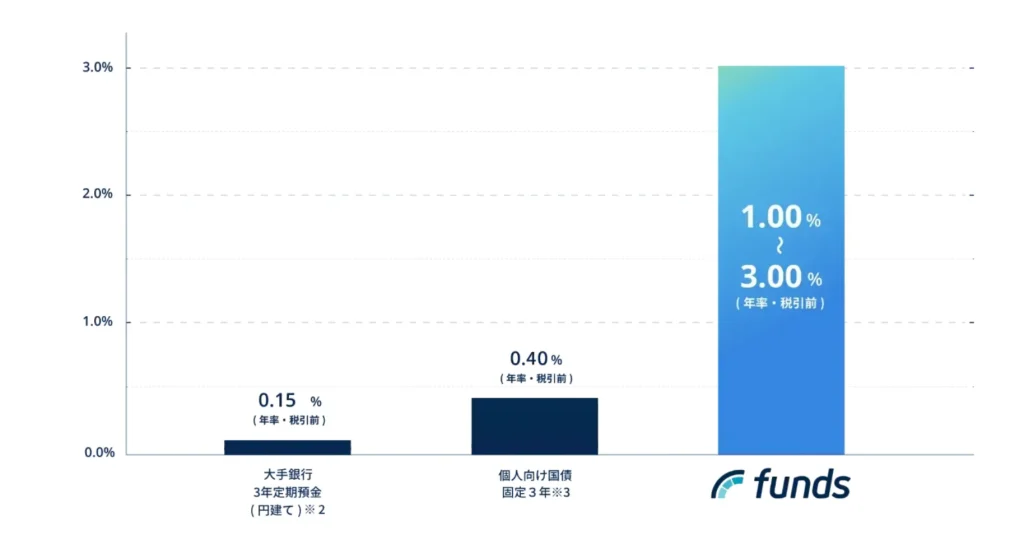

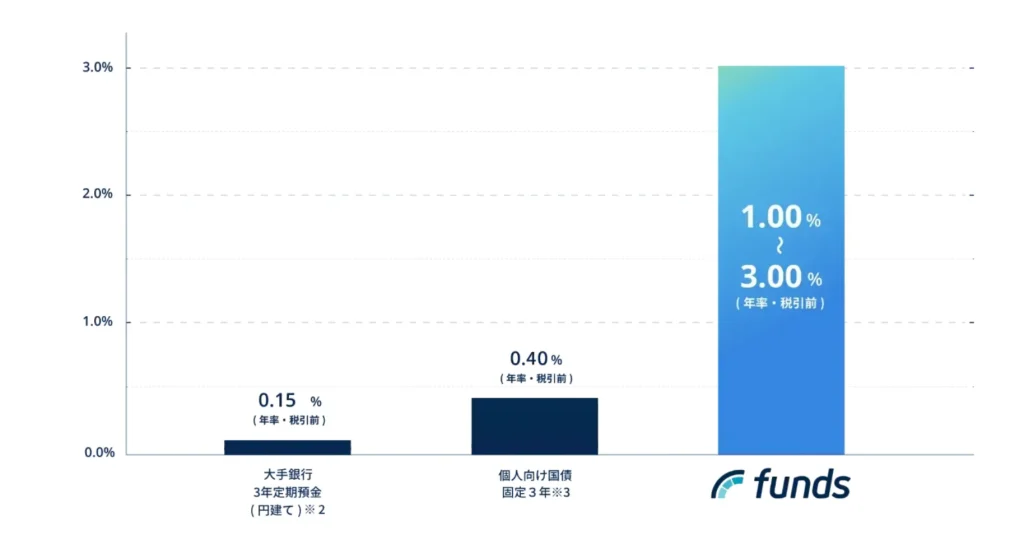

- 銀行預金より高い利回り(年率平均2.0%以上)を期待できる

- 出資先企業が信用度の高い企業に厳選されているためリスクが低い傾向にある

- ファンズ優待の活用でよりお得に投資できる

- ファンド予約機能で半自動投資できるから忙しい人でもOK

- 2025年11月現在、元本割れなし

Fundsは、投資家からお金を集めるファンドを作り、企業に貸付を行います。この貸付事業で得られた利益(利息)の一部が、出資した方に分配される仕組みです。

Fundsは、投資先を信用度の高い企業に限定しているため、利回りは1.0〜4.0%と控えめですが、堅実な資産運用を期待できる点が挙げられます。

そのため例えば、銀行預金や国債の代替先として、活用メリットがあります。

また、独自の優待制度の還元率が高いと好評です。

過去にはなんと一定金額以上の投資を行うだけで、沖縄県石垣島のリゾートに無料宿泊ができるという驚きの優待もありました。

| Funds(ファンズ)の概要表 | |

|---|---|

| 運営会社 | ファンズ株式会社 |

| サービス開始 | 2019年1月 |

| 想定利回り | 1.5〜4.0%程度 |

| 最低投資金額 | 1円〜 |

| デポジット口座 | あり |

| 入金手数料 | 必要 ※銀行によって異なる |

| 出金手数料 | 無料 |

| 中途解約 | 原則不可 |

デポジット口座とは?

デポジット口座とは、投資前に資金を預けておくために設定される口座のことです。 デポジット口座に入金しておくだけで、案件ごとに投資金額を振込しなくてよいので、振込手数料の節約になります。

- 銀行預金より高い利回り(1.0〜3.0%)で堅実に運用したい

- リスクを取りにくい高齢者(50代〜)の短期的な資産運用手段として活用したい

↓Fundsの詳細を今すぐ知る↓

\ 2025年12月21日まで /

限定タイアップ企画

ここからの口座開設で

現金最大7,000円プレゼント

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

事業者3:アイフルが運営する「AGクラウドファンディング」

AGクラウドファンディングを運営するAGクラウドファンディング株式会社は、東証プライム上場企業であるアイフルグループの100%子会社となっています。

アイフルグループは貸付事業を50年以上続けており、その豊富なノウハウを持ち合わせており、業績も安定しています。

- 相場に影響されず、ほったらかしで資産運用ができる

- 50年以上の貸金業務歴を持つアイフルグループ(上場企業)が運営するので信頼感がある

- アイフルにお金を貸す案件の利回りは低めだが高い元本保全性を期待できる

- 6%程度の高利回りを期待できる案件もある

- 2023年12月現在、元本割れ一切なし

↓AGクラウドファンディングの詳細を今すぐ知る↓

\会員登録だけで1,000円分のVプリカをプレゼント/

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

まとめ:ソーシャルレンディングではリスクの十分な理解を!

ソーシャルレンディングが危ないとされるには下記のリスクがあるからです。

- 事業者リスク

- 貸し倒れリスク

- 為替リスク

上記を踏まえて下記を参考に投資を行ってみてください。

- 信用できる事業者であるかを確認する

- ファンドの情報をしっかり事前に確認する

- 担保の確認を行う

- 1案件にまとめて投資は避け、資金を複数の案件に分散させる

- 利回りが過度に高い案件は避ける

- ファンドの運用期間は短期の方が安心できる

- 他の事業者も利用して、事業者リスクを分散させる

- 余裕資金で投資をする

当記事が投資の際の参考になれば幸いです。

↓オルタバンクの詳細を今すぐ知る↓

ださい。

\ 2026年1月31日まで /

ここから口座開設+初回投資で

現金3,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント