日銀の利上げも相まって、利回りも上昇傾向の個人向け国債。

国債は国が発行する債券です。購入した金額を国に貸し付け、満期になると元本と利子が支払われます。

マネとも中の人

マネとも中の人「国にお金を貸す」というイメージ。

日本が財政破綻しない限り元本が保証されています。

個人向け国債は元本割れすることはありません。経済環境などにより実勢金利が変動しても、元本部分の価格は変動しないので、安全性が高い債券です。

財務省

そのため、老後等でリスクが取れない方など、安定志向の方の銀行預金に代わる選択肢としておすすめです。

- まとまった資産の使い道に困っている方

- 年齢等の理由から、元本割れリスクがある投資は避けたい方

国債購入って何だか面倒そうと思いなかなか購入に踏み切れなかったのですが、一回ちゃんと買ってみようと思いました。

結論を言えば、国債の購入はとても簡単でした。

しかし、国債にはやめとけ!の声もあったりします。

当記事では、実際の国債の購入方法からやめとけの理由(デメリット)までを解説します。

1. 個人向け国債買ってみた!買い方を解説

(引用:財務省)

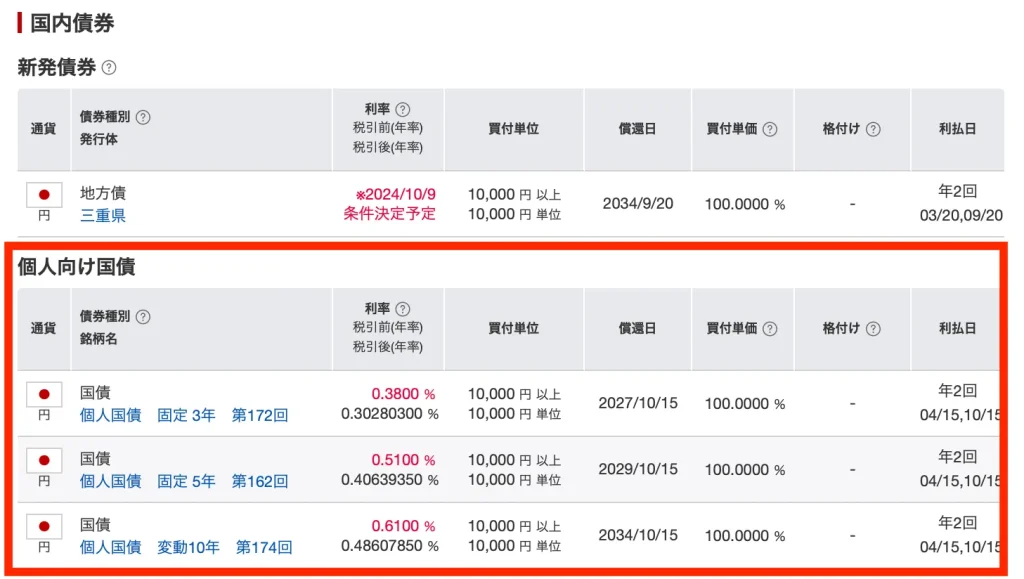

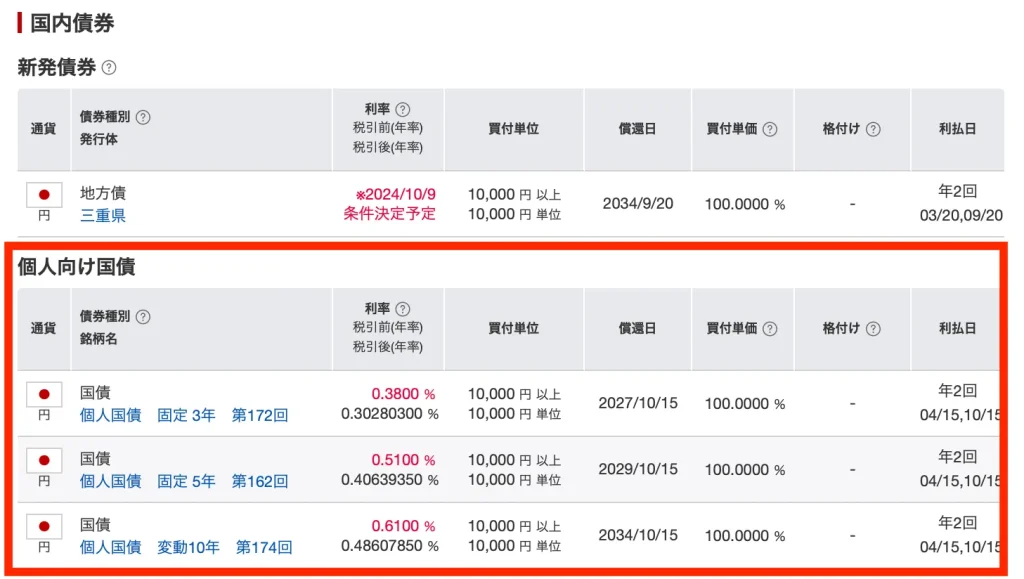

国債には下記の種類があります。

| 個人向け国債 | 固定3年 | 固定5年 | 変動10年 |

|---|---|---|---|

| 利率(年率) | 0.76%(税引前) 0.6056060%(税引後) | 0.96%(税引前) 0.7649760%(税引後) | 0.96%(税引前) 0.7649760%(税引後) |

| 金利の変動 | なし | なし | あり ※利率は半年毎に見直し |

| 最低保証金利 | 年0.05% | ||

| 利払 | 毎年4月15日、10月15日(年2回) | ||

| 発行回数 | 年12回(毎月) | ||

| 販売単位 | 10,000円以上、10,000円単位での販売 | ||

| 中途換金 | 可能 ※発行後、一年以上経過している必要がある ※直近2回分の各利子相当額が差し引かれる | ||

今回は、利回りが一番良好な個人向け国債変動10年を購入してみました。

購入した証券会社は楽天証券です。

証券会社の債券タブをタップします。

国内債券に個人向け国債があります。ここから買いたい国債を選択します。

購入をタップします。

最後に、注文数量と口座を選択すると発注が完了します。とても簡単ですね。

保有数(金額)は購入した証券会社でいつでも閲覧できます。

普段から使い慣れている証券会社だと1分程度で購入できます。

また購入したくなっても次からは気軽に購入できます。

2. なぜ、個人向け国債はやめとけと言われるのか?デメリットを解説

しかしながら国債には「やめとけ!」という声もあります。

なぜこう言われるのかをご紹介します。

国債は投資目的によっては良い商品なのですが、ここで紹介する理由からやめとけと言われる傾向があります。

- 直近50年間の年間インフレ率約2%を超えていないから

- 利回りが低いので、少額投資だと利益が少ないから

- NISA口座で購入ができないから

- 1年以内は中途換金ができない

順番に解説していきます。

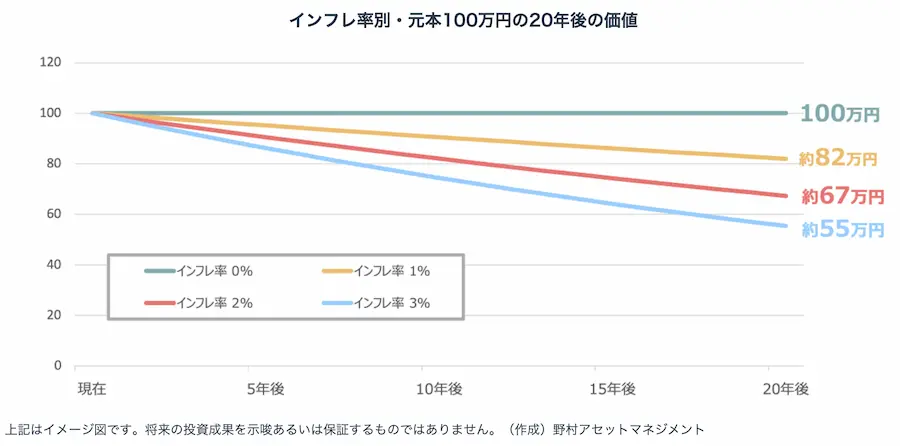

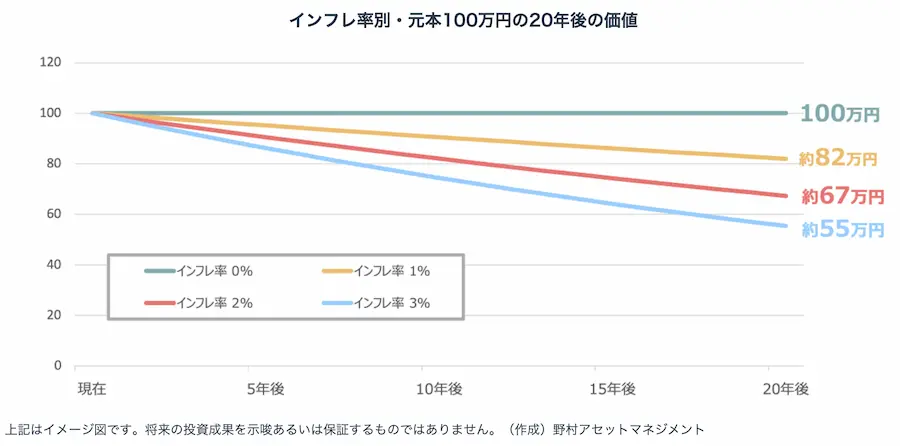

(1)直近50年間の年間インフレ率約2%を超えていないから

そもそも資産運用を行う理由の一つとして、インフレ率に負けないように資産を増やす意図があります。

毎年〇%物価が上がることをインフレ率と言いますが、日本における直近50年間の年間インフレ率は約2%。

例えば、現在100万円が手元にある場合、インフレ率2%で20年後に価値は67万円まで下がります。

(引用:野村アセットマネジメント)

逆を言えば、毎年2%以上資産を増やせない場合、お金の価値は相対的に下がっているとも言えます。

最低でも年間利回り2%以上の運用を行いたい方にとって、1%にも満たない国債の利回りは低いと思っちゃいますね。

(2)利回りが低いので、少額投資だと利益が少ないから

国債は資産が少ない方にはあまりおすすめできない商品です。

なぜなら利回りが低いので資産が少ない場合はリターンが少なく、豊かになった実感を得にくいからです。

例えば、1万円を国債(固定5年)に投資しても年間で得られる利益は約100円。

100万円なら約10000円(年間)、1億円でも約100万円(年間)となります。

この数字をどう捉えるかは個人によりますが、多くの方にとっては銀行預金よりはいいけどちょっと物足りないと感じるかもしれません。

例えば、10億円を投資すれば年間約1000万円になるので、元本割れもないですし、国債をメインの資産運用とできるかもしれません。

しかし、資産が少なめの方は国債ではなくリスクがある金融商品に投資した方が資産を増やせる可能性があり、結果として豊かになっている実感を得やすいかもしれません。

安定的に年利2.0%以上を期待するならFundsもおすすめ

インフレ率2%以上の運用を安定的に期待するならFundsがおすすめです。

Fundsは国債のように、投資したらあとは元本と利息の償還を待つだけ。

投資先が上場企業関連で信用度の高い企業に厳選されているため、安定的な運用を期待することができます。

- 値動きがない!投資したら待つだけの固定利回りの資産運用

- 銀行預金より高い利回り(年率平均2.0%以上)を期待できる

- 出資先企業が信用度の高い企業に厳選されているためリスクが低い傾向にある

- ファンズ優待の活用でよりお得に投資できる

- ファンド予約機能で半自動投資できるから忙しい人でもOK

- 2025年11月現在、元本割れなし

| サービス | Funds | 個人向け国債 | 銀行預金 |

|---|---|---|---|

| 利率 | 年率1.5%〜4.0%程度 ※案件によって異なる | 年率0.05%〜1.0%程度 ※国債の種類によって異なる | 年率0.001%〜0.2%程度 ※銀行によって異なる |

| 元本保証 | なし | あり | あり |

| 出資対象 | 信用度の高い企業 | 国 | 銀行 |

| 価格の値動き | なし | なし | なし |

| 運用期間 | 数ヶ月〜数年程度 ※案件によって異なる | 3年、5年、10年 ※国債の種類によって異なる | 上限なし |

| 中途換金 | 運用終了まで原則不可 | 可能 ※発行後、一年以上経過している必要がある | いつでも可能 |

Fundsは2025年7月時点で900億円以上を運用し元本割れは一件もありません。(※今後の利回りを保証するものではありません。)

確かな実績があるのは安心感に繋がります。

現在Funds公式サイトでは「マネとも×Funds限定タイアップキャンペーン」を実施中!

- 2025年12月21日までに初めての口座開設完了で現金2,000円

- 口座開設完了後30日以内に初めて投資すると現金最大5,000円

今だけ!総額7,000円分の現金がもらえる太っ腹なキャンペーンとなっています!

↓お得な始め方の詳細を知る↓

\ 2025年12月21日まで /

限定タイアップ企画

ここからの口座開設で

現金最大7,000円プレゼント

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

(3)NISA口座で購入ができないから

個人向け国債はNISA口座での購入ができません。

仮に個人向け国債をNISA口座で擬似的に購入したい場合は国債を含めた債券に投資を行う投資信託に投資するという方法があります。

しかし、投資信託は日々基準価格が上下するため、国債の方が心理的に楽に感じる方も多いと思います。

(4)1年以内は中途換金ができない

個人向け国債は原則として購入後1年間未満は中途換金(解約)ができないようになっています。

そのため、国債を購入してからすぐに出費が必要になった際、現金化できないので注意です。

1年経過後も、中途換金を行う場合は直近2回分の利子相当額が手数料として差し引かれるので、利益が少々減ってしまうのも難点です。

3. 個人向け国債を購入するメリット

ここまでやめとけと言われる理由について解説しましたが、下記のようなメリットもあります。

- 国が発行するので元本割れなし

- 株や投資信託、FXのように値動きがないので心理的に安心

- 銀行預金より高い利回り

- 0.05%の最低金利保証がある

- 少額(1万円)から購入できる

- 中途換金もできる

最大のメリットは日本という国が破綻しない限りは元本割れがない点。

大手銀行で0.001%程度、ネット証券でも0.1%程度が最高水準です。そのため、元本割れがない商品の中では、国債は最高水準の好利回り商品と言えるでしょう。

株や投資信託、FXのように値動きがないので、心理的に安心しながら利益を得られる点もあります。

また、国債変動10年は利回りが半年ごとに変わる特徴がありますが、0.05%の最低金利保証があります。

加えて、1万円から購入ができますし、発行から1年以上、直近2回分の利子相当額が手数料として差し引かれるというペナルティもありますが、中途換金もできます。

紹介したメリットが刺さる方もいらっしゃると思います。ですので、全ての方に個人向け国債はやめとけというわけではありません。

ここからはどのような方に個人向け国債がおすすめか解説しますね。

4. 個人向け国債はこんな人におすすめ

- まとまった資産の使い道に困っている方

- 年齢等の理由から、元本割れリスクがある投資は避けたい方

今手元にボーナス等でまとまったお金があり「元本割れさせたくないけど、銀行に預けておくのも金利低いしなぁ。。。」と悩んでいる方にとって、その余裕資金の預け場所として国債はおすすめです。

数年程度使わないお金なら、銀行に眠らせているよりは好利回りで運用できる可能性があります。

また、年齢がある程度上がり、投資に対してリスクを負えない方にもおすすめです。個人向け国債は元本保証の商品としては最高水準の利回りです。心理的に安心しながら利益を期待できるでしょう。

お金の一時的な置き場所、安定志向の方に特におすすめです。

個人向け国債まとめ

前から気になっていた個人向け国債を実際に買ってみましたがとても簡単に購入ができました。

また、個人向け国債には下記のようなデメリットこそありますが、

- 直近50年間の年間インフレ率約2%を超えていないから

- 利回りが低いので、少額投資だと利益が少ないから

- NISA口座で購入ができないから

- 1年以内は中途換金ができない

下記のメリットもあります。

- 国が発行するので元本割れなし

- 株や投資信託、FXのように値動きがないので心理的に安心

- 銀行預金より高い利回り

- 0.05%の最低金利保証がある

- 少額(1万円)から購入できる

- 中途換金もできる

そのため下記のような方におすすめできます。

- まとまった資産の使い道に困っている方

- 年齢等の理由から、元本割れリスクがある投資は避けたい方

また、インフレ率2%以上の運用を安定的に期待できるFundsもおすすめしました。

当記事が参考になれば幸いです。

↓Funds詳細を知る↓

\ 2025年12月21日まで /

限定タイアップ企画

ここからの口座開設で

現金最大7,000円プレゼント

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント