- 将来のために資産運用を始めたいけど、何を選べばいいか分からない…

- 投資初心者だけど、手軽に始められて、将来の資産形成に役立つ方法を知りたい…

という方には「ファンドラップ」「ロボアドバイザー」など資産運用をお任せできる金融サービスがおすすめです。

具体的には下記のように選ぶのがおすすめです。

・対面に安心感を感じる方

・定期的に相談しながら運用を調整したい人

・コストを抑えておまかせ投資がしたい人

・長期的に好パフォーマンスを期待したい人

しかし、両者の違いがわかりにくいのも事実です。

当記事では、それぞれの特徴やメリット・デメリットを紹介。

正しく理解することで、どちらがあなたに適しているかを適切に判断することができます。

1. ファンドラップとロボアドバイザー:基本を押さえよう

まずは、ファンドラップとロボアドバイザーがそれぞれどのようなサービスなのか、基本的な部分から見ていきましょう。

(1)ファンドラップとは?

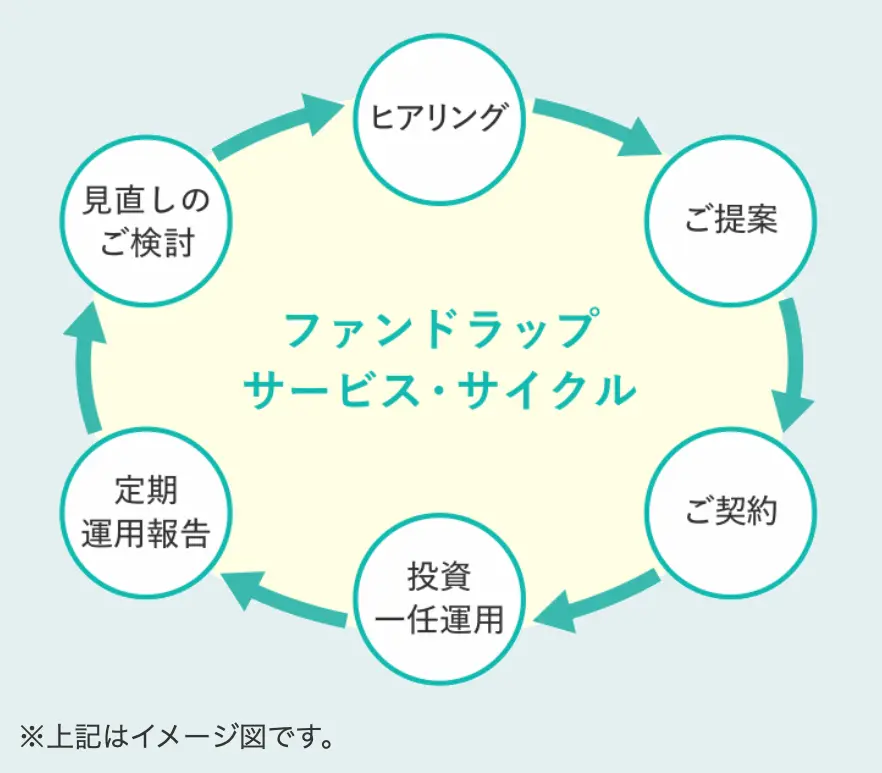

(引用:野村アセットマネジメント株式会社)

ファンドラップは主に大手銀行や大手証券会社などの窓口で販売されている金融商品で、投資における全てをお任せすることができます。

自分の投資目標(老後資金、教育資金など)やリスク許容度(どれくらいリスクを取れるか)などを金融機関に伝え、それに基づいて専門家が最適な資産配分(ポートフォリオ)を提案・運用してくれます。

例えば、あなたが「安定的に資産を増やしたい」と希望した場合、専門家はリスクを抑えたバランス型のポートフォリオを提案してくれるでしょう。一方、「積極的に資産を増やしたい」という希望であれば、成長性が高いがリスクも伴う株式型のポートフォリオを提案してくれるかもしれません。

また、定期的に係の人に相談することで、運用方針などを見直すことができる場合もあります。

一方で、顧客は投資を金融機関にお任せする代わりに定期的に手数料を支払います。

投資初心者の方や、資産運用に手間をかけたくない方にとって、窓口で相談しながら投資方針を決めることができ、かつ完全にお任せできる点が魅力です。

(2)ロボアドバイザーとは?

(ロボアドバイザー-ROBOPROのメインビジュアル)

ロボアドバイザーもまたファンドラップ同様に投資をお任せできるサービスです。

主にネット証券等を通してオンラインで販売されています。

ファンドラップは店頭で相談しながら投資方針を決めるに対して、ロボアドバイザーはオンライン上でいくつかの質問に答えることでリスク許容度や投資目標に合ったポートフォリオを提案・運用してくれます。

質問内容は、「年齢」「年収」「投資経験」「投資目的」「リスク許容度」など、基本的な情報を入力するだけでOK。複雑な投資知識は必要ありません。

ファンドラップと違いオンラインで全て完結することから、少額から気軽に始めることができ、低コストの傾向があります。

また、過去の運用パフォーマンスがネット上で開示されているケースがほとんであり、過去の実績をもとに納得して始められるという特徴もあります。

2. 徹底比較!ファンドラップとロボアドバイザーの違い

| 一般的なロボアドバイザー | 一般的なファンドラップ | |

|---|---|---|

| 主な販売者 | ネット証券 | 大手証券や銀行の窓口 |

| 運用実績 | 基本的に開示されている | 開示されていない傾向にある |

| 投資顧問報酬 | 0.5〜1.0%程度 | 1.0〜3.0%程度 |

| 投資信託の保有コスト | 低め(0.2%程度) | 高め(1.0%程度) |

| リスク許容度の診断 | ネット上の診断ツール | 窓口での対面ヒアリング |

| 対面相談 | × | ◯ |

| 最低投資金額 | 1万円程度〜 | 100万円程度〜 |

| 販売手数料 | なし | ある場合も |

| 解約 | 原則いつでも可能 | 制限がある場合がある |

ここから上記表を踏まえて、特徴的な違いをご紹介します。

(1)運用実績について

運用パフォーマンスについては一般的にはロボアドバイザーの方が良好とされています。

そもそもファンドラップ、ロボアドバイザー共に運用方針に大きな違いはありません。

対面ヒアリングやオンライン上での診断を通して、顧客のリスク許容度を測定し、一人ひとりに適した資産配分(ポートフォリオ)を提案、運用を行います。

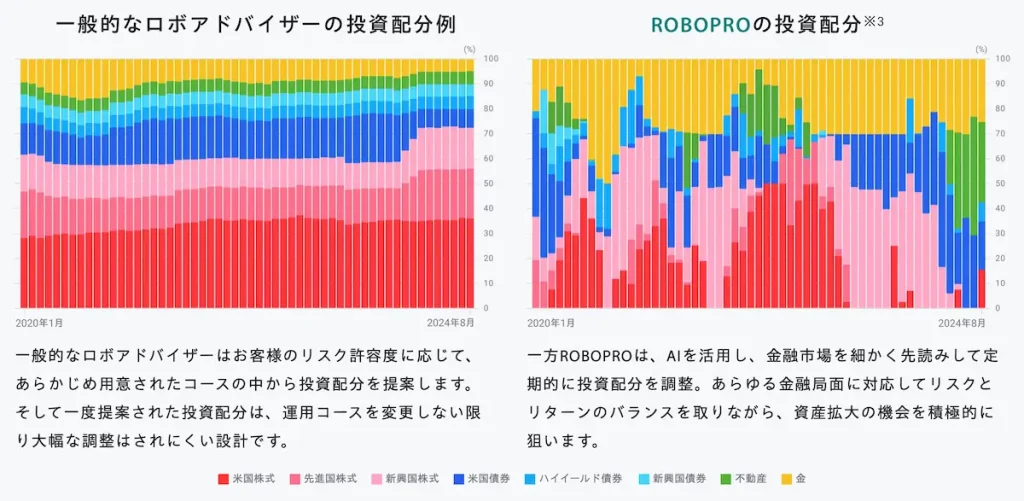

資産配分(ポートフォリオ)のバランスは運用中基本的には変わらず、同じ運用商品に同じ比率で投資します。

ファンドラップはコストが高い傾向にあり、同じような運用方針の場合、コストの差がパフォーマンスに大きな影響を与える傾向があるからです。

(2)サポート体制の充実度

基本的にはファンドラップの方がサポート体制が充実していると言えるでしょう。担当者と対面で相談しながら運用を進めることができます。

また、ライフプランが変化したタイミングで運用方針を見直しを相談することも可能です。

一方でロボアドバイザーには基本的に対面サービスがありません。しかし、最近はロボアドバイザーでも、ネット上でから電話やメールでの相談ができます。

そのため、ロボアドバイザーを選択したからといってサポート体制がないというわけではありません。

(3)最低投資金額について

ファンドラップは数十万円〜数百万円からのスタートが多く、まとまった資金が必要となります。例えば、大手証券会社のファンドラップでは、最低投資金額が100万円に設定されているケースも少なくありません。

一方でロボアドバイザーは数万円〜、中には1万円以下からスタート可能なサービスもあり少額から手軽に始められるのが特徴です。

(4)手数料について

ファンドラップとロボアドバイザーの基本的な手数料体系は一緒です。

具体的には、投資一任手数料+投資信託の保有コスト(信託報酬)となっています。

ファンドラップはロボアドバイザーよりコストが高い傾向があります。

なぜなら、ファンドラップは対面コンサルティングを含んでおり、その分人件費等が発生しているので、コスト高となっている傾向があります。

(5)解約について

ロボアドバイザーはいつでも解約ができる傾向にありますが、ファンドラップの場合は運用開始から数ヶ月は解約ができなかったりと解約制限がある場合があります。

3. ファンドラップ、ロボアドバイザーはそれぞれどんな人におすすめ?

・対面に安心感を感じる方

・定期的に相談しながら運用を調整したい人

・コストを抑えておまかせ投資がしたい人

・長期的に好パフォーマンスを期待したい人

ファンドラップとロボアドバイザーは、提供する金融機関によっては運用戦略に多少の違いは見られますが、大きな違いはありません。顧客のリスク許容度に合わせた運用を行います。

そのため、パフォーマンスを期待するならロボアドバイザーの方が良好になる傾向があります。なぜなら、ファンドラップは手数料が高い傾向があるため、その分パフォーマンスを阻害する可能性があるからです。

一方で、ファンドラップには対面でのコンサルティングという長所があります。そのため、対面での安心感を重視する場合はファンドラップの方が適していると言えます。

ROBOPROもおすすめ:ファンドラップとロボアドバイザーの懸念点を解決したAI投資サービス

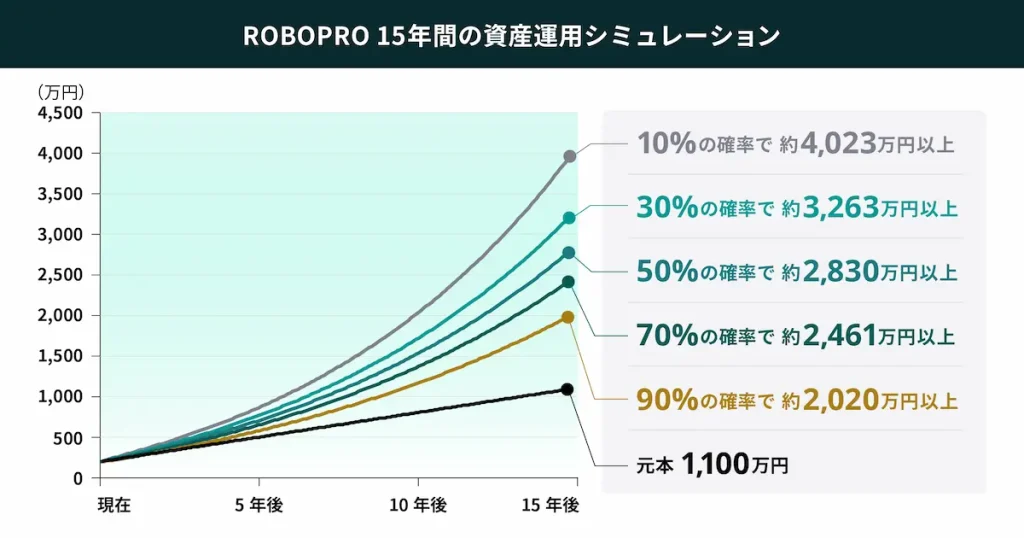

株式会社FOLIOが提供するROBOPRO(ロボプロ)は、AIの将来予測を運用アルゴリズムに導入したおまかせ投資サービスです。

- 信頼の経営体制

→上場企業SBIホールディングスの子会社である株式会社FOLIOが運用。 - AIによる機動的な資産運用

→AIが市場動向を予測し、相場の変化に合わせて資産配分を定期的に見直し・最適化。 - 下落局面への対応力

→大きな下落が想定される場面では、現金やディフェンシブ資産の比率を引き上げるなど、リスク抑制に寄せる傾向。 - 外部(金融庁など)評価

→金融庁公表データに基づくロボアドバイザー運用実績(2022年末時点)においてNo.1を獲得 - 好調な過去パフォーマンス

→2020年1月15日〜2025年1月15日の5年間で+105.70%(年率換算:約21%)のリターンを記録。

一般的なファンドラップ(ロボアドバイザーを含む)は顧客一人一人のリスク許容度に合わせた運用コースで運用するのに対して、あらゆる金融局面に対してリスクとリターンのバランスをとりながら資産配分を変えるのがROBOPROの特徴です。

| ROBOPRO | ロボアドバイザーを含む 一般的なファンドラップ | |

|---|---|---|

| 運用方針 | AIの将来予測を活用して相場状況に最適化した運用を行う | 個人のリスク許容度に最適化した運用を行う |

| リスクについて | リスクが変動する | リスクは変動しない |

| 手数料 | 1.0%程度 | 1.0〜3.0%程度 |

| 下落抑制機能 | ◯ | △ ※あるものもあるが精度が低い |

| 初期費用 | 10万円〜 | 1万円〜 ※一部、数百万〜の場合も |

ファンドラップが抱える下記の懸念点が払拭されたサービスになっています。

懸念点①:手数料が高い傾向にある

→ROBOPROの手数料はファンドラップより低い

懸念点②:提案された運用方針によっては運用パフォーマンスが悪くなる場合がある

→ROBOPROは資産配分を臨機応変に変更し、積極的にパフォーマンスを追求する

懸念点③: 解約しにくい場合がある

→ROBOPROはいつでも解約可能

| ROBOPRO(ロボプロ)の概要 | |

|---|---|

| 運営企業 | 株式会社FOLIO |

| サービス開始日 | 2020年1月 |

| 預かり資産残高 | 600億円 ※2025年1月27日時点 |

| 投資するファンド | 約2〜8銘柄 ※相場状況によっては柔軟に変動 |

| 投資一任手数料 | 預かり資産の1.1%(年率、税込) |

| 投資商品の保有コスト | 非公開 |

| 運用手数料割引 | 積立継続回数によってキャッシュバック(抽選) |

| 最低投資金額 | 10万円 |

| 最低積立金額 | 1万円〜 |

| リバランス頻度 | 原則月に1回 ※リバランスとは、相場の価格変動に合わせて金融商品の保有割合を調整すること |

| NISA対応 | × |

| 入金手数料 | リアルタイム入金対応銀行の場合無料 ※対応銀行については公式サイトをご確認ください |

| 出金手数料 | 無料 |

| 確定申告の有無 | 不要 ※源泉徴収ありの特定口座の場合 |

↓ROBOPRO(ロボプロ)の詳細を知る↓

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

ファンドラップ、ロボアドバイザー比較まとめ

この記事では、ファンドラップとロボアドバイザーの違い、メリット・デメリット、そしてどちらがおすすめなのかを解説しました。

- ファンドラップ: 対面相談による安心感が魅力

- ロボアドバイザー: 手軽さ、低コスト、好パフォーマンスが魅力

どちらのサービスも、投資初心者から経験者まで、幅広い層にとって魅力的な選択肢です。あなたのニーズと照らし合わせて、最適なサービスを選び、資産運用を始めましょう。

最後に資産運用は、短期間で大きな利益を得るものではなく、長期的な視点でコツコツと続けることが重要と言われています。そのため、無理のない範囲(余裕資金)で始め、継続していくことが大切です。

↓ROBOPRO(ロボプロ)の詳細を知る↓

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント