資産運用の新しい選択肢として、近年「オルタナティブ投資」という言葉を耳にする機会が増えてきました。

しかし、「オルタナティブ」と聞いても、具体的にどのような投資で、どのような種類があるのか分かりにくいのも事実です。

この記事では、オルタナティブ投資の基本概念から、伝統的な投資との違い、メリット・デメリット、種類、具体的なオルタナティブ投資の始め方について初心者の方にもわかりやすく解説します。

1. オルタナティブ投資とは?株や債券との違いを解説

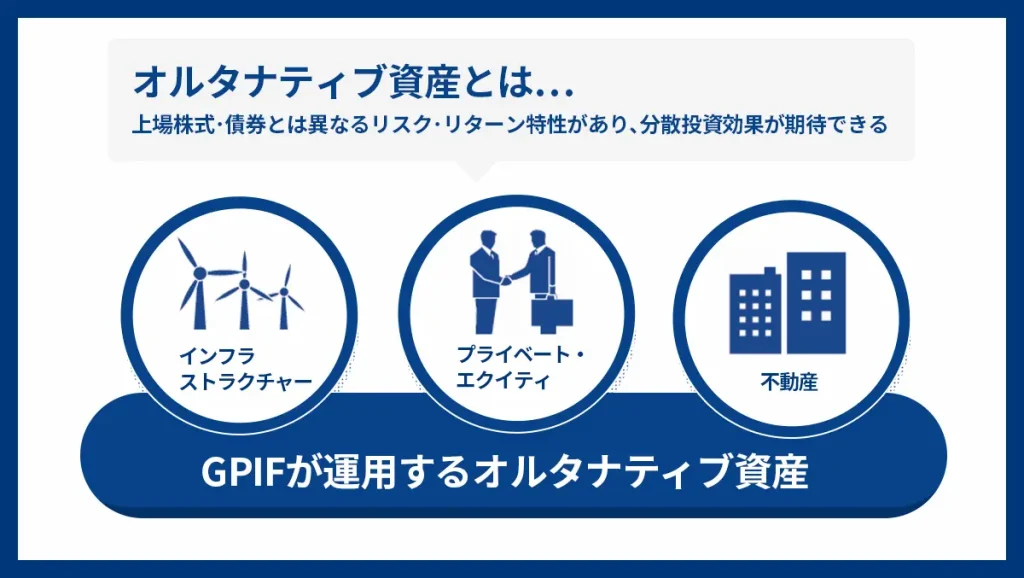

オルタナティブ投資とは、上場株式や債券といった伝統的な投資資産とは異なる資産クラス(オルタナティブ資産)への投資を指します。従来の伝統的な投資手法に代わる、新しい分散投資の選択肢として注目されています。

| 特徴 | 伝統的資産 | オルタナティブ資産 |

|---|---|---|

| 資産の例 | 上場企業の株式、国債・社債など | 未公開株、ヘッジファンド、不動産、コモディティなど |

| 流動性 | 高い(市場で容易に売買可能) | 低い(売却に時間がかかる) |

| 情報の透明性 | 高い(企業情報が公開されている) | 低い(情報が限定的、非公開の場合が多い) |

| リスク・リターン | 相対的に低い~中程度 | 相対的に高い(種類によっては低い~中程度) |

| 最低投資金額 | 比較的低い | 比較的高い |

オルタナティブ資産は伝統的資産と比較して、流動性が低く、情報の透明性も低い傾向にあります。

そのため、一般的にはハイリスク・ハイリターンの傾向があり、投資判断にはある程度専門的な知識や経験が求められることがあります。

しかし、その分、伝統的投資とのリスク分散や高いリターンを期待できる可能性があります。

2. オルタナティブ投資の主な種類を紹介!

オルタナティブ資産の代表例をいくつか紹介します。

(1)プライベート・エクイティ(PE)

プライベート・エクイティ(PE)は、未上場企業の株式(プライベート・エクイティ)に投資する投資家やファンドのことです。

例えば、PEファンドでは、投資家から資金を集め、その資金を未上場企業に投資し、企業価値を高めた後に、株式公開(IPO)や他社への売却(M&A)などによって利益を得ます、

PEファンドへの投資は、一般的に最低投資金額が高額であり、未上場企業株は個人投資家が直接投資できる機会は限られています。

(2)ヘッジファンド

ヘッジファンドとは、様々な運用戦略を駆使して、市場環境に関わらず絶対的な収益(プラスのリターン)を追求するファンドです。

ヘッジファンドは、一般的な投資信託とは異なり、私募形式で資金を集め、運用戦略や投資対象に関する規制が緩やかなのが特徴です。そのため、株式、債券、為替、コモディティなど、あらゆる資産を投資対象としています。

一般的な株式や債券への投資では、相場の影響を大きく受ける傾向にあります。一方で、ヘッジファンドの中には、先物取引やオプション取引、空売りなどのデリバティブ(金融派生商品)を積極的活用し、下落局面でも利益を上げられる可能性がある運用戦略を採用しているファンドもあります。

ヘッジファンドの運用方針によりますが、一般的にある程度高いリターンを期待して運用しているケースが多く、ハイリスク・ハイリターンである傾向があります。

また、一般的な投資信託とは違い、固定報酬(信託報酬)に加えて成功報酬の手数料体系を導入しているケースが多いです。

(3)不動産(REIT以外)

不動産投資には、REITのように証券化された不動産に投資する方法と、現物の不動産に直接投資する方法があります。ここでは、後者の現物不動産投資について解説します。

現物不動産投資とは、アパート、マンション、オフィスビル、商業施設などの不動産を直接購入し、賃貸収入(インカムゲイン)や売却益(キャピタルゲイン)を得る投資方法です。

不動産投資には、安定した賃貸収益が得られる、レバレッジ効果(ローンを活用できる)、税制優遇などのメリットがある一方で、高額な初期投資、流動性の低さ、空室や管理の手間などのデメリットもあります。

(4)コモディティ

コモディティとは、金、原油、天然ガス、穀物、畜産物などの「商品」に投資することを指します。これらの商品は、商品取引所で取引されており、先物取引やETF(上場投資信託)などを通じて投資することができます。

コモディティの例

- 貴金属: 金、銀、プラチナなど

- エネルギー: 原油、天然ガス、ガソリンなど

- 農産物: トウモロコシ、大豆、小麦、コーヒーなど

- 畜産物: 牛肉、豚肉など

- 産業用金属: 銅、アルミニウム、ニッケルなど

コモディティに投資するメリットはインフレヘッジとしての有用性です。

インフレ時には、物やサービスの価格が上昇しますが、コモディティの価格も同様に上昇する傾向があります。そのため、コモディティに投資しておくことで、インフレによる資産価値の目減りを防ぐことができる可能性があります。

(5)インフラ

インフラ投資とは、道路、鉄道、空港、港湾、発電所、通信ネットワークなど、社会経済活動の基盤となるインフラ資産に投資することを指します。

インフラ資産に投資するメリットは、長期にわたって安定的な収益を生み出すことが期待できる点です。

例えば、有料道路であれば通行料金、発電所であれば電力販売収入が、安定的な収益となります。

(6)暗号資産

暗号資産(ビットコインやイーサリアムなど)は近年登場した新しいオルタナティブ資産です。

暗号資産はブロックチェーン技術をベースとした新しい金融インフラ(例: 国際送金、NFTの基盤技術など)として期待されているものであり、様々な場面での活用が期待されています。

3. オルタナティブ投資のメリット・デメリット

オルタナティブ資産の種類を紹介しました。

ここからは、オルタナティブ資産に投資するメリットやデメリットをご紹介します。

- 分散投資効果

→伝統的資産との相関が低い傾向にあるため、ポートフォリオに加えることで、リスクを低減し、リターンの安定化を期待する(分散効果)ことができる。 - 高リターンの可能性

→オルタナティブ資産への投資は流動性が低い代わりに相対的に高い収益を狙える可能性がある。 - インフレヘッジ

→コモディティや不動産など、インフレに強いとされる資産への投資は、物価上昇リスクへの対策として有効な場合があある。 - 絶対収益の追求

→ヘッジファンドの中には、市場環境に関わらず、絶対的な収益を目指す運用戦略を採用しているものが多い。

一方で、下記のようなデメリットが考えられます。

- 高いリスク

→投資対象にはよりますが、損失リスクも高いものもあります。特に、未公開株への投資は、元本割れリスクが相対的に高い傾向にあります。 - 流動性リスク

→伝統的資産に比べて、売却までに時間がかかるもしくは容易でない場合が多く、必要な時に現金化しにくいリスクがあります。 - 高い最低投資金額

→オルタナティブ資産によっては、最低投資金額が高額な場合があります。 - 情報の非対称性

→情報が限定的。または非公開の場合が多く、適切な投資判断が難しいことがあります。 - 複雑な仕組み

→ある程度専門的な知識がないと適切な投資判断ができないものが多い傾向にあります。

なぜ今、オルタナティブ投資なのか?

近年、オルタナティブ投資が注目を集めている背景には、いくつかの理由があります。

- 伝統資産への投資依存からの脱却

→近年、株式市場や為替市場は変動が激しくなっており、伝統的投資だけではリスク管理が難しい局面も増えています。そのため、分散投資の一環として、オルタナティブ投資が注目されています。 - 機関投資家の投資拡大

→日本のGPIFなどの年金基金や政府系ファンドなどの機関投資家は、長期的な資産運用に適した資産の一つとしてオルタナティブ投資の比率を高めています。 - 金融技術の発展

→ITやネット技術の発展により、これまで機関投資家が中心だったオルタナティブ投資へのアクセスが、個人投資家にも広がりつつあります。

4. 初心者がオルタナティブ投資を始めるには?具体的な実践方法

三井物産のALTERNA|不動産やインフラに少額から投資できる

オルタナは2,000億円以上の実物資産を運用する三井物産デジタル・アセットマネジメント株式会社が運営するデジタル証券を取り扱う会社です。

オルタナでは下記のような実物資産(オルタナティブ資産)に投資ができます。

- 不動産(レジデンス、ホテルなど)

- インフラ関連(例:船舶、航空機)

- 再生可能エネルギー

- デジタルインフラ(例:データセンター)

- 超大手商社三井物産の子会社が運営するので、安心感がある

- 不動産やインフラ関連に投資して、景気に左右されにくい安定的なリターンを期待できる

- 10万円から投資ができ、想定利回りは配当金(インカムゲイン)のみで年利3.0〜5.5%程度

- 売却益(キャピタルゲイン)も狙える可能性がある

- 確定申告が必要ないので会社員でも始めやすい

- 年に2回まで売却が可能

- 2025年4月現在、元本割れなし

初心者におすすめのポイントとしては10万円から投資できる点と確定申告が不要な点です。

一般的な不動産投資やインフラ投資はロットが数百万〜億単位、原則確定申告が必要です。そのため初心者が取り組みにくい傾向にあります。

オルタナなら、10万円からオルタナティブ資産に投資ができ、かつ源泉徴収ありの特定口座を開設することで大凡の案件で確定申告は不要です。

\ 2025年3月31日まで /

ここからの口座開設で

最大55,500円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

クロスオーバー・ファンド|未上場企業株に間接投資ができる

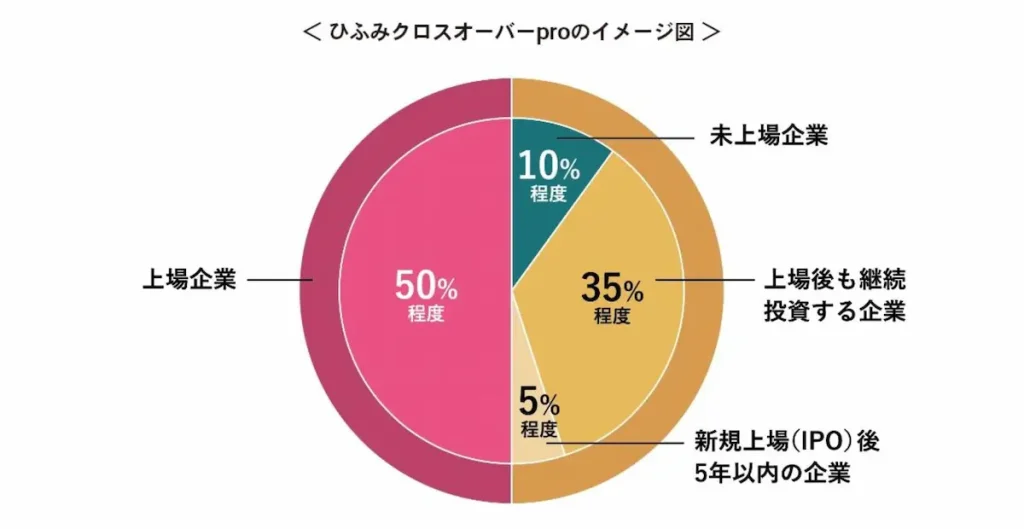

クロスオーバー・ファンドは、上場している株式だけでなく、上場前の成長企業も投資対象とする投資信託です。未上場企業は、上場時に大きなリターンを獲得できる傾向があります。

上場企業と未上場企業の両方に投資することから「クロスオーバー」と呼ばれます。

2024年ごろから国内でも本格的に運用が始まりました。例えば、クロスオーバー・ファンドの代表格である「ひふみクロスオーバーpro」はポートフォリオの10%程度を未上場企業株に投資するとしています。

他にもfundnote社が運用するfundnoteIPOクロスオーバーファンド-匠のファンドあけぼのなどがあります。

クロスオーバー・ファンドは投資信託の枠組みなので、100円程度からネット証券で購入ができます。(※一部のみ)そのため初心者が未上場企業株に投資する際の最初のステップとしておすすめです。

まとめ

オルタナティブ投資とは、上場株式や債券といった伝統的な資産とは異なる、新しい投資の選択肢です。 未公開株、ヘッジファンド、不動産、コモディティ、インフラ、暗号資産などが代表例です。

これらは伝統的資産と比べて流動性や情報の透明性が低い傾向にありますが、その分、高いリターンや分散投資効果、インフレヘッジなどの可能性を秘めています。しかし、同時にリスクも高い投資であることを理解しておく必要があります。

投資判断には、種類ごとの特徴、メリット・デメリットを理解し、自身の投資目的やリスク許容度に照らし合わせて慎重に検討することが重要です。

本記事が、オルタナティブ投資への理解を深め、賢明な投資判断の一助となれば幸いです。

\ 2025年3月31日まで /

ここからの口座開設で

最大55,500円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント