株式会社FOLIOが提供するAI投資サービス「ROBOPRO(ロボプロ)」」は景気の流れに合わせて柔軟に資産配分を変えることでどのような相場に対しても安定的な好パフォーマンスを期待することができます。

一方で「NISA」は利益に対して非課税で運用できる国の制度で、長期資産形成の手段として活用されています。

特にS&P500銘柄(eMAXIS Slim 米国株式S&P500)などは高いパフォーマンスが期待できることから人気の投資信託になっています。

まず、前提としてROBOPROはNISA制度に対応していません。

その上で、どちらを選ぶかは目的に応じて考える必要があります。

この記事では、実際にROBOPROに投資している私が、ROBOPROとNISAの違いやメリット、デメリット、実際に投資してみた実績について解説。

ROBOPROが投資信託(ROBOPROファンド)になりました。運用内容はROBOPROと同じです。(手数料、年率1.5%程度とROBOPRO1.1%より高め。)

ROBOPROファンドはSBI証券等にて、NISAの成長投資枠として投資することができます。

マネとも中の人

マネとも中の人ROBOPROとNISAに同時に投資したい場合は、SBI証券などでNISA口座を開設して買いつけるのがおすすめです。

口座開設数1,200万突破!

新NISAで大人気!

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

1.ROBOPROとNISA(S&P500)はどっちがおすすめ?

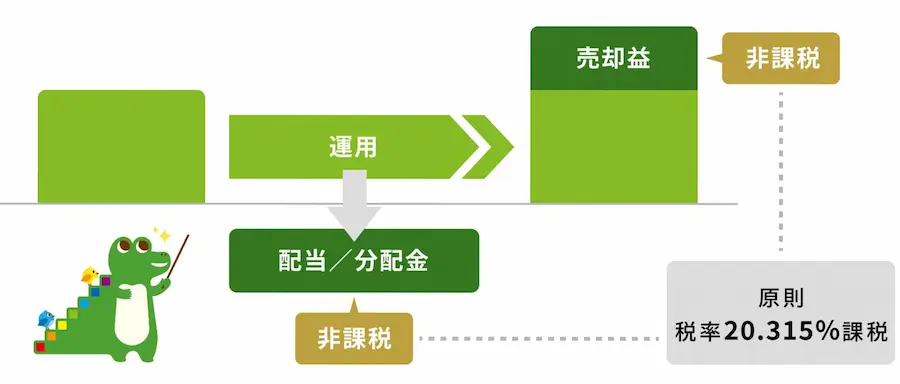

NISA(旧:つみたてNISA)は、NISA口座内での売却利益や配当/分配金に対して一切税金がかからない(非課税)で運用できる国の制度。

日本国内に住んでいる18歳以上の方なら誰でもNISA口座を開設できます。

(引用:金融庁)

NISAには、つみたて投資枠と成長投資枠があり、それぞれ年間120万円、240万円まで投資することができます。

概要を簡単に表でまとめました。

| 現行(新しい)NISA | ||

|---|---|---|

| つみたて投資枠 | 成長投資枠 | |

| 非課税期間 | 無期限 | |

| 年間の非課税枠 | 120万円 | 240万円 |

| 生涯の非課税枠 | 1800万円 ※成長投資枠だけの場合1200万円まで | |

| 投資できる商品 | 金融庁の基準を満たした投資信託 | 投資信託・個別株式 |

- つみたて投資枠・成長投資枠で投資できる商品が違う

- つみたて投資枠・成長投資枠で年間投資上限金額が違う

- 非課税枠の上限は合計1,800万円まで

- 非課税期間は無期限

一方で、ROBOPROなら銘柄の選定なしに資産運用をおまかせすることができます。

ROBOPROとNISAどっちがおすすめかをまとめると、以下のようになります。

- AIを活用して景気に合わせてリスクを抑えつつ、安定的かつ好パフォーマンスを期待したい

→ROBOPRO - リスクを取りつつ、高いパフォーマンスを期待したい

→NISA(S&P500)

| ROBOPRO | NISA(S&P500) | |

|---|---|---|

| AIの活用 | ◯ | × |

| リスクの大きさ | 小〜大 ※景気に合わせて変動 | 大 |

| 手数料 | あり(年率、税込1.1%) | なし |

ROBOPROとNISA(S&P500)の最も大きな違いは下記です。

- 銘柄の資産配分(ポートフォリオ)

- AI予測の有無

例えば、ネット証券等で資産運用をする際の人気銘柄(投資信託)として、米国の株価指数S&P500に連動する「eMAXIS Slim 米国株式(S&P500)」などの投資信託があります。

S&P500に連動する銘柄は、過去の運用成績が高いことから人気です。

しかし、S&P500に投資した場合、「米国だけ」「株だけ」と集中投資になってしまう可能性があります。

そのため、高いパフォーマンスを見込める分、銘柄の資産配分に偏りがあり、金融危機による下落が起きた際、大きな損失を抱える可能性があります。

<S&P500はコロナショックで約40%下落した>

(引用:https://jp.investing.com/indices/us-spx-500-chart)

銘柄選定に自信がない人がいきなりマイナス40%になると、不安になり、途中で投資を止めてしまいますよね。

<ROBOPROならコロナショックでも約16%(※1)しか下落しなかった>

一方ROBOPROは、AIを活用してあらゆる市場の変化に対応し、「株だけでなく、債券や金、不動産」といったさまざまな資産にバランスよく分散し、どのような相場に対しても好パフォーマンスを目指し運用します。

実際に、コロナショックで米国株式(S&P500など)が約32%の下落のところ、ROBOPROは資産配分を、バランスよく分散したことで約16%(※1)程度の下落に抑えることができました。

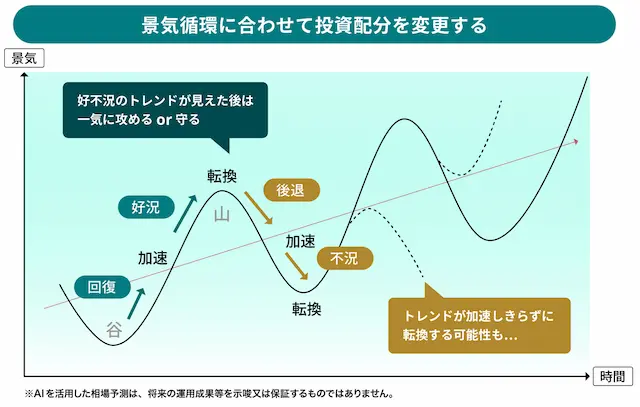

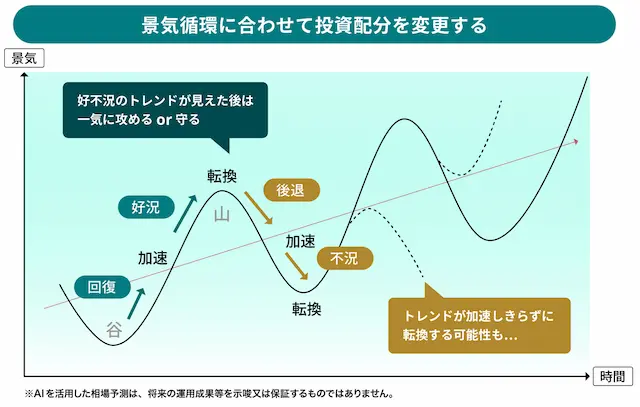

なぜかというと、ROBOPROは景気の流れに合わせて資産配分を臨機応変に変化させるからです。

- 米国株式が利益を伸ばせそうなら

→米国株式の保有比率を高める - 株式相場が暴落しそう

→株を売却して他の資産に買い換える

ROBOPROはAI(機械学習)の予測データを活用し、資産配分を相場に合わせて最適化させることで

- 相場の下落から資産を守りつつ、

- 常に好パフォーマンスの運用成績を期待できる

のがROBOPROの特徴です。

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

2.【毎月更新】ROBOPRO(ロボプロ)歴4年!中の人の運用実績を公開

次に、ROBOPROの運用実績について見ていきましょう。

実際にどのぐらいの利回りを出せるのか、

- ロボプロ公式が公開している利用者の利回り

- 4年以上積立投資を続けた「サイト管理人の運用実績」

を公開していきます。

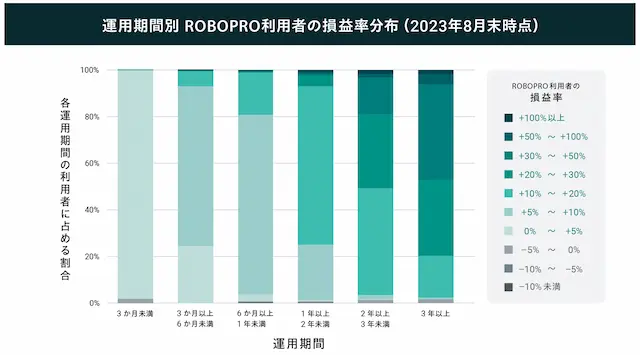

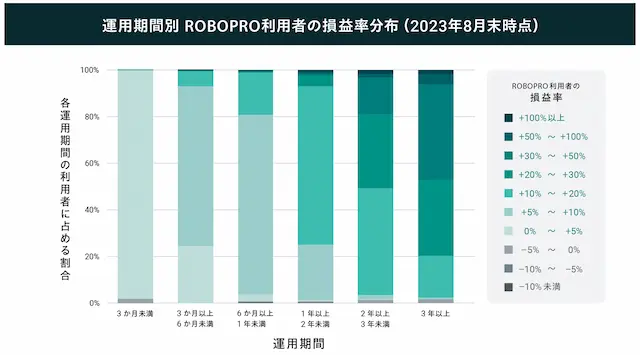

ROBOPRO利用者の90%以上の方が利回りプラス!

ROBOPRO公式サイトが公開しているデータによると、

- 3ヶ月以内の利用者でも、多くがプラスの運用成績

- 3年以上利用している利用者の90%以上がプラスの運用成績

- 3年以上運用を続けている利用者の半数弱が30%以上プラスの運用成績

- 中には100%以上のプラス運用成績の方もいる

(2023年8月末時点)

つまり、ROBOPROを3年以上利用しているほとんどの方が大きく儲かっており、短期でも儲かっている方が沢山いることがわかります。

参考データ

ROBOPRO公式サイトコラム:https://folio-sec.com/static/topics/tags/1KwSRkir6A0Avl3UP0SWij/index.html

ROBOPROに5年投資してみた運用実績(2025年11月1日更新)

私はROBOPROを2020年1月16日から最低投資金額10万円で投資を開始。

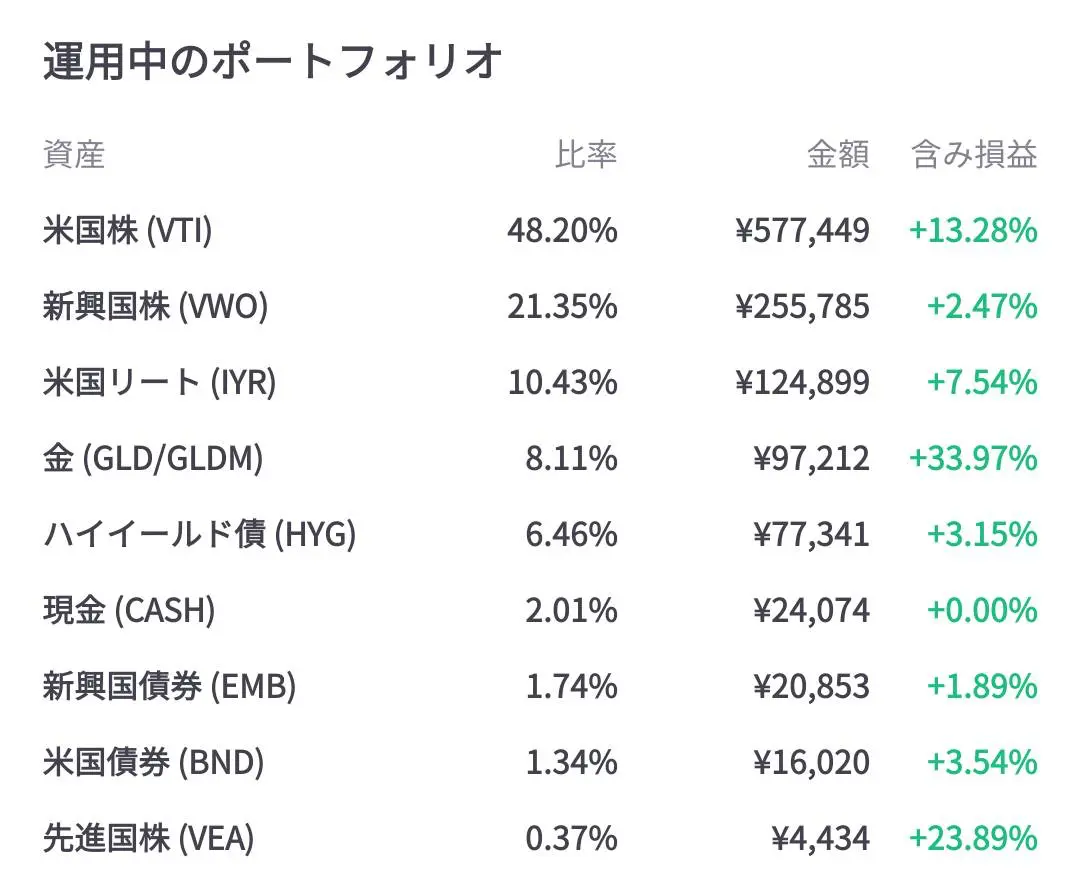

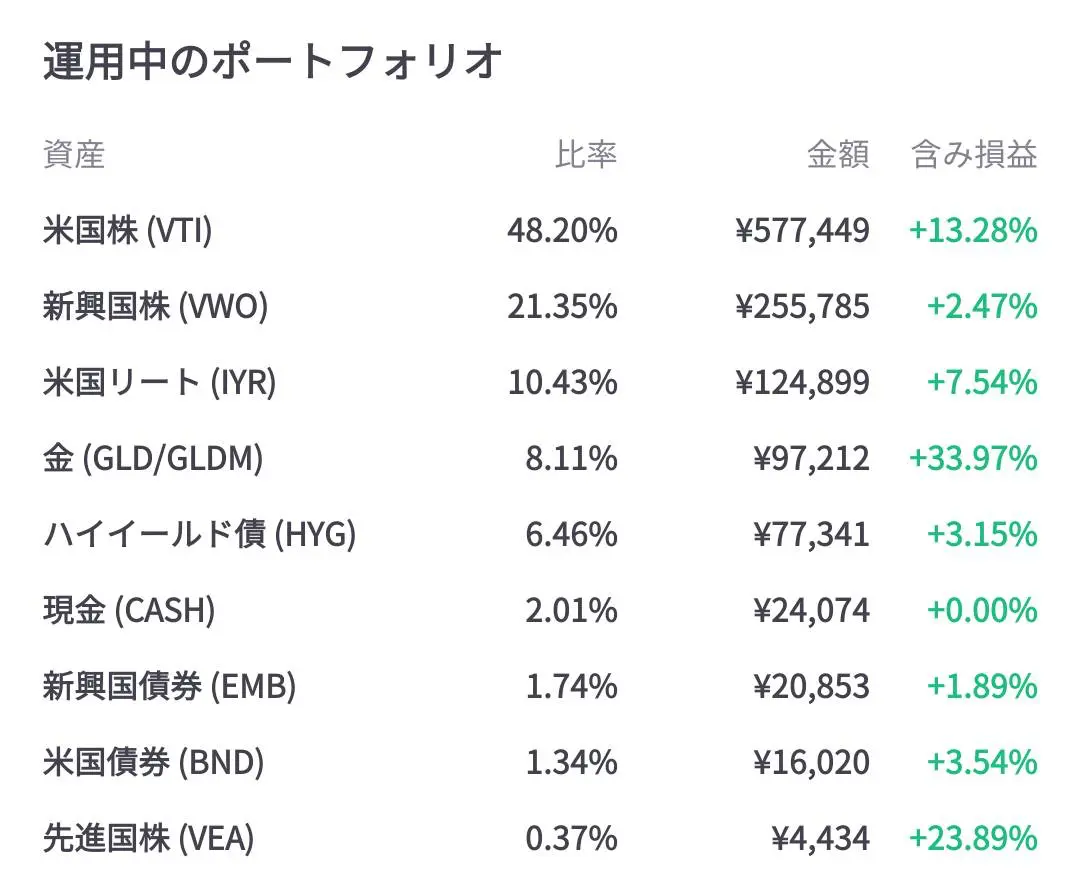

<私の現在の運用実績>

5年以上の運用期間を経て、現在の状況は以下の通り。

- 投資元本: 73万円

- 積立金額:毎月1万円積立(現在は停止中)

- 評価額: 約123万円

- リターン: +50万円以上 (+68.7%)

現在の資産配分(投資銘柄一覧)を表示する

<私の過去の実績推移表>

| 2025年度 | 2024年度 | 2023年度 | 2022年度 | 2021年度 | 2020年度 | |

|---|---|---|---|---|---|---|

| 1月末 | 47.6% | 26.8% | 18.05% | 15.60% | 9.04% | -1.18% |

| 2月末 | 43.4% | 29.9% | 17.80% | 16.23% | 9.79% | -2.87% |

| 3月末 | 44.0% | 33.7% | 18.4% | 22.67% | 13.28% | -7.79% |

| 4月末 | 41.3% | 36.5% | 20.6% | 21.69% | 17.34% | -3.33% |

| 5月末 | 44.8% | 37.4% | 21.2% | 18.17% | 20.15% | -0.06% |

| 6月末 | 48.8% | 40.9% | 25.4% | 17.41% | 17.65% | 0.66% |

| 7月末 | 55.0% | 40.3% | 25.8% | 22.54% | 16.92% | 3.90% |

| 8月末 | 55.7% | 36.0% | 26.7% | 20.4% | 17.00% | 2.99% |

| 9月末 | 60.6% | 36.5% | 23.9% | 16.9% | 14.13% | 1.43% |

| 10月末 | 68.5% | 47.1% | 24.4% | 24.1% | 19.52% | 1.24% |

| 11月末 | 運用中 | 44.5% | 28.3% | 20.5% | 16.64% | 2.38% |

| 12月末 | 44.6% | 24.4% | 13.3% | 16.75% | 5.15% | |

| 年率リターン | 20.2% | 11.1% | -3.45% | 11.6% | 5.15% |

- 最初の5ヶ月間だけマイナス

- 5ヶ月目以降は一切元本割れすることなく安定した運用

私のポートフォリオでは、コロナショックや2024年8月の日本株急落の局面で、ROBOPROは他商品に比べて下落幅が相対的に小さい傾向がありました

加えて、中長期で見た運用パフォーマンスも良好です。

このため、ROBOPROは心理的な負担を抑えつつ、利益を安定的に積み上げやすい点が魅力だと感じています。

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

3. ROBOPROとNISAの併用は?

基本的には、NISA枠を埋めることを優先したいですが、併用を検討するアプローチもあります。

NISAとROBOPROの併用投資で期待できること

NISAの人気銘柄S&P500やオルカン(全世界株式)などとROBOPROを併用することで、より安定的な資産運用を期待できる可能性があります。

根拠は、運用方針の違いによって、値動きの相関を下げやすい点にあります。

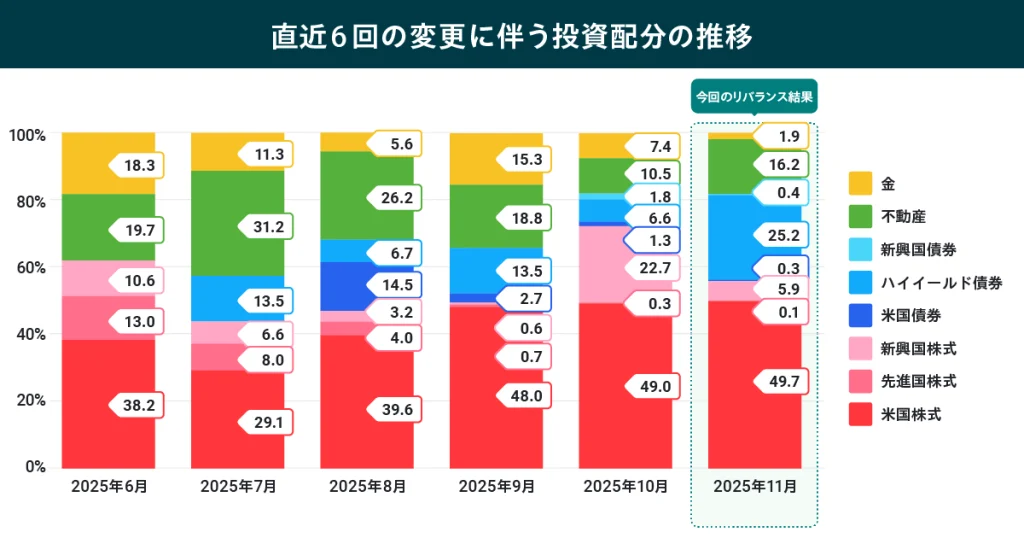

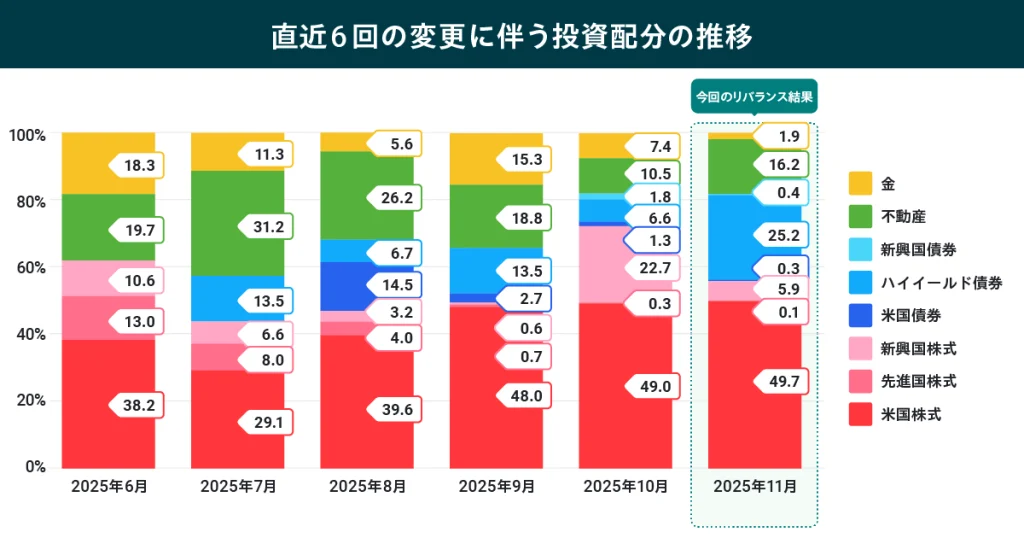

2025年11月のROBOPROの投資配分と運用方針

現在のROBOPROは、米国株式を維持しつつ、新興国株式や金を減らしハイイールド債券と不動産を増やした資産配分。

| 資産 | ROBOPRO | オルカン | S&P500 |

|---|---|---|---|

| 米国株 | 49.7% | 100% | 100% |

| 日欧株 | 0.1% | 0% | |

| 新興株 | 5.9% | 0% | |

| 債券 | 25.5% | 0% | 0% |

| 金 | 1.9% | 0% | 0% |

| 不動産 | 16.2% | 0% | 0% |

ROBOPROの直近6ヶ月の投資配分の推移を見る

市況の変化に合わせるために、ROBOPROは投資配分の変更を基本的に月一回行っています。これによって、今の相場に最適なポートフォリオ(投資配分)に更新されます。

併用アプローチの期待効果

| 局面 | ROBOPRO | S&P500・オルカン |

|---|---|---|

| 景気が強い局面 | リスク資産を増やし 上昇の波に乗る傾向 | リスク資産比率が高いので 上昇の波に大きく乗る傾向 |

| 景気が弱い局面 | ディフェンシブ資産を増やし リスクを抑制する傾向 | ディフェンシブ資産が少ないため 下げ幅が大きくなる傾向 |

併用することで、下落時の不安を和らげつつ、上昇の恩恵も受け取りやすくなる可能性があります。

理想的な資産運用に対する考え方

安定的な資産形成を期待するための理想的な資産運用は下記と考えています。

- 景気が強い局面

→株式・不動産などリスク資産を増やし、上昇の波に乗る。 - 景気が弱い局面

→債券・金といったディフェンシブ資産を増やし、下落幅を緩和。

そのため、株式市場がいつも好調でないことを考慮し、株式中心の商品(S&P500/オルカン)に、異なるアプローチの「ROBOPRO」を併用することで、

- 下落局面でも資産の目減りを抑えつつ、

- 上昇局面では取りこぼしを減らして、

→ より安定的に資産を積み上げる設計に近づける可能性があります。

どのように併用を開始したらいい?

これから併用しようと思ってもどのように併用を開始したらいいか迷うと思います。

長期目線で資産形成を行う上では、基本的に

- 毎月お金のやりくりがしやすい

- 高値掴みリスクを軽減させる効果がある

という特徴がある積立投資がオススメな投資手法です。

しかし、最初から両方に積立投資をするのは金銭や心理的に厳しい方も多いと思います。

個人的におすすめするのは下記の方法です。

- ROBOPRO・・・一括投資(積立投資を行わない)から始め、とりあえず様子を見る

- NISA・・・資産形成のベースを作るためにコツコツと積立投資を行う

ROBOPROで積立投資をしなくてもいいと考える理由として、積立投資を行わなくても、資産配分を相場に合わせて組み替えるので、下記メリットが期待できるからです。

- 他の投資との分散効果を常に期待できる

- 一括投資でもある程度の運用実績が期待できる

実際、積立投資をしていなかった方がリターンが見込めた事実があります。私はROBOPROのサービス開始から積立投資をしていますが、実際は積立投資をしていた場合より、一括投資をした方が運用実績は好調でした。

ですので、

- 最初は一括投資を少額で始めて、

- 他の資産との分散効果や運用成績の伸びを見ながら、

- ボーナスなどまとまったお金ができたタイミングで積立投資を開始する。

方法もあると思います。

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

ROBOPROとNISA(S&P500)まとめ

- AIを活用して景気に合わせてリスクを抑えつつ、安定的かつ好パフォーマンスを期待したい

→ROBOPRO - リスクを取りつつ、高いパフォーマンスを期待したい

→NISA(S&P500)

リスクは高くなりますが、高いパフォーマンスを期待したい場合は、NISA(S&P500)がおすすめです。

一方で、下落が怖いなど、安定的なパフォーマンスを期待される方にはROBOPROがおすすめです。

当記事が参考になれば幸いです。

下落に強く

過去実績が良好な

投資サービス

※サービス概要やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント