2024〜2025 年にかけて暗号資産(仮想通貨)を保有するだけから「暗号資産を運用して稼ぐ」へと暗号資産投資の潮流は大きくシフトしています。

その中心にあるのが DeFi(分散型金融)であり、なかでも「流動性提供(Liquidity Providing/LP)」は、

- 年利数十〜数百%を狙える

- 相場の上下にかかわらず手数料収入を確保できる

という点で人気です。

しかし、Uniswap V3 など既存のプラットフォームを活用した LP 運用には

- レンジ(価格帯)の設定

- ポジションのリポジション(再配置)

- 高いガス代

- 複利運用の手間

など、初心者はもちろん中級者でも“面倒で継続が難しい”という課題がありました。

そこで注目を集めているサービスが今回ご紹介する COINPOOL(コインプール)です。

LP 運用をテンプレ化 & 自動化し、UI 上でワンクリック管理を可能にしたサブスク型ツールです。

この記事では

- Coinpool の概要と強み

- 実際に運用してみたリアルな 1運用実績

- 実際の料金・リスク

を網羅的に解説します。

この記事を読めば、LP 運用のハードルを一気に下げ、年利 80〜200 % 以上を狙う具体的イメージが掴めるはずです。

1. COINPOOL(コインプール)とは?

| COINPOOLの概要表 | |

|---|---|

| 運営 | bacoor Inc. |

| 料金 | 招待制/月額 1 万円(JPYT 建て) 登録月末まで無料 |

| 対応チェーン | Ethereum / Arbitrum / Base / Solana ほか |

| 残高実績 | 運用総額 170 万 USD 以上、平均 APR 80 % 超 |

| 主な機能 | – LP テンプレート – 収益の 自動 USDC 化&複利 – 他ユーザーのポートフォリオ共有 |

ポイント

Coinpool は “資産は自分のウォレット+Uniswap V3 上” に残したまま、操作レイヤーだけを簡略化する仕組み。運用実体に触れないため運営者リスクを抑えられる特徴があります。

2. DeFi の「流動性提供」とは?基礎をざっくりおさらい

2‑1. 流動性提供ってどんな仕組み?

「お金の池」をイメージしよう

DEX(分散型取引所)には、ビットコインやイーサリアムなどの暗号資産が ペアで“池(プール)” のように貯められています。

この池に暗号資産を入れると、世界中の人がそのペアのコインを取り出す(売買)ことできます。

暗号資産を入れる人は“家主”、交換する人は“入居者”

あなたが 2 種類の暗号資産(例:ETH と USDC)をペアで池に預けると、DEX で交換が行われるたびに 「家賃」=取引手数料 が自動でもらえます。

取引回数や金額が多いほど池のシェア率に応じた手数料がチリツモで増えていきます。

Uniswap V3 の“集中レンジ”は「貸し出すエリアを絞る」しくみ

Uniswap V3では集中レンジという考え方が採用されており、DeFi運用を効率化する上で重要な考えです。

家を街全体に貸すより、人通りの多い通り沿いだけに貸したほうが家賃効率は上がりますよね?

同じように、コイン価格が動く“範囲”を細かく指定してそこだけに流動性を置くと、預ける量は少なくても手数料も増えます。

2‑2. なぜ流動性提供がおすすめなのか?

下記の理由があるからです。

- 売買が発生する限り手数料は積み上がる”ため、相場の下落局面でも収益が期待できる。

- レンジが相場とマッチすれば資金効率が向上し、APR(年間利回り) が100 %超に跳ね上がるケースがある。

2‑3. ただし流動性供給には課題も多い

- レンジ設定が難しい

→ 広過ぎると手数料希薄、狭過ぎるとすぐ外れる - 頻繁なリポジションが必要

→ 手間とガス代(手数料)が膨らむ - インパーマネントロス

→ 片方のトークンが大きく動くと評価額が減少

3. 1 か月で年利 200 %も!実際に運用してみた!

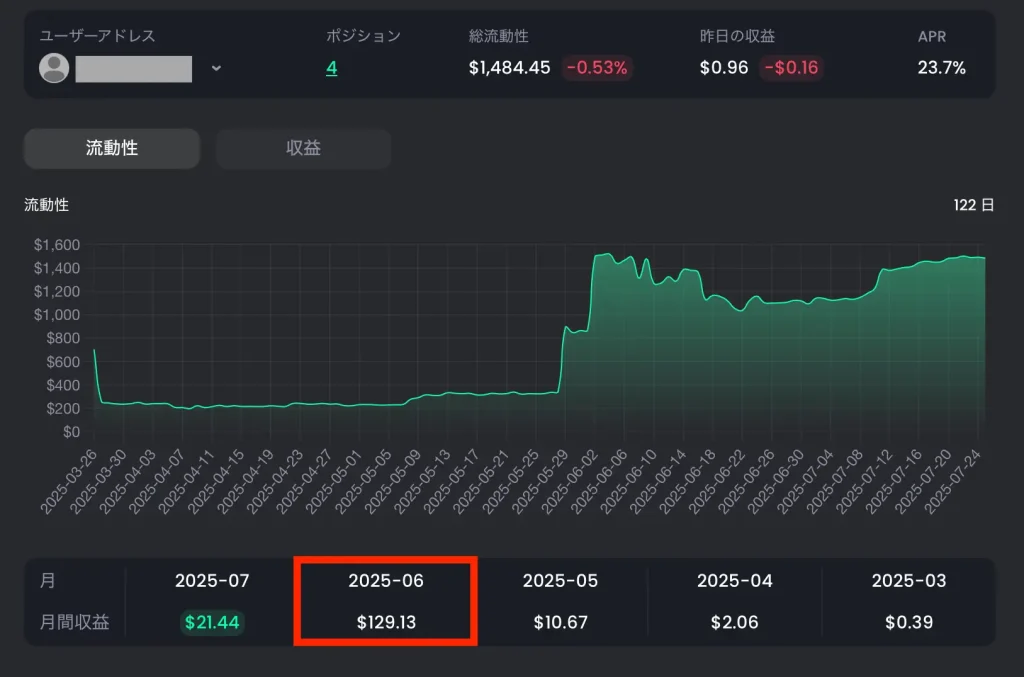

(1)私の運用パフォーマンス

2025年6月に1200ドル程度を預けて、1ヶ月度は129.1ドルの収益を得ることができました。

私は色々な通貨ペアを短期的に切り替えて流動供給をしていたので、参考になりにくいと思いました。(また別途検証します。)

そのため、Youtubeにて参考になる事例がありましたので共有いたします。

4. COINPOOLを利用するメリット

- 運営が用意したテンプレートLPを利用できるため、自分で効率が良いプールを探す必要がない

- ETHさえ持っていれば、自動的にスワップされて流動性供給される

- BOT機能あり!手数料収益を自動 USDC 化

- コミュニティ共有ポートフォリオで上級者の運用を参考にできる

- 低Gas手数料のマルチチェーン対応

(1)運営が用意したテンプレートLPを利用できるため、自分で効率が良いプールを探す必要がない

大凡の効率的な収益が期待できるプールについてはすでに運営側が用意してくれているので、自分で探す手間がありません。

BTC-ETHやETH-USDCなどオーソドックなものから高APR期待できる草コインまで揃っています。

(2)ETHさえ持っていれば、自動的にスワップされて流動性供給される

一般的に、ユニスワップなどのプラットフォームでは流動性供給する際に同じ金額の暗号資産を用意する必要があります。

一方で、coinpoolではETHさえ持っていれば、流動性供給したいプールを選択しETHを入れるだけで、自動的に割り振られるため楽です。

(3)BOT機能あり!手数料収益を自動USDC化

流動性供給において取引手数料は全てそのプールの暗号資産で分配されます。そのため、取引手数料を回収せずに放置していると、トークン価格が下落し、不必要な損失が発生する可能性があります。

coinpoolのBOT機能を使えば、定期的に自動的に手数料を回収し、それをUSDCにスワップし利確してくれるため、より効率的な運用を行うことができます。

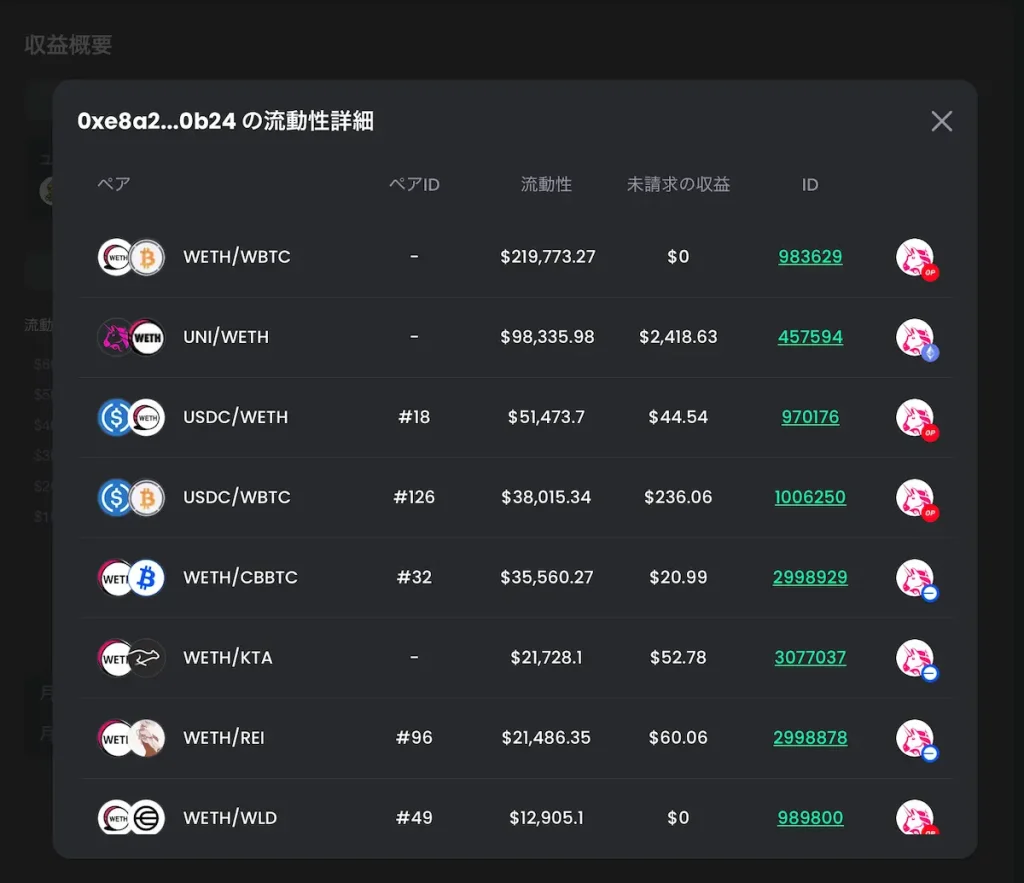

(4)コミュニティ共有ポートフォリオで上級者の運用を参考にできる

coinpoolでは他の方の運用スタイルを真似ることができます。他の方のポートフォリオを見ることで効率的に運用ができるLPが見つかるもしれません。

(5)低Gas手数料のマルチチェーン対応

特にイーサリアムチェーンはガス手数料が高額な傾向があり、再投資を行う運用スタイルとは相性が悪い傾向があります。

そのため、高回転のLP運用では、手数料が安いレイヤー2のチェーンを活用することをオススメします。

COINPOOLはBase/Arbitrum/Solana など手数料が安いチェーンに完全対応しています。

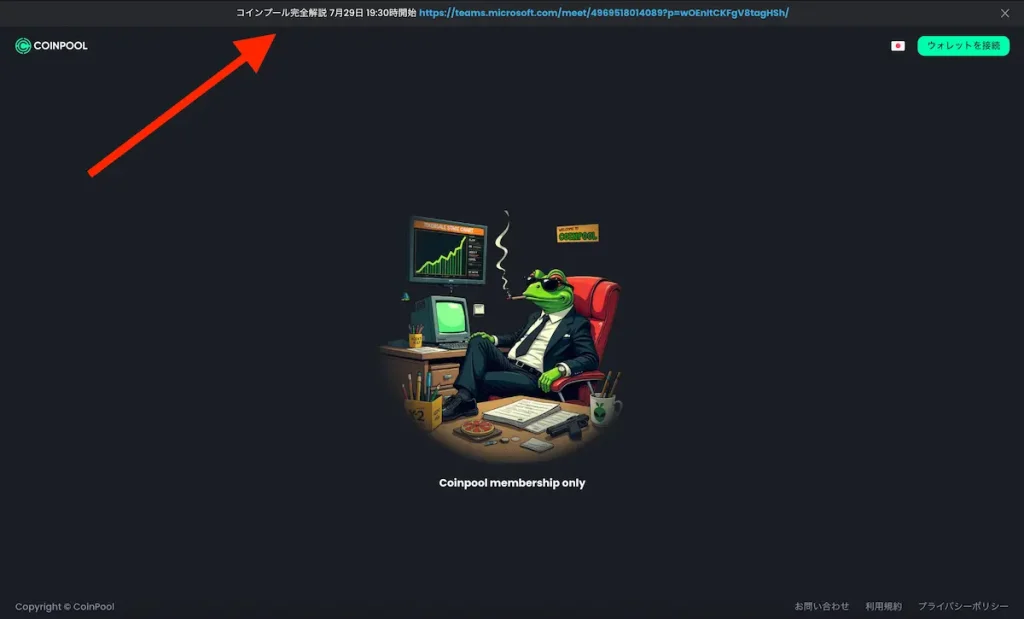

5. COINPOOLの始め方

COINPOOLは完全招待制となっており、招待以外では始めることができませんが、毎週火曜日に実際される無料オンラインセミナーを閲覧することで始めることが可能です。

無料のオンライセミナーでは実際の画面での操作等を閲覧することができます。

6. リスクとその対策

① 暗号資産の下落リスク

暗号資産の価格が日々変動します。相場が下落すれば、保有ペア全体の評価額も減少します。

マネとも中の人

マネとも中の人手数料収益をメインとする場合は、ステーブルコインのペア比率を高めるや、長期保有を前提とした暗号資産のみで流動性供給するようにしましょう!

② インパーマネントロス

プールに預けているあいだに、2 つのコインの値段差が開きすぎて “預けていなかった場合より評価額が減る” 現象です。

| 取引前 | 取引後(価格変動後に引き出し) |

|---|---|

| 入金:ETH 1 枚(1,000 USD)+ USDC 1,000 枚 | 引出:ETH 0.7 枚(0.7 × 1,500 USD=1,050 USD)+ USDC 1,400 枚 |

| 合計 2,000 USD | 合計 2,450 USD |

- ETH をそのまま持っていた場合:1 ETH × 1,500 USD+1,000 USDC=2,500 USD

- LP の方が 50 USD(=2 %)少ない → これがインパーマネントロスです

※手数料収入で 50 USD 以上稼げていれば 実質プラス になります。

③ サブスク費負け

低元本運用の場合、月1 万円以上の手数料が回収できず、赤字となる可能性があります。

基本的には100万円程度、高APR銘柄で運用する場合でも50万円以上は用意したいです。

トライアル期間で手数料の回収率を把握することをオススメします。

7. COINPOOLはこんな人におすすめ

COINPOOLは下記のような方におすすめです。

- 相場の下落局面でも収益を期待したい人

- LP の知識はあるが手間で挫折した経験がある

- ステーキング以外のインカムゲインを探している方

流動性供給のメリットは相場が下落局面の際も収益を期待できる点にあります。

特に下落時は取引が盛んになるために、多くの手数料を獲得できる可能性があります。獲得した手数料はその後の上昇局面で大きな利益につながるかもしれません。

また、過去に流動性提供はしてみたけど結局続かなったという方にもおすすめです。実際、流動性供給はレンジ幅を細かく設定する必要があるなど、自身でやると面倒な傾向があります。

COINPOOLではLP運用に関するあらゆる操作を簡単に行えるようになっており、手間がありません。

暗号資産を取引せずに収益を期待する方法としてステーキングが挙げられます。ですが、ステーキングの収益率は流動性提供に比べて比較的低い傾向があり、それ以上の収益を期待したい場合にもおすすめです。

まとめ|COINPOOLで効率的な流動性供給を行おう!

COINPOOLは「LP の知識はあるのに時間と手間で躓いた」投資家にこそ刺さるツールです。

- 好利回りを期待できる

- 下落局面でも収益を期待できる

- 直感的にLPを選択できるので始めやすい

暗号資産の世界は「買って寝かせる」時代から、「運用して稼ぐ」時代へ。

COINPOOLが提供するLP 自動化のレバレッジを活用し、あなたのポートフォリオに新たな収益エンジンを加えてはいかがでしょうか。

最後までお読みいただきありがとうございます。

よくある質問(FAQ)

- 元本はいくらから始めるべき?

-

運用方法にもよりますが、比較的な安定的な暗号資産ペアで運用する場合は100万円以上が目安になるでしょう。というのも安定的な資産は収益率も低い傾向にあるため、サブスク手数料負けする可能性があるからです。

草コインなどで短期かつ高収益の運用スタイルの場合は、数十万円程度からでも運用を開始できると思います。

- ステーブル同士のプールだけでも稼げる?

-

安定運用ならステーブルコインですが、APRが低い傾向にあり、稼げますが、大量の元本が必要な傾向が強く、COINPOOLとの相性が良いとは言い切れません。

- 自分流のレンジを設定できる?

-

流動性プールは自分で作成することも可能です。

- おすすめの通貨ペアはありますか?

-

どの通貨ペアで運用を行なっても、元本毀損のリスクがあるという前提の上ですが、BTC-ETHのペアは比較的安定的な収益が期待できるペアだと思います。

コメント