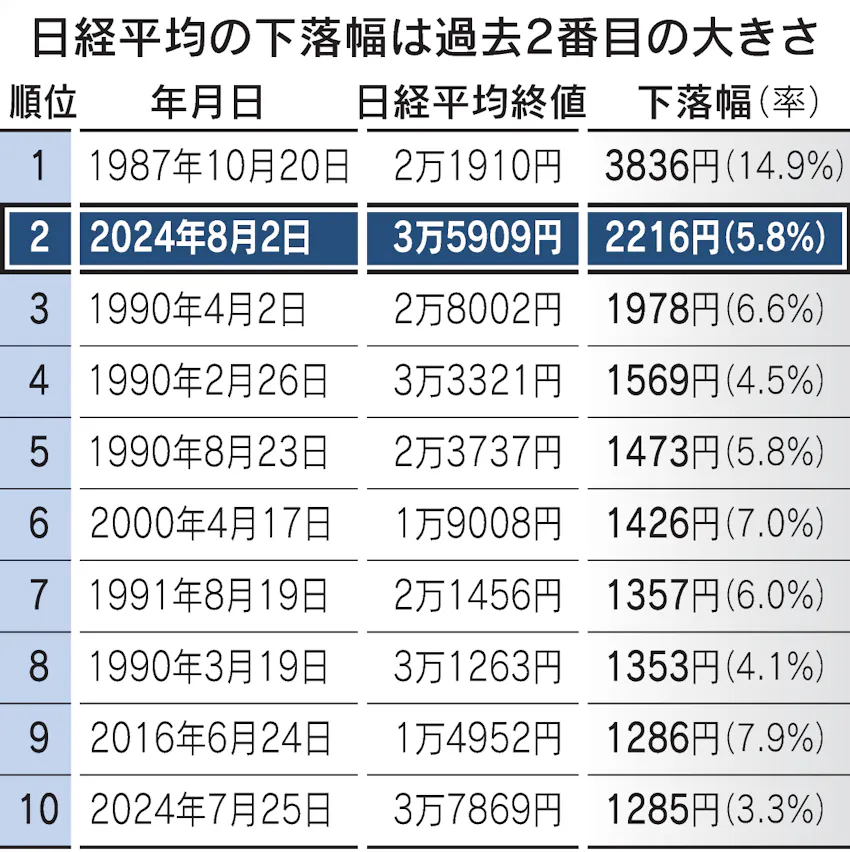

2024年8月2日、日経平均は終値3万5,909.70円、下落幅2,216.63円と歴史的な大幅下落となりました。

(引用:日経新聞)

当件について、主な運用会社(アセットマネジメント)のファンドマネージャー(投資信託を運用している人)さんやアナリストさんの見解コメントをリスク集としてまとめました。

当ページ掲載の会社の商品にすでに投資されている方やこれから先のマーケット状況に不安感を感じている方はお読みいただくことで、良い学びの機会を得られると思います。

会社名はあいうえお順となっています。

アセットマネジメントOne株式会社

AI(ChatGPT)による内容要約

日経平均の歴代2位の下げ幅についての分析

- 日付: 2024年8月2日

- 日経平均: 前日比2,216円安の35,909円として、歴代2位の下げ幅を記録。

- 背景:

- 米国景気の悪化懸念: 米国の景気後退が懸念され、ハイテク株を中心とした株価の大幅な下落。

- 日銀の政策変更: 年内の追加利上げが予想され、金融市場に影響。

- 急速な円高: 円高が進行し、企業収益への悪影響が懸念される。

- 今後の見通し:

- 短期的には株価の不安定な動きが続く可能性がありますが、米国景気の強さや日銀の金融緩和姿勢の変化など、株価上昇要因の変化に注目が必要。

- 長期的な視点では、デフレからの転換、経営変革、経済安全保障の強化、国内生産設備の回帰など、日本経済の基本的な強さが株価を支える要因として考えられます。

- 為替市場の影響:

- ドル円相場は7月上旬の162円近くから13円程度円高に振れ、為替市場の変動も株価に影響を与えました。

- 短期的な投資家による円売りポジションの解消が円高を加速させる一因となった。

- リスク要因:

- 米国景気のさらなる悪化。

- 地政学的リスク、特に中東情勢。

- 米大統領選および日本の政治情勢の不確実性。

これらの情報を基に、今後の投資戦略を慎重に考え、市場の動向を注視していくことが推奨されます。

鎌倉投信株式会社

AI(ChatGPT)による内容要約

基準価額と市場状況(8月2日現在):

- 基準価額: 20,550円

- 前日比: -720円

- 下落率: -3.39%

主な下落要因:

- 米国市場の下落: 7月の米国経済指標が市場予想を下回り、特に製造業の景況感と雇用状況の悪化が影響。

- 円高進行: 日銀の政策金利引上げ後、円高が進行し、輸出企業への影響が懸念されました。

- 日本株市場の全面安: TOPIXおよび東証小型株指数が大幅に下落。

今後の見通しと運用方針:

- 市場の調整: 現在の円高と株価調整は、楽観的な見通しの修正が主因です。しかし、長期的には日本の製造業の優位性は維持されると考えています。

- 運用戦略: 現状の市場心理が安定するまでは、リスクを慎重に管理しつつ、株式市場のファンダメンタルズに基づく株価形成への回帰を見込んでいます。

- 投資ポートフォリオ: 安全資産の比率を高めつつ、割安と判断される質の高い企業への投資を続け、リスク水準を適切に管理します。

締めくくり:

- 「結い 2101」は引き続き、長期的な視野に立ち、市場の変動に左右されず安定した運用を目指します。投資先企業の中でも「いい会社」への支援を続け、受益者の皆様の期待に応える運用を心がけてまいります。

コモンズ投信株式会社

AI(ChatGPT)による内容要約

市場動向:

- 東京株式市場および米国市場は、2024年8月2日に大幅に下落しました。

- TOPIXと日経平均はそれぞれ6.14%、5.81%の下落を記録し、特に東証グロース市場250指数は7.53%下落しました。

- この急落は、日銀の政策金利引き上げ、日米金利差の縮小、米国経済指標の悪化、及び地政学的リスクの高まりなどが原因です。

当社運用ファンドの状況:

- コモンズ30ファンド、ザ・2020ビジョン、コモンズ30+しずぎんファンドはいずれも5%を超える下落となりました。

運用責任者からのメッセージ:

- 最高運用責任者、伊井哲朗は、日米の中央銀行の政策決定が市場に大きな影響を与えたと述べています。

- 日銀の政策金利の引き上げは、経済と物価の安定を目指すもので、長期的には市場にとって好影響をもたらすものと評価しています。

- 当社は、株価の急落を投資のチャンスと捉え、適切なタイミングでの買い増しを行っていく方針です。

今後の見通しと方針:

- 当社は、経済の安定を目指す中央銀行の政策を支持し、今後も積立投資を通じた資産形成を推進します。

- 市場の変動に動じることなく、長期的な視点での資産運用を続け、投資家の皆様とともに歩んでまいります。

引き続きコモンズ投信への変わらぬご支持とご愛顧を賜りますよう、お願い申し上げます。

さわかみ投信株式会社

AI(ChatGPT)による内容要約

- さわかみファンド基準価額の下落: 本日5.12%の下落。

- 直接的な下落原因:

- 米国の景気減速が鮮明に。

- 日本の金融政策が金融引き締めへ転換。具体的には、日本銀行による0.25%の利上げが円高を引き起こし、特に海外で大きく稼ぐ日本企業の収益に悪影響を与える。

- 市場のパニック的な売りの背景:

- 利上げによる住宅ローンや自動車ローンの金利上昇など、日常生活への影響。

- 短期的には円安の恩恵を受けていた企業や半導体企業への大きな調整。

- 金融政策の見解と投資戦略:

- 金融政策の正常化に向けた市場の調整を予想。

- 現金比率を約12%に保ちながら、割高な株式を現金化し、さらに下落局面での買い進めを行う。

- さわかみ投信の長期投資哲学と対応:

- 過去の危機(ITバブル、リーマンショック、東日本大震災)も長期投資のリズムで乗り越えてきた。

- 組入れ企業は徹底調査を通じて選定したパートナー。株価が下がっても応援を続ける覚悟。

- 投資責任者からのメッセージ:

- 日本経済や社会の活性化には、生活者、企業、長期投資家の勇気ある自助自立の行動が必要。

- さわかみ投信としては引き続き力強く投資を続け、市場の変動を乗り越える。

セゾン投信株式会社

AI(ChatGPT)による内容要約

- 市場の現状:

- 夏枯れ相場が続いており、市場は大きな価格変動を経験。

- 2022年の景気後退懸念から回復し、2023年は大きな上昇、2024年も最高値更新。

- 戦略的な視点:

- 市場の上下動は過去のパターンと一致。長期的な視点での投資継続が重要。

- 安定した市場での再投資は難しいため、定期的な投資が推奨される。

- セゾン投信の取り組み:

- ポートフォリオマネジャーは冷静かつ情熱的に投資戦略を継続。

- 経済成長ポテンシャルと企業価値の本質に焦点を当てた運用を実施。

- 締めくくりとお願い:

- 市場の変動に惑わされずに安定した投資を継続することが資産形成の鍵。

- セゾン投信は皆様の資産成長をサポートするために全力を尽くしています。

大和アセットマネジメント株式会社

日銀金融政策決定会合後の日本株の下落について 想定外の日銀タカ派転換が円高株安を誘発

AI(ChatGPT)による内容要約

- 日銀の政策と植田総裁の会見: 7月31日に日銀は国債買入れの減額と政策金利の引き上げを発表。植田総裁のタカ派的な発言が、早期の追加利上げ観測を促し、円が急伸。

- 株価の反応: TOPIXは8月1日に3.2%、2日に6.1%と大幅に下落。

- 米国の影響: 米国の景気減速とテクノロジー株の業績不振が追加の下落要因となる。

- 円高の影響と見通し:

- 円高が多くの企業のEPSを押し下げる要因となっているが、為替前提を1米ドル145円以下としている企業が多いため、一部の企業には限定的。

- 過度な円安の修正がコストプッシュインフレを抑制し、内需の押し上げ要因となる可能性がある。

- 日銀の追加利上げとその影響:

- 日銀の利上げが小幅であるため、景気への悪影響は限定的。

- 日銀の追加利上げシナリオは、株価の急落を受けて早晩の修正が迫られる可能性が高い。

- 市場の見通しと需給環境:

- 世界的にインフレが落ち着き、各国の利下げが企業業績の下支えとなることが期待される。

- TOPIXの12カ月先予想PERは13.6倍と大幅に低下し、市場の過度に悲観的な見方は修正される可能性がある。

なかのアセットマネジメント株式会社

AI(ChatGPT)による内容要約

- 米国経済の動向: 秋の利下げ予想が既に織り込まれた楽観相場から、実態景気の不安へと焦点が移り、ハイテク株を中心に調整が生じた。

- 日本の金融政策と市場反応:

- 日銀の利上げにより、円安の修正が生じ、瞬間的に輸出企業の利益が圧迫された。

- 国内金利の上昇を前提に、需要減退やデフレ回帰を市場が意識し始めたため、株価が大幅に下落。

- 円安の社会的影響:

- 1ドル=160円台の円安が国民生活を悪化させ、利上げが不可避であったが、市場はこれを織り込んでおらず、価格への動揺が反映された。

- 市場の将来展望:

- 日本の金融正常化の始まりとして、0.25%の利上げ後の金利ある環境への適応が期待される。

- マーケットの調整局面に入り、市場プレーヤーの淘汰が進むことで、適温相場へと戻る。

- 長期投資家の視点:

- 短期的な市場の過剰反応を俯瞰し、客観的に評価。

- 今日の株価下落が企業の事業価値を損なうものではなく、将来の付加価値創出能力を重視。

- 積立投資家にとっては、長期的視野で見ることが重要で、短期的な相場変動に一喜一憂しないことが肝要。

AI(ChatGPT)による内容要約

1. ファンド情報:

- ファンド名: なかの日本成長ファンド

- 基準価額: 9,411円

- 前営業日比: -540円

- 騰落率: -5.43%

2. 基準価額の主な下落要因:

- 日付: 2024年8月2日

- 指数: 東証株価指数 (TOPIX)

- 騰落率: 2,703.69 → 2,537.60

- 市場動向: 日本株式市場は大幅に下落。日銀の利上げが市場にショックを与え、急激な円高と株安が発生。

3. 市場分析と見通し:

- この大幅な下落は「ショック安」と評され、主に日銀の予想外の利上げとそのタイミングの急激さが原因。

- 利上げの動きが市場参加者にとって予期せぬものであり、その反応が即座の株価下落を引き起こした。

- しかし、市場は売りが一巡すると落ち着きを取り戻すと予測されており、長期的には良い買い場となる可能性が高い。

4. 投資戦略の再確認:

- 当ファンドは、事業構造的に強い企業群に投資しており、その企業価値は短期の市場変動に左右されにくい。

- ポートフォリオの配当成長率は12%を超える水準にあり、企業価値は着実に向上している。

- 投資家には短期の市場の動きに一喜一憂せず、長期的な視点での投資継続を推奨。

5. 要望:

- 投資家には「忍耐」をもって冷静な投資判断を行い、長期的な資産形成を目指して頂きたい。

- 当ファンドは、引き続き安定した成長を見据えた投資を行います。

野村アセットマネジメント株式会社

AI(ChatGPT)による内容要約

1. 市場状況の概要:

- 日付: 8月1日〜8月2日

- 株価動向: 日経平均は約15%、TOPIXは約13%下落。

- 最高値: 7月11日に記録後、大幅な下落。

2. 下落の主な要因:

- 日銀の金利引き上げ: 1米ドル160円近い円安を是正するため、想定外の金利引き上げを実施。これが円高急進に繋がり、日米金利の方向性の違いが顕著に。

- 米国の経済指標悪化: 失業保険申請件数の増加とISM製造業景気指数の低下がマクロ経済の不安を招き、市場にハードランディングの懸念をもたらす。

3. 現在の市場評価と戦略:

- バリュエーション調整: この2日間の市場調整により、日本株の割高感が薄れ、バリュエーションが魅力的な水準に。

- 企業業績: 円安の影響が低下しても増益基調が続いている。4-6月期の多くの企業決算は上方修正が見られないが、全体的には堅調。

- 東証改革とガバナンス: 資本コストや株価を意識した経営への対応が進んでおり、ガバナンスの改善が期待される。

4. 長期的な視点での投資戦略:

- ポートフォリオ運営: 業績を精査しながら、現在のバリュエーションから見た魅力的な投資機会を見極める。

- パフォーマンス目標: 中長期的には株価の下落が投資チャンスとなり得るため、効果的なポートフォリオ管理を通じてパフォーマンスの最大化を図る。

5. 総括:

- 株価の急落は、短期的な不安要因に過ぎず、中長期的には企業の基本価値と市場バリュエーションの魅力に注目すべきであると考えます。今後も市場の動向を慎重に監視し、投資戦略を調整していきます。

三井住友DSアセットマネジメント株式会社

AI(ChatGPT)による内容要約

日経平均株価の現状と原因分析:

- 日付: 2024年8月2日、日経平均株価は寄り付きから大きく下落。

- 背景:

- 米国株大幅下落: 8月1日の米国株式市場の主要株価指数が急落。

- 為替動向: ドル安・円高が進行。

- 米経済指標: 新規失業保険申請件数が市場予想を上回り、1年ぶりの高水準。7月のISM製造業景況感指数も市場予想を下回り、米景気の減速懸念が浮上。

市場の過去と比較:

- 6月と7月の動き:

- 日経平均は6月第4週から上昇ペースが加速し、7月11日に史上最高値42,224円02銭を記録。

- しかし、7月第4週には37,667円41銭まで急落。

- 主導要因: 海外投資家による先物取引。6月と7月の急騰および急落は投機筋の動きによるものと推測される。

短期的な市場反応と長期的な視点:

- 短期的反応: 今回の日経平均の下落は、短期筋による先物の売りが主導。利益確定のための買い戻しが期待される場面も。

- 長期的展望:

- 海外投資家の現物取引: 中長期的な視点で運用する年金などの影響力があり、年明けからの買い越しが続いている。

- マクロ環境: 日本の賃金と物価に改善の兆し。企業の資本効率改善意識も増加。

- 市場トレンド: 日経平均は10年を超える長期上昇トレンドを維持し、過度に悲観する必要がない。

今後の戦略と見通し:

- 長期投資家としては、短期的な市場の変動に左右されず、持続的な成長を目指す企業に注目。

- 日本株に対する海外投資家の現物買いが、市場を支える重要な要素であると見られ、今後もこの傾向が続く可能性が高い。

三井住友トラスト・アセットマネジメント株式会社

三菱UFJアセットマネジメント株式会社

特別レポート|日本:日経平均株価は米国株下落や円高進行を受け大幅下落

AI(ChatGPT)による内容要約

- 日経平均株価の大幅下落: 8月2日に一時2,000円超の下落を記録し、約4カ月ぶりに37,000円を割り込む。

- 主な下落理由:

- 海外投資家による日本株先物の売り進行。

- 前日の米国株式市場での主要株価指数の下落。

- 急速な円高進行。

- 米国経済指標の影響:

- ISM製造業景況感指数が予想を下回る。

- 新規失業保険申請件数が約1年ぶりの高水準を記録。

- 為替市場の動向: 円高が進行し、ドル円相場が約5カ月ぶりに1ドル=149円台に。

- 日銀の政策決定: 7月末の会合で0.25%の利上げを決定し、円高をさらに促進。

- 今後の株価見通し:

- 日本株は基本的な経済状況の良さと企業業績の増益期待に支えられ、反発する見込み。

- 円安に反転すれば株価が回復する展開が期待される。

- 日銀とFRBの金融政策の方向性が今後の市場の焦点となる。

基準価額が5%以上下落したファンドとその背景について(8月2日)

AI(ChatGPT)による内容要約

背景と市況動向:

- 米国株式市況: 8月2日に米国株式市場は下落。特に「eMAXIS Neo 自動運転」が連動するS&P Kensho Autonomous Vehicles Indexに含まれる企業、例えばMobileye globalの株価下落が影響。

- 為替市場: 米国景気の減速懸念により円相場が上昇。日米金利差の縮小予想から円買い・ドル売りが進行。

- 国内株式市況: 海外投資家による日本株先物の売り進み、円高による企業業績の下振れ懸念が日本株市場の下落を引き起こす。

今後の見通しと運用方針:

- 市場の見通し: 今回の日本株の下落は日本経済悪化や政治的・地政学的リスクの直接的な結果ではないと評価。日本の良好なファンダメンタルズや企業の増益期待、日本株の割高感の解消が支えとなりうる。

- 金融政策の影響: 日銀とFRBの今後の金融政策の決定が市場に大きな影響を与えると予想。

- 運用方針: ファンドの基本的な運用方針に変更はなし。今後も市場の動向に注意を払いながら、ファンドのコンセプトに沿った運用を継続。

この情報を基に、投資家の皆様には冷静な対応と長期的な視点を持って市場を見守ることを推奨します。

レオス・キャピタルワークス株式会社

AI(ChatGPT)による内容要約

【ひふみマイクロスコープproの基準価額急落についてのご報告】

日付: 2024年8月2日

基準価額: 8,992円(前日比-513円、下落率-5.40%)

急落の背景:

- 日本株の高値警戒感: 主要指数が最高値を更新し、高値警戒感が生じました。

- 米国の高金利状態: 長期化した高金利が米国景気にブレーキをかけ、景気減速の懸念が浮上。

- 半導体株の高値警戒: 相場をけん引していた半導体関連株に対する高値警戒感や業績見通しの懸念。

- 日銀の政策決定: 7月末の会合で国債の買入れ減額と政策金利の引き上げが決定され、円高が進行。

- 海外投資家の動き: 為替と株先物取引を組み合わせたポジション解消が進行。

今後の運用方針:

- 慎重なスタンス維持: 中小型株市況に対して引き続き慎重な姿勢を維持します。

- 流動性の低い銘柄の選定: 市場心理が落ち着いた際に、成長性が高く株主還元にコミットするレガシー銘柄の組入れ比率を増やし、集中度を高めます。

- 運用の柔軟性: 株式組入比率の柔軟な調整を行い、市場環境の変化に対応しつつ基本に忠実な運用を心掛けます。

最後に: ひふみマイクロスコープproは、お客様に安心して長期保有していただけるよう全力で運用を行います。引き続きのご支持をお願い申し上げます。

AI(ChatGPT)による内容要約

「まるごとひふみ」基準価額下落に関するお知らせ

基準価額の下落背景:

- 日本の政策金利引き上げ: 7月31日に日本銀行が政策金利を0.25%程度へ引き上げ、更なる利上げの可能性も示唆。この政策が景気引き締めとみなされ、市場に警戒感を与えました。

- 米国の景気悪化懸念: 米国の物価、雇用、製造業指標が景気減速を示唆し、米国内での今後の利下げ予想とも絡み、企業業績へのネガティブな影響が懸念されています。

- 円高への巻き戻し: 日本企業の業績に影響を与える円高が進行。特に、過去2年間の円安が日本企業業績を支えてきた背景から、円高が進むと業績への悪影響が予想されます。

- 市場の変動増幅: 6月以降の日本株上昇が海外投資家による短期志向の先物買いであったため、大きく買われた後の反対売買が膨らみやすい状況です。さらに、ドル円先物の大きな売り持ちポジションの解消が急激な値動きを引き起こしやすくしています。

市況と投資対応:

- 日本株式市場は大幅に下落していますが、海外株式市場の下落は相対的に小さく、債券市場では利下げ期待による海外金利の低下(債券価格上昇)が見られます。国内金利も、米国債の動きに引っ張られる形で低下方向にあります。

今後の運用方針:

- 複数の資産を含むバランスファンドの保有が、異なる値動きの資産間でのリスク分散およびメリットを享受しやすい状況です。

- 主要な株や債券の相場下落は永久に続くものではないため、目下の市場の動揺に惑わされず、継続的な投資が推奨されます。

引き続きのお願い:

- 当ファンドは引き続き、全力で運用を行い、お客様の信頼に応えるため努めます。市場環境の変化に応じた適切な運用戦略を展開し、長期的な資産成長を目指します。

AI(ChatGPT)による内容要約

ご挨拶と市場状況の報告: 平素より「ひふみワールド」をご愛顧いただき、ありがとうございます。最近の世界の株式市場に関する動向と、当ファンドの運用方針についてご報告します。

市場の変動要因:

- 日本の金融政策: 日本銀行が緩和的な金融スタンスを修正しました。

- 米国ハイテク株の動向: 軟調な米国ハイテク株式指数が日本市場の大きな下落を引き起こし、その影響がアジア市場に波及しました。

ひふみワールドの運用戦略:

- 企業選別: 米国市場のハイテク株の影響を考慮し、年初から徐々にハイテク株を削減し、今後の中心となる企業を選別的に保有しています。

- 米国景気: FRBの金利引き締めが効果を示し始めており、消費者物価指数の落ち着きも見られますが、長引く引き締めが経済活動に抑制効果をもたらしています。

- 現金比率: 米国景気の減速に慎重な対応として、7月末時点での現金比率を約10%として、市場の不確実性に備えています。

円資産と為替影響:

- 目的: 本邦投資家が円資産を多く保持する中で、資産分散を図ることがひふみワールドの設定目的の一つです。

- 為替変動: 日本円の急激な上昇は短期的に基準価額にマイナスの影響を及ぼす可能性がありますが、長期保有による資産分散効果が期待されます。

運用哲学と未来への展望:

- 運用方針: ファンドマネージャーとアナリストがボトムアップアプローチに基づき、世界中の企業と直接面談を行いながら運用を続けています。

- 世界経済の展望: 変化し続ける世界経済の中で、楽しみに満ちた未来を信じています。ひふみワールドは、皆様の資産を明るい未来へ導くため全力を尽くします。

AI(ChatGPT)による内容要約

現在の市場状況についてのご報告:

- 本日、東京市場および米国市場の下落を受け、ひふみ投信の基準価額は67,157円(前日比-4,578円)、下落率-6.38%と記録しました。この大きな下落により、皆様には多大なご心配をおかけしております。

過去の市場動向と比較:

- TOPIX(配当込み)が一日に5%以上下落した日は2008年の運用開始以来、合計17回あります。このうち2008年のリーマンショック時に8回、2020年のコロナショック時に1回発生しており、近年は非常に珍しい事態でした。

今回の下落の主な原因:

- 日本銀行による金利引き上げ。

- 円高進行。

- 米国の景気後退懸念。

- 中東の戦争懸念。

運用方針と投資家へのメッセージ:

- 短期的な市場の変動が収束するかは未知数ですが、過去のデータに基づくと、大きな下落後には買い増しを行うことが長期的に見て成果をもたらしました。

- 当ファンドは、価値ある企業の株を選びながら、大幅に割安になった銘柄への投資を積極的に行うチャンスと捉えています。これまでの経験上、相場の回復期にはひふみ投信が良い成果を得てきた歴史があります。

- 引き続き、慎重かつ積極的な運用を行い、皆様の信頼に応える運用成果を目指します。

コメント