これから資産運用を始めたい人がよく耳にする

- ネット証券等で新NISA(旧:積立NISA)

- ウェルスナビのおまかせNISA

どちらがご自身に適しているか判断することが重要です。

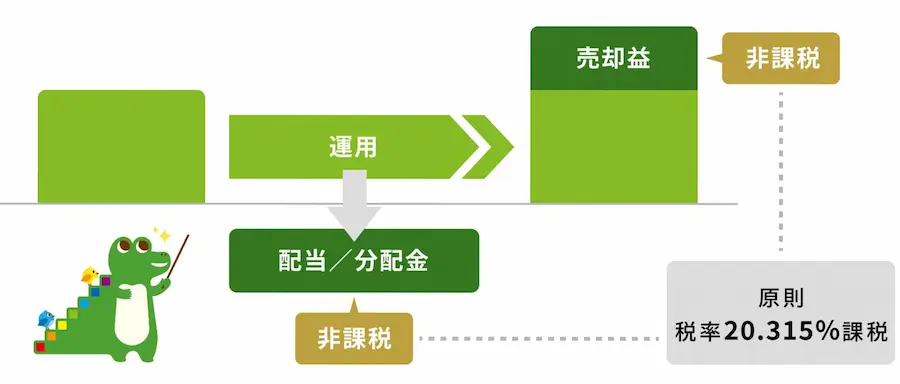

そもそもNISAはNISA口座内での売却利益や配当/分配金に対して一切税金がかからない(非課税)で運用できる国の制度です。資産形成においで多大な恩恵があるので、ぜひ活用を検討したいです。

SBI証券や楽天証券などほぼ全てのネット証券でNISA口座を開設することが可能です。

一方で、おまかせNISAはNISA制度に対応したウェルスナビのサービス名称です。ウェルスナビでNISA口座(お任せNISA)を開設すると運用の全てをお任せできるのが特徴です。

どちらを選ぶかは目的に応じて考える必要があります。

この記事では、ネット証券等で新NISAとウェルスナビのおまかせNISAのどっちがいいのかについて、違いを比較し、併用についても解説します。

今だけ!当サイトからの新規口座開設+10万円以上の入金で1,000円がプレゼントされる「マネとも×ウェルスナビ タイアッププログラム」を実施中。

上記キャンペーンを活用することで下記の特典を得られます。

- 当サイト経由でおまかせNISAを始めて「タイアッププログラム」と「積立開始プログラム」を適応し、現金1,500円以上もらう

↓今すぐお得な始め方を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

1. ネット証券で新NISA(積立NISA)のメリット・デメリット解説

そもそもNISAとは?

NISA(旧:つみたてNISA)は、NISA口座内での売却利益や配当/分配金に対して一切税金がかからない(非課税)で運用できる国の制度。

日本国内に住んでいる18歳以上の方なら誰でもNISA口座を開設できます。

(引用:金融庁)

NISAには、つみたて投資枠と成長投資枠があり、それぞれ年間120万円、240万円まで投資することができます。

概要を簡単に表でまとめました。

| 現行(新しい)NISA | ||

|---|---|---|

| つみたて投資枠 | 成長投資枠 | |

| 非課税期間 | 無期限 | |

| 年間の非課税枠 | 120万円 | 240万円 |

| 生涯の非課税枠 | 1800万円 ※成長投資枠だけの場合1200万円まで | |

| 投資できる商品 | 金融庁の基準を満たした投資信託 | 投資信託・個別株式 |

- つみたて投資枠・成長投資枠で投資できる商品が違う

- つみたて投資枠・成長投資枠で年間投資上限金額が違う

- 非課税枠の上限は合計1,800万円まで

- 非課税期間は無期限

ネット証券でNISA口座を開設するメリット・デメリット

(引用:楽天証券)

ネット証券でNISA口座を開設するとNISAが持つ全ての恩恵を享受することができ、具体的には下記のようなメリットとデメリットがあります。

| メリット |

|---|

| ・投資信託だけでなく、株にも投資できる ・知識があれば効率的な運用が可能 |

新NISAの良い点は、投資できる金融商品が株や投資信託と幅広いことです。そのため、ご自身で投資戦略を組める方なら、効率的な運用運用をすることができます。

| デメリット |

|---|

| ・資産運用方針や投資する銘柄を自分で選ぶ必要がある ・制度が複雑で上手に活用するのが難しい |

一方、ネット証券等でNISA口座を開設して資産運用を行う場合、基本的にはご自身で投資する銘柄を選定する必要があります。

また、つみたて投資枠と成長投資枠それぞれで投資できる商品や金額が違うため、知識がないと制度を有効活用しきれない可能性があります。

2. ウェルスナビのおまかせNISAのメリット・デメリット解説

おまかせNISAは、ウェルスナビのNISA口座対応のサービスの名称です。

NISAのメリットを活用しながら、長期的な資産形成に適した資産運用を全自動で行ってくれるサービスです。

投資する際に時間や手間のかかる「資産運用方針の決定・銘柄の選定・売買・メンテナンス」をすべて自動でしてくれるので、忙しい人でも簡単に資産運用を始められます。

ウェルスナビのように資産運用を全ておまかせでしてくれるサービスをロボアドバイザーと言います。

- 投資知識ゼロでも安心!すべて”おまかせ”の全自動運用

- あなたに最適なリスクで、安定的なリターンを期待できる

- 大手金融グループならではの「安心感」

- 長期運用での確かな運用実績

- 利用者数・預かり資産でロボアドバイザー業界No.1(※)

- 新しいNISA制度(つみたて/成長投資枠)に完全対応

- 【実例】マネとも中の人も7年以上投資!+88%の運用実績(2025年10月時点)

※一般社団法人日本投資顧問業協会「契約資産状況(最新版)(2025年3月末現在)『ラップ業務』『投資一任業』」を基にネット専業業者を比較 ウエルスアドバイザー社調べ(2025年6月時点)

| おまかせNISAの概要 | |

|---|---|

| 企業名 | ウェルスナビ株式会社 |

| 預かり資産手数料 | 0.693〜0.733%[試算] (現金部分を除く、年率、税込) ※新しいNISA口座で自動積立のみで入金した場合 |

| 投資商品の保有コスト | 年率0.08〜0.13% ※ETFの信託報酬 |

| 手数料割引 | あり 50万円~200万円未満:6か月毎に0.011%(年率,税込) 200万円以上 :6か月毎に0.022%(年率,税込) |

| 最低投資金額 | 1万円 |

| 最低積立金額 | 1万円〜 |

| 入金手数料 | クイック入金対応銀行の場合無料 |

| 出金手数料 | 無料 |

| メリット |

|---|

| ・複雑なNISA口座での運用を全ておまかせできる ・ウェルスナビの通常口座で運用するより手数料がお得になる |

最大のメリットは、複雑なNISA口座での取引を全ておまかせできる点。必要なのは簡単な診断と入金だけ。

誰でも知識なしに長期的な資産形成のための資産運用を始めることができます。

また、ウェルスナビの通常口座で運用するより手数料が割安に(※新しいNISA口座で自動積立のみで入金した場合)なります。

そのため、すでにウェルスナビで運用している方にもメリットがあります。

| デメリット |

|---|

| ・ウェルスナビ以外の金融商品に投資できない ・おまかせするので手数料が発生する |

デメリットとして、一般的なネット証券でNISA口座を開設した場合と比べて、ウェルスナビが自動的に買い付ける金融商品以外に投資できない点です。

例えば、株式には投資することができません。

また、運用をウェルスナビにおまかせする代わりに手数料が必要になります。

ご自身で投資を行えば必要ない手数料なので、知識がある方からすれば割高に感じる傾向があります。

3. ネット証券でNISAとウェルスナビのおまかせNISAの違いを比較

ここからは、ネット証券等でNISA口座を開設する場合とウェルスナビのおまかせNISAの違いを深掘りしていきます。

| 違いの比較要素 | おまかせNISA(ウェルスナビ) | ネット証券でNISA |

|---|---|---|

| 始めやすさ | 入金のみ | 入金+銘柄選びが必要 |

| 選べる金融商品の数 | ウェルスナビの商品のみ | 投資信託・個別株式 |

| 最低投資金額 | 1万円〜 | 100円〜 |

| 手数料 | 0.693〜0.733% (現金部分を除く、年率、税込) ※新しいNISA口座で自動積立のみで入金した場合 ※別途投資商品の保有コスト(信託報酬)年率0.08〜0.13%が必要 | なし ※投資信託に投資する場合、別途投資商品の保有コスト(信託報酬)が必要 |

| ポイント利用 | 不可 | ネット証券によっては可能 |

ウェルスナビのおまかせNISAの良い点は圧倒的な始めやすさにあります。

ネット証券等でNISA口座を利用する場合、ご自身での投資戦略の立案や銘柄選定が必要になります。

おまかせNISAなら簡単な診断と入金さえ行えば、あとは自動的に長期的な資産形成に適した資産運用を簡単に始められます。

一方で、おまかせNISAの場合、おまかせする代わりに手数料が別途発生します。

また、幅広さや効率性なら、ネット証券等でNISA口座を開設した方が有利です。

幅広い投資信託銘柄や株式銘柄から自分の投資したい商品に投資することができます。手数料も必要ありません。

また、おまかせNISAが最低1万円からに対して、ネット証券のNISA口座なら最低100円から始めることができます。

ネット証券によってはポイントで投資できる場合もあるので、ポイントを貯めている方はお得に投資できる可能性があります。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

4. ネット証券でNISAとウェルスナビのおまかせNISAどっちがおすすめ?

それぞれ運用目的によってはおすすめの人が変わります。

なぜこう言えるのかに解説します。

| おまかせNISAで資産運用 | ネット証券等でNISA口座を開設して資産運用 | |

|---|---|---|

| リターンの安定性 | ◎ | ◯ |

| リターンへの期待度 | ◯ | ◎ |

| リスク(値動きの変動幅) | 低〜中 ※診断時のリスク許容度により変動 | 知識があればコントロール可能だが、大きくなりがち |

注目すべきポイントは、下記にあります。

- リスク(値動きの変動幅)

違い:リスク(値動きの変動幅)について

安定的な資産運用を期待する場合、ウェルスナビのように個人に最適な資産運用を提案してくれるサービスを利用する方法がおすすめです。

例えば、ネット証券等で資産運用をする際の人気銘柄(投資信託)として、米国の株価指数S&P500に連動する「eMAXIS Slim 米国株式(S&P500)」などの投資信託があります。S&P500に連動する銘柄は、過去の運用成績が高いことから人気です。

しかし、S&P500銘柄に投資した場合、「米国だけ」「株だけ」と集中投資になってしまう可能性があります。

高いリターンを期待できる一方で、銘柄の資産配分に偏りがあり、金融危機による下落が起きた際、大きな損失を抱える可能性があります。

<S&P500はコロナショックで約40%下落した>

(引用:https://jp.investing.com/indices/us-spx-500-chart)

マネとも中の人

マネとも中の人銘柄選定に自信がない人がいきなりマイナス40%になると、不安になり、途中で投資を止めてしまいますよね。

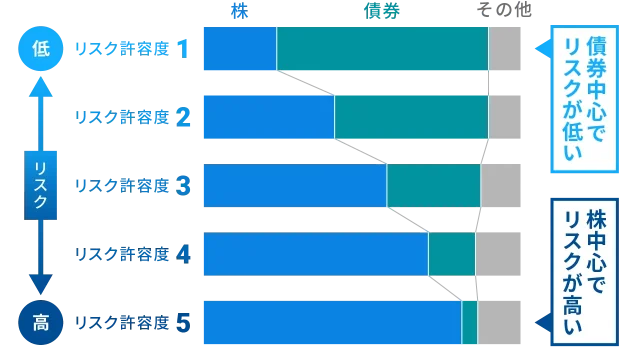

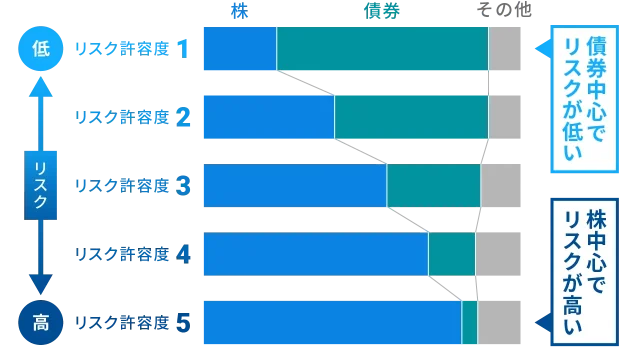

下記はウェルスナビとS&P500のリスク水準(想定)の比較です。

<リスク水準(想定)の比較>

| リスク水準 | |

|---|---|

| ウェルスナビ リスク許容度1 | 約8.5% |

| ウェルスナビ リスク許容度2 | 約10.3% |

| ウェルスナビ リスク許容度3 | 約12.4% |

| ウェルスナビ リスク許容度4 | 約14.4% |

| ウェルスナビ リスク許容度5 | 約15.5% |

| S&P500 | 約18.0〜22.0% |

S&P500の方がウェルスナビよりもリスクが高くなっています。

これはウェルスナビが、株だけでなく、債券や金、不動産といったさまざまな資産にバランスよく分散し、個人に合わせて投資の値動きの大きさ(リスク)を調整しているからです。

そのため、おまかせNISAは、何をどれくらい売ったり買ったりしたらよいか、個人で悩む必要がないだけでなく、ご自身に適したリスクで、安定した資産運用ができます。

しかし、ウェルスナビのNISA口座で資産運用する場合は、手数料として年率0.693〜0.733%(年率、税込)がかかります。

手数料をかけずに資産運用をしたい方は、ネット証券等でNISA口座を開設して、ご自身で資産運用するのがおすすめです。

おまかせNISAはいつ始めるべき?

始めるべき時期はいつでも大丈夫と考えています。

ウェルスナビのようなおまかせ資産運用サービスでは、長期的な資産運用が重要です。

なぜなら、長期で運用するほど、リスクの大きさが安定化する傾向にあるからです。

また、毎月などの定期でコツコツを投資資金を増やす積立投資の利用もおすすめです。

なぜなら、積立投資を行うことによって、高値掴みのリスクを分散し、安定的に資産運用を行える可能性が高くなるからです。

そのため、いつ始めるはさほど重要ではなく、

- 長期投資を行う

- 積立投資を行う

ことによって、いつ始めても安定的な資産運用ができる可能性が高い傾向にあります。

今なら当サイトからの新規口座開設+10万円以上の入金で1,000円がプレゼントされる「マネとも×ウェルスナビ タイアッププログラム」も実施中です。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

5. ネット証券でNISAとウェルスナビの併用はあり?

基本的には併用はおすすめしません。なぜならNISA口座の非課税メリットが大きいからです。

そのため、まずはNISA口座の投資枠を全て埋めることに専念した方がいいと考えます。

もし、ネット証券でのNISAやウェルスナビと併用効果のある商品を探している場合、次に紹介するROBOPROという選択肢もあります。

下落にも強い!安定運用を目指すならAI搭載の「ROBOPRO(ロボプロ)」

「安定的に資産を増やしたいけれど、市場の急落が心配…」 そんな方に注目してほしいのが、SBIホールディングスの子会社である株式会社FOLIOが運用しているAIを活用したロボアドバイザー「ROBOPRO」です。

① AIが市場を先読み!あらゆる相場に最適な資産配分へ

- ROBOPROは、AIが金融市場のデータを分析し、将来を予測しながら資産配分をダイナミックに変更します。

- 上昇相場だけでなく、下落相場もチャンスと捉え、機動的に資産を守り・育てる動きをします。

② 安定的なパフォーマンスを期待できる

- 金融庁が公表したロボアドバイザーの実績比較(※2022年末時点)では、ROBOPROが運用実績No.1を獲得しました。

- 長期的な実績も高く、2020年1月15日~2025年1月15日の5年間で+105.70%(年率換算約21%)という優れた数値を記録しています。

③ 利用者も実感!"守りながら増やす" 安定感

- 当サイト「マネとも」の中の人も、ROBOPROで5年以上にわたり投資を継続しています。

- その運用実績は+68.7%(2025年11月1日時点)。

中の人の現在の運用実績を表示する

ROBOPRO以外の商品も併用投資していますが、コロナショックや2024年8月の日本株の大幅安時でもROBOPROは他の商品と比べて下落幅が小さい傾向にありました。

このように、心理的に比較的安心かつ安定的に利益を積み上げてくれるのが良い点だと感じています。

下記は、ROBOPROと一般的なロボアドバイザーの違いを簡潔にまとめた表です。

| 項目 | ROBOPRO | 一般的なロボアドバイザー |

|---|---|---|

| AIの活用 | 積極的に活用 | 活用なし |

| リターンへの期待度 | 相対的に高い | 市場平均並み |

| 下落相場への対応 | 機動的に対応 | 対応なし |

ROBOPROを活用した併用投資アプローチ

S&P500・オルカン(全世界株)・一般的なロボアド(例:ウェルスナビ)とROBOPROを併用すると、より安定的な資産運用を期待できる可能性があります。

根拠は、運用方針の違いによって、値動きの相関を下げやすい点にあります。

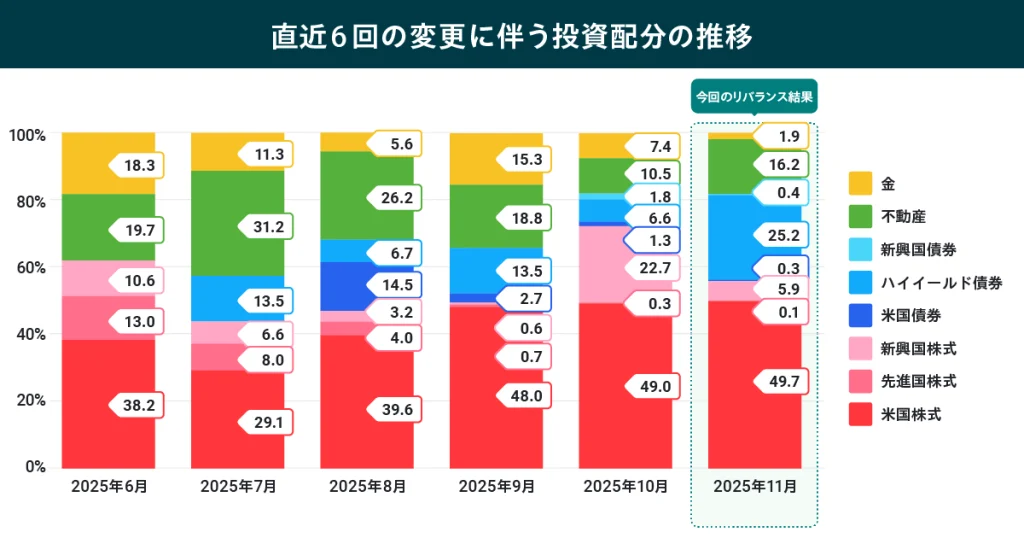

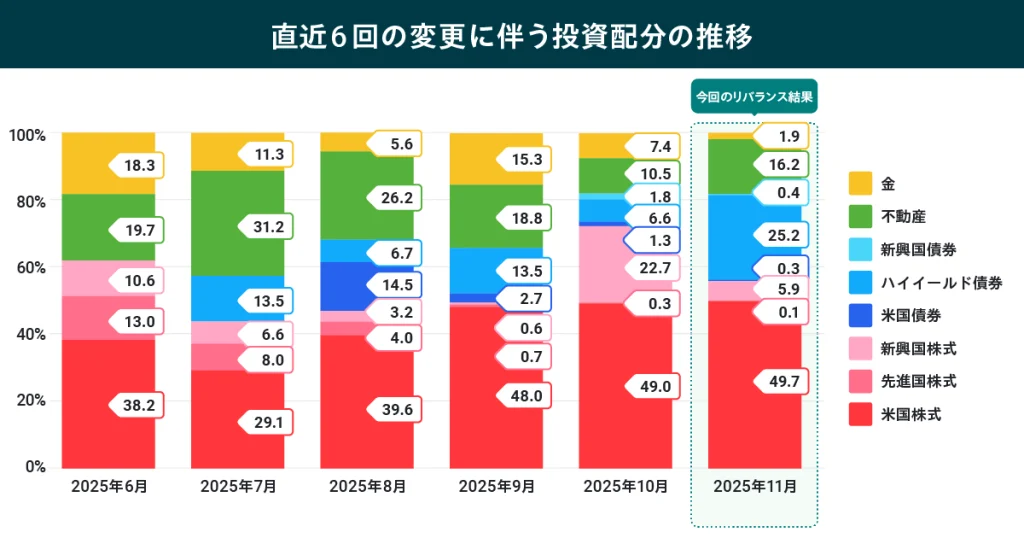

2025年11月のROBOPROの投資配分と運用方針

現在のROBOPROは、米国株式を維持しつつ、新興国株式や金を減らしハイイールド債券と不動産を増やした資産配分。

| 資産 | ROBOPRO | 一般的なロボアド ※ウェルスナビリスク許容度5の場合 | オルカン | S&P500 |

|---|---|---|---|---|

| 米国株 | 49.7% | 39.0% | 100% | 100% |

| 日欧株 | 0.1% | 33.9% | 0% | |

| 新興株 | 5.9% | 12.1% | 0% | |

| 債券 | 25.5% | 5.0% | 0% | 0% |

| 金 | 1.9% | 5.0% | 0% | 0% |

| 不動産 | 16.2% | 5.0% | 0% | 0% |

ROBOPROの直近6ヶ月の投資配分の推移を見る

市況の変化に合わせるために、ROBOPROは投資配分の変更を基本的に月一回行っています。これによって、今の相場に最適なポートフォリオ(投資配分)に更新されます。

併用アプローチの期待効果

| 局面 | ROBOPRO | S&P500・オルカン・一般的なロボアド(株式比率高めの場合)など |

|---|---|---|

| 景気が強い局面 | リスク資産を増やし 上昇の波に乗る傾向 | リスク資産比率が高いので 上昇の波に大きく乗る傾向 |

| 景気が弱い局面 | ディフェンシブ資産を増やし リスクを抑制する傾向 | ディフェンシブ資産が少ないため 下げ幅が大きくなる傾向 |

併用することで、下落時の不安を和らげつつ、上昇の恩恵も受け取りやすくなる可能性があります。

理想的な資産運用に対する考え方

安定的な資産形成を期待するための理想的な資産運用は下記と考えています。

- 景気が強い局面

→株式・不動産などリスク資産を増やし、上昇の波に乗る。 - 景気が弱い局面

→債券・金といったディフェンシブ資産を増やし、下落幅を緩和。

そのため、株式市場がいつも好調でないことを考慮し、株式中心の商品(S&P500/オルカン/一般的ロボアド)に、異なるアプローチの「ROBOPRO」を併用することで、

- 下落局面でも資産の目減りを抑えつつ、

- 上昇局面では取りこぼしを減らして、

→ より安定的に資産を積み上げる設計に近づける可能性があります。

比較違いまとめ

最後に資産運用にて重要なことは「続けること」です。短期間ではマイナスになることも多々ありますが、長期投資を行うことで運用成績が安定的になる傾向があります。

そのために、自分に適した運用手法で投資を始めることが大切です。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※ウェルスナビ公式とおまかせNISA公式は同じです。

※サービス内容やキャンペーン条件は公式サイトで必ずご確認ください。

コメント