CMでも話題の1万円という少額から全自動でおまかせの資産運用ができるサービス「ウェルスナビ」。

下記の特徴があるサービスです。

- 投資知識ゼロでも安心!すべて”おまかせ”の全自動運用

- あなたに最適なリスクで、安定的なリターンを期待できる

- 大手金融グループならではの「安心感」

- 長期運用での確かな運用実績

- 利用者数・預かり資産でロボアドバイザー業界No.1(※)

- 新しいNISA制度(つみたて/成長投資枠)に完全対応

- 【実例】マネとも中の人も7年以上継続で積立投資!+70%超の運用実績(2025年5月時点)

ですが、ネット等では、手数料が高いという口コミがよく見受けられます。

この記事では、ウェルスナビの手数料が実際に高すぎるのかどうかについて解説していきます。

今だけ!当サイトからの新規口座開設+10万円以上の入金で1,000円がプレゼントされる「マネとも×ウェルスナビ タイアッププログラム」を実施中。

上記キャンペーンと同時実施中のキャンペーン「積立開始プログラム」を併用することで現金1,500円以上プレゼント!

マネとも中の人

マネとも中の人今なら、お得にウェルスナビを始めることができます。

↓今すぐお得な始め方を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

1. ウェルスナビの手数料は高くてもったいない?

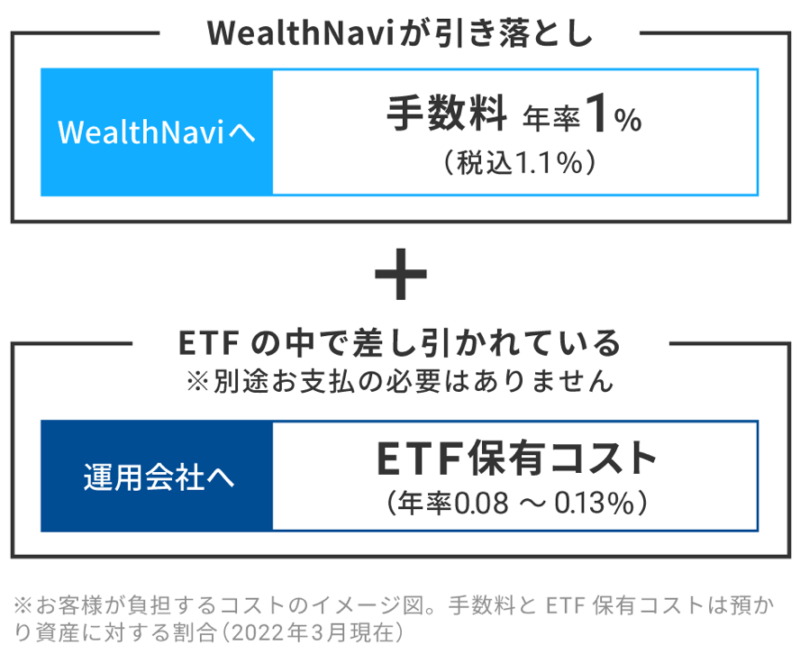

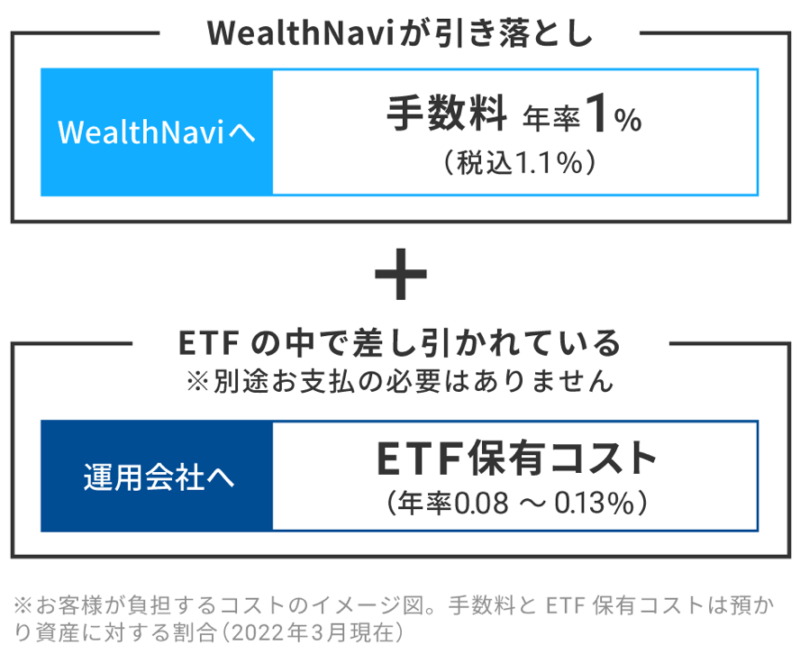

ウェルスナビでは、投資商品の保有コスト(年率0.08〜0.13%程度)の他に、投資一任手数料が別途発生します。

この投資一任手数料は、投資をウェルスナビのおまかせする代わりに支払う手数料。

そのため、投資の知識があり自分で投資戦略を考えられる人は、この投資一任手数料が不要なので投資効率が悪いと考える傾向があります。

ツイッターで口コミを調べてみると「高いんじゃない?」という意見も見受けられます。

最近、投資に興味が湧きウェルスナビを知ったのですが、手数料1%ってやはり高いのでしょうか、投資初心者にはわからない。ロボアドは楽そうでいいなと思ったのですが…

— kamin (@odo6ma2) 2017年11月21日

まずはこの投資一任手数料の詳細を見ていきましょう。

投資一任手数料について

投資一任手数料は、投資の全てをロボアドバイザーに任せる代わりに支払う代行手数料です。

ウェルスナビのサービス利用手数料は預かり資産の1.1%(年率、税込)となります。

例えば、100万円をウェルスナビに投資した場合、毎年必要になる利用手数料は約1万円です。

この投資一任手数料には以下の全ての手数料が含まれます。

預け資産額が3,000万円以上の分は半額!

基本的なサービス手数料は1.1%(年率、税込)ですが、預かり資産評価額が3,000万円以上の分に関しては手数料が半額の0.55%(年率、税込)となります。

例えば、預かり資産額が5,000万円の時、年間手数料は3,000万円×1.1%+(5,000-3,000)万円×0.55%=44万円

投資信託の保有コスト(信託報酬)について

ウェルスナビは海外の証券取引所に上場されている投資信託(海外ETF)に投資を行います。

投資信託の運用には様々な手数料が発生しますが、ウェルスナビで発生する投資信託の手数料は信託報酬のみです。

信託報酬とは、投資信託の運用会社に支払う手数料です。

ウェルスナビは信託報酬が年率0.08%〜0.13%程度かかります。

結局、ウェルスナビの手数料は高いのか?

上記2つの手数料をまとめると、ウェルスナビの手数料は年率で預かり資産の1.18〜1.23%程度となります。

この手数料が高いのか安いのかという点に関しては、あなたがどのような運用を期待するのかという側面で評価することで適切に価値を判断することができるでしょう。

しかし、ここから紹介する人にとっては手数料を払ってでもおすすめできます。

おすすめな人①:「何に投資すればいいか自信がない!」投資未経験者or経験者

ウェルスナビは「何に投資したらよいのか?」の銘柄選定で悩む必要がありません。

そのため、

- 自分で投資(銘柄選定)できない・自信がない方

- 自分でやってみたけど失敗した方

はウェルスナビがおすすめです。

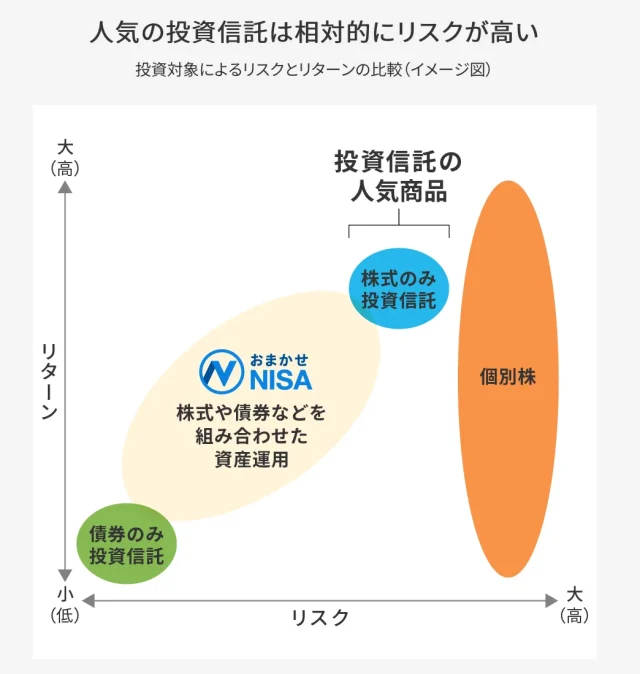

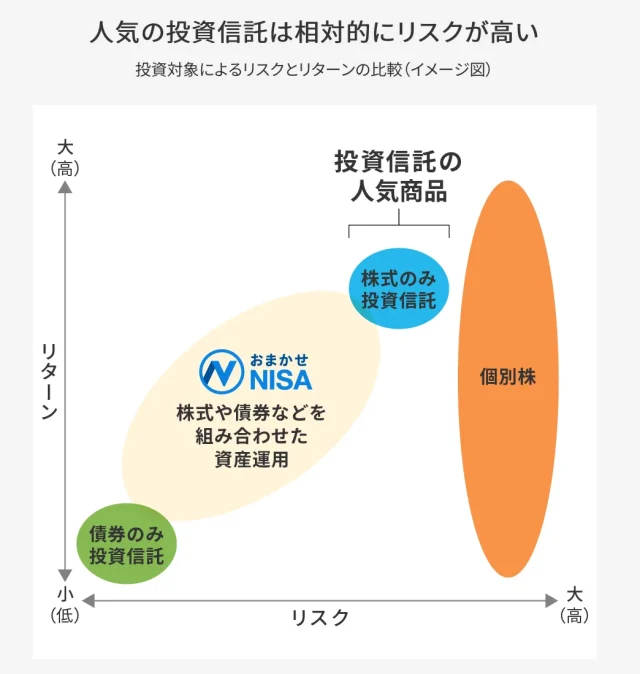

この理由を一般的な投資例(投資信託)と比較しながら解説していきます。

| ウェルスナビ | 一般的な投資例(投資信託) ※株式に100%投資する銘柄の場合 | |

|---|---|---|

| リターンの安定性 | ◎ | △ |

| リターンへの期待度 | ◯ | ◎ |

| リスク(値動きの不確実性) | 低〜中 ※個人のリスク許容度で変動 | 大 |

| 手数料 | あり:1.1%(税込、年率) | なし |

| 始めやすさ | 全自動 | 銘柄選定が必要 |

例えば、代表銘柄として、米国の株価指数S&P500に連動する「eMAXIS Slim 米国株式(S&P500)」など株式に100%投資する投資信託があり、過去の実績が高いことから人気です。

しかし、例えばS&P500銘柄に投資した場合、「米国だけ」「株だけ」と集中投資になってしまいます。

高いパフォーマンスを期待できる分、銘柄の資産配分に偏りがあり、金融危機による下落が起きた際、大きな損失を抱えるリスクがあります。

<S&P500はコロナショックで約40%下落した>

(引用:https://jp.investing.com/indices/us-spx-500-chart)

銘柄選定に自信がない人がいきなりマイナス40%になると、不安になり、途中で投資を止めてしまいますよね。

なぜリスクが高いと安定的じゃないの?

投資商品のリスクが高いと、投資するタイミングを間違えた場合、元の水準に戻るのに5〜10年程度かかる場合があるからです。

(引用:Yahoo.ファイナンス)

上記は、2005年から2016年のNYダウ(米国の株式市場の全体的な値動きを示す代表的な株価指数)の価格推移です。

2007年に最高値を更新して、そのあとリーマンショックで大暴落しました。そして、2007年水準の価格に戻るまで6年程度の歳月がかかっています。

6年も下落を耐えるのはしんどいと考える方も多そうですよね。

そこで、株以外の資産にも分散投資しておけば、損失を減らせる可能性があります。

損失を減らせるということは、マイナスがプラスリターンに戻る時間も早くなるということでもあります。

そもそも、どれくらいの損失なら心理的に耐えられるかを相対的に測る指標である”リスク許容度”は個人によって異なるため、投資する商品の資産配分比率は個人によって変わります。

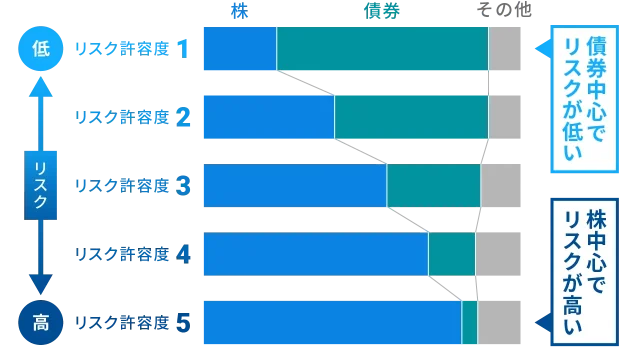

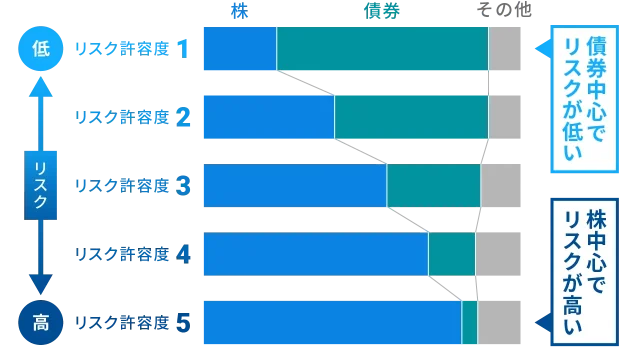

ウェルスナビでは1から5まで、5段階のリスク許容度に合わせた資産配分があり、簡単な診断を経て設定できるようになっています。リスク許容度が上がるほど株式の比率が高くなりリスクも高くなります。

下記はウェルスナビとS&P500のリスク水準(想定)の比較です。

<リスク水準(想定)の比較>

| リスク水準 | |

|---|---|

| ウェルスナビ リスク許容度1 | 約8.5% |

| ウェルスナビ リスク許容度2 | 約10.3% |

| ウェルスナビ リスク許容度3 | 約12.4% |

| ウェルスナビ リスク許容度4 | 約14.4% |

| ウェルスナビ リスク許容度5 | 約15.5% |

| S&P500 | 約18.0〜22.0% |

参考データ

ウェルスナビ公式サイト:https://www.wealthnavi.com/image/WealthNavi_WhitePaper.pdf?v=20211111 ニッセイ基礎研究所:https://www.nli-research.co.jp/report/detail/id=77054?pno=3&site=nli

S&P500の方がウェルスナビよりもリスクが高くなっています。

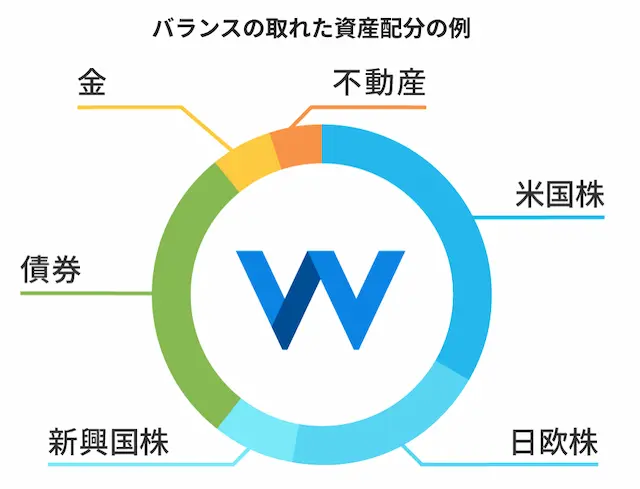

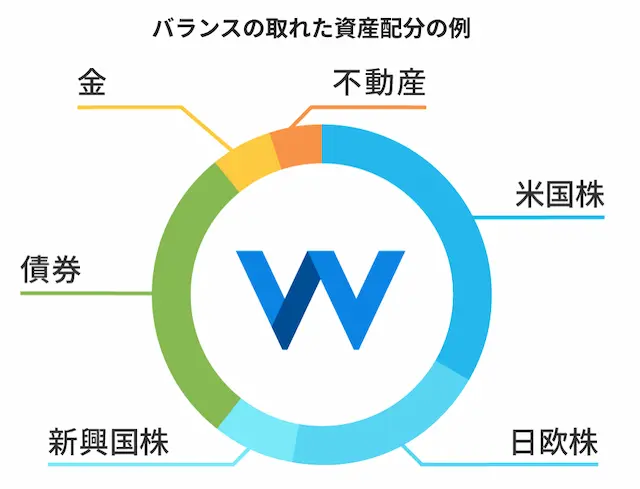

これはウェルスナビが株だけでなく、債券や金、不動産といったさまざまな資産にバランスよく分散し、投資の値動きの大きさ(リスク)を調整しているからです。

下記はウェルスナビとS&P500の投資対象の比較です。

| ウェルスナビ ※リスク許容度3の場合 | S&P500 | |

|---|---|---|

| 米国株 | 33.5% | 100% |

| 日欧株 | 18.9% | 0% |

| 新興株 | 6.6% | 0% |

| 債券 | 29.0% | 0% |

| 金 | 7.0% | 0% |

| 不動産 | 5.0% | 0% |

自分に適したリスク許容度で投資をするからこそ、安心して投資を続けられると言えます。

自分で投資(銘柄選定)できない・分からない方は、ウェルスナビなら

- 投資の知識不要の完全お任せで

- 安定的な資産運用を期待できる

ためおすすめです。

運用方針や投資対象に自信がない方は、ウェルスナビを利用した方が、結果として安心して資産運用ができるかもしれません。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

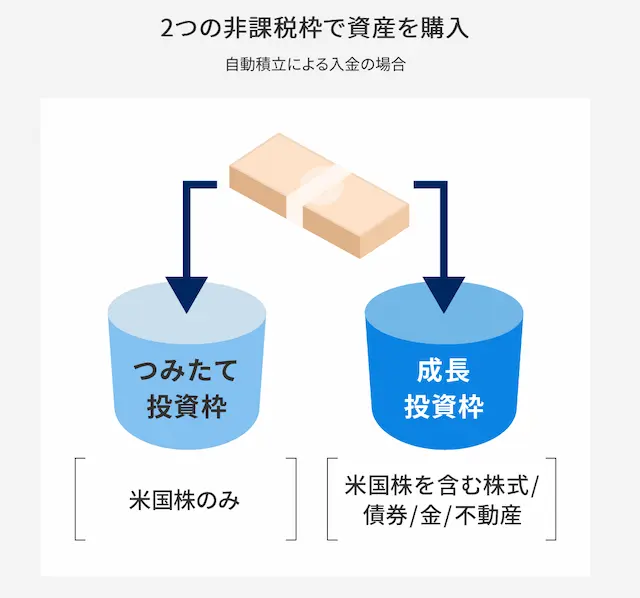

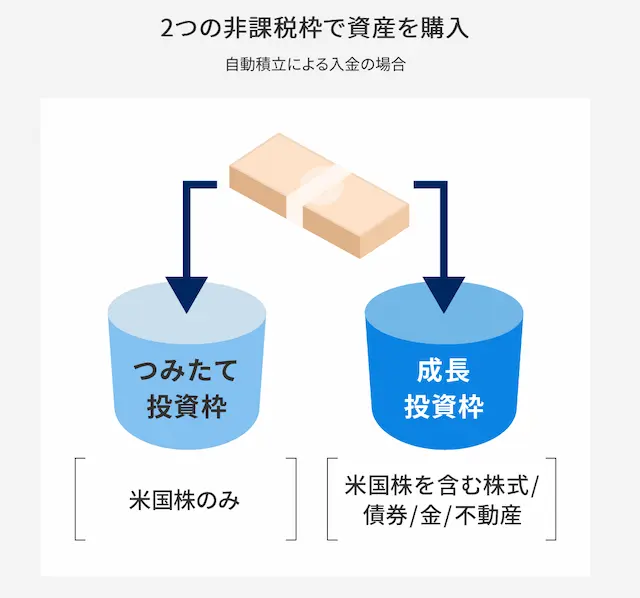

おすすめな人②:(新)NISA口座での運用を全て”おまかせ”したい方

“NISA口座の運用を全ておまかせしたい“という方は、ウェルスナビの「おまかせNISA」がおすすめです。

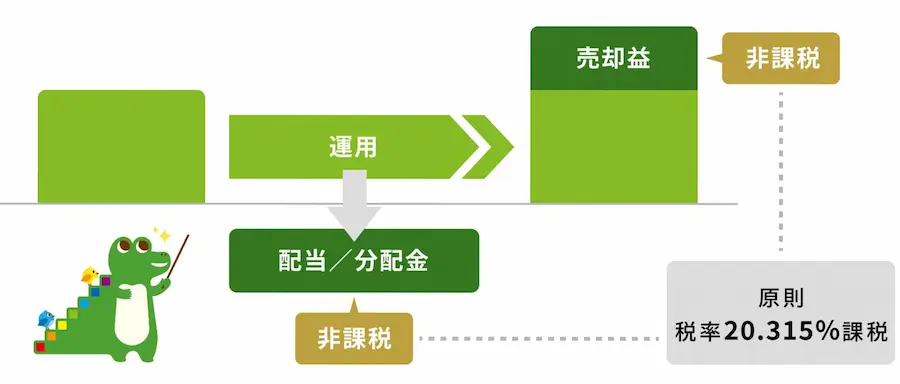

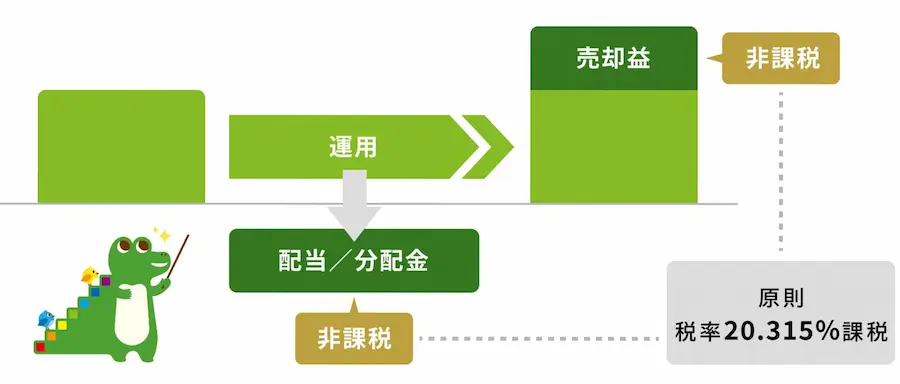

NISA(旧:つみたてNISA)は、NISA口座内での売却利益や配当/分配金に対して一切税金がかからない(非課税)で運用できる国の制度。

日本国内に住んでいる18歳以上の方なら誰でもNISA口座を開設できます。

(引用:金融庁)

NISAには、つみたて投資枠と成長投資枠があり、それぞれ年間120万円、240万円まで投資することができます。

概要を簡単に表でまとめました。

| 現行(新しい)NISA | ||

|---|---|---|

| つみたて投資枠 | 成長投資枠 | |

| 非課税期間 | 無期限 | |

| 年間の非課税枠 | 120万円 | 240万円 |

| 生涯の非課税枠 | 1800万円 ※成長投資枠だけの場合1200万円まで | |

| 投資できる商品 | 金融庁の基準を満たした投資信託 | 投資信託・個別株式 |

- つみたて投資枠・成長投資枠で投資できる商品が違う

- つみたて投資枠・成長投資枠で年間投資上限金額が違う

- 非課税枠の上限は合計1,800万円まで

- 非課税期間は無期限

つみたて投資枠と成長投資枠で投資できる金融商品が違うという点がこの制度の難しい点でもあります。

ウェルスナビでもNISA口座を開設することができ、そのサービス内容が「おまかせNISA」です。

おまかせNISAを利用すると、入金さえすればウェルスナビがNISA口座で自動的に金融商品を買い付けてくれます。

そのため、複雑なNISA制度でどの銘柄にどのように投資しようかと悩む必要がありません。

さらに、おまかせNISA利用の場合、ウェルスナビの手数料が年率0.693〜0.733%(税込)に下がるためお得に資産運用ができます。

| 預かり資産手数料 (現金部分を除く、年率、税込) | |

|---|---|

| おまかせNISA(NISA口座) | 0.693〜0.733% ※リスク許容度により変動 ※自動積立機能の利用必要 |

| 通常口座 | 1.1% |

おまかせNISAについては「おまかせNISAの実績評判は?メリットとデメリットから利用すべきかを徹底吟味」を参考にしてください。

そのため、下記の方にもおすすめです。

- NISA口座での資産運用を全てお任せしたい

- お得な手数料でウェルスナビを利用したい

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

2. 他のロボアドバイザーの手数料と徹底比較

ウェルスナビの手数料は、他のロボアドバイザーと比べて高いのか気になるのではないでしょうか?

実は、他のロボアドバイザーと比べても手数料は大きくは変わりません。

| サービス名 | トータル手数料(年率,税込) | 手数料(年率,税込) | 投資商品の保有コスト |

|---|---|---|---|

| ウェルスナビ | 1.2%程度 | 1.1% ※別途手数料割引あり | 0.08〜0.13% |

| THEO | 1.1%以上 | 1.1% ※別途手数料割引あり | 非公開 |

| ROBOPRO | 1.1%以上 | 1.1% ※別途手数料キャッシュバックあり | 非公開 |

| SUSTEN | 0.12%~0.58%+成果報酬 | ||

| SBIラップAI投資 | 1.0%程度 | 0.66% | 0.295%程度 |

| SBIラップ匠の運用 | 1.5%程度 | 0.77% | 0.691%程度 |

| 楽ラップ | 1.0%程度 | 0.715% ※固定報酬制の場合 | 最大0.255% |

| らくらく投資 | 0.495% | 0.495% | 手数料に含まれる |

| ON COMPASS | 0.9775% | 0.9775% | 手数料に含まれる |

| ウェルスウイング | 0.99%(年率)+330円(月額) | 0.99%(年率)+330円(月額) | なし(投資対象が株式のため) |

もし、手数料最安でロボアドバイザーを利用したい場合はSUSTENがおすすめです。なぜなら、報酬形態が成果報酬体制となっているからです。

引き下げはいつ?手数料は安くなるのか?

これは確定事項ではありませんが、ウェルスナビの手数料は今後安くなる可能性があります。

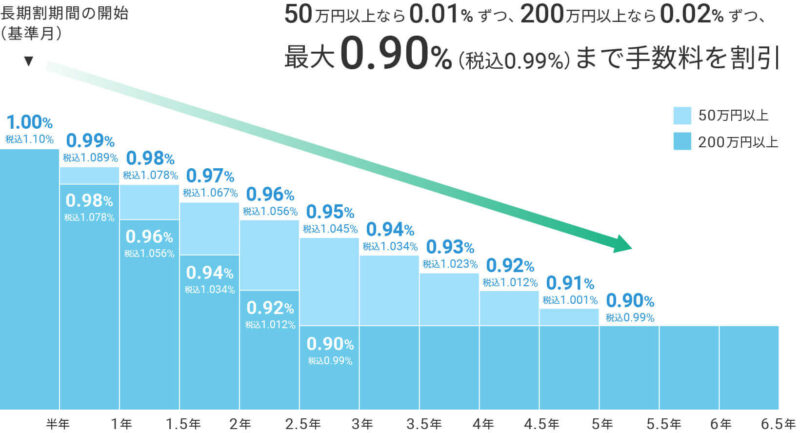

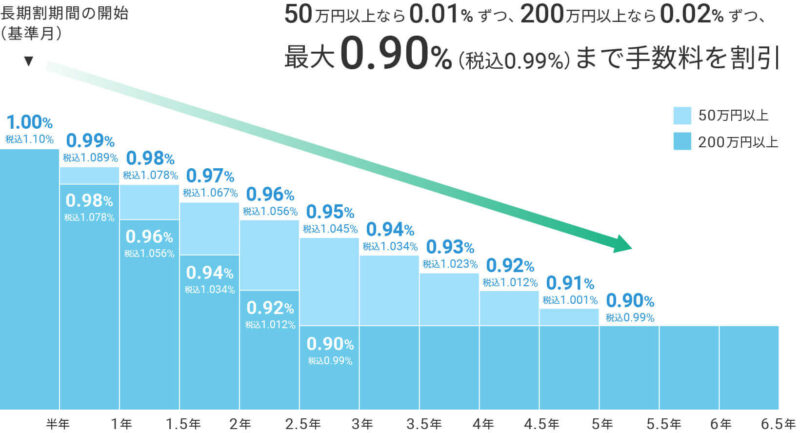

また、ウェルスナビには2017年12月末に「長期割キャンペーン」を始めました。

これはウェルスナビを長期で利用すれば、利用手数料が最大0.11%(年率、税込)安くなる制度です。

直接的に安くなるわけではありませんが、長期で継続することで手数料が安くなるのは嬉しい特典です。

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

3. ウェルスナビの手数料はいつ支払われるのか?

ウェルスナビの手数料はいつ支払われるのでしょうか?いつ支払われたかわからないと不安になりますよね?

ウェルスナビ公式には以下のようにあります。

1ヶ月分の手数料を翌月の1日(休日の場合は翌営業日)にお客様の口座の現金部分から自動的に引き落としさせていただきます。(引用:ウェルスナビ公式サイト)

上記の現金部分とは、資産配分における以下の部分になります。

また、引き落とされた手数料は「取引履歴」から確認することができます。

ウェルスナビ手数料まとめ

ウェルスナビの手数料について解説しました。

ウェルスナビの手数料はあなたがどのような運用を期待するのかという側面で評価することで適切に価値を判断することができるでしょう。

それを踏まえた上で、下記の方にウェルスナビはおすすめできます。

- おすすめな人①:「何に投資すればいいか自信がない!」投資未経験者or経験者

- おすすめな人②:(新)NISA口座での運用を全て”おまかせ”したい方

当記事が参考になったのなら幸いです。

↓お得な始め方の詳細を知る↓

ここからの口座開設で

現金1,000円プレゼント

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント