不動産投資型クラウドファンディング(以下、不動産クラウドファンディング)は、下記ような投資サービスです。

- 不動産事業を営む不動産特定共同事業者(以下、事業者)が組成する案件にお金を投資することで、

- 定期的な分配金(インカムゲイン)、または売却益(キャピタルゲイン)を期待できる

少額から投資することができ、株式や投資信託などと値動きが相関しにくいことから、新しい資産運用の手段として人気です。

しかし、不動産クラウドファンディングには、

- 利回りが高すぎて怪しい!

- 危ない方やめとけ!おすすめしない!

などの口コミがXやYoutube上であります。

実際、不動産クラウドファンディングには株式などの一般的な投資とは異なるリスクがあり、投資を行う上ではその商品が持つリスクを把握した上で適正な判断を行うことが大切です。

この記事では、不動産クラウドファンディングやめとけと言われる理由を解説。

その上でどのように投資することでリスクを軽減できるかを考えます。

1. やめとけ!怪しい!おすすめしないと言われる理由はリスクにあり

- やめとけ!

- おすすめしない!

と言われる主な要因は

- 事業者の倒産・不祥事リスク

- 投資判断の難しさ

にあると考えます。

最初に、この理由を理解する上で押さえるべき不動産クラウドファンディングの主なリスクを解説します。

- 事業者の倒産・不祥事リスク

- 不動産の売却に失敗するリスク

- 賃料収入を想定通りに確保できないリスク

- 為替リスク、カントリーリスク

押さえるべきリスク①:事業者の倒産・不祥事リスク

事業者の倒産や不祥事リスクがあります。

不動産クラウドファンディングではファンドの運用を事業者が行うために、事業者の経営状況と投資家の運用資金が一緒の船に乗っている状態です。

そのため、不動産ファンドの運用がうまくいっていても、運営母体に倒産等の影響があれば、投資している全案件で元本毀損、もしくは償還遅延が発生する可能性があります。

マネとも中の人

マネとも中の人上場企業など、財務が公開されており、財務が健全な事業者を選ぶことが推奨されています。

押さえるべきリスク②:不動産の売却に失敗するリスク

不動産事業では運用している不動産を売却することで現金化し、投資家に元本と利益を返します。

そのため、投資中の物件が取得金額以上で売れるかどうかが重要です。

このため、特に短期運用かつ売却益(キャピタルゲイン)を分配金の原資とするファンドには気をつける必要があります。

不動産マーケットは常に変動しており、気候変動等で短期的にマーケットの景気が悪くなる可能性があります。

このようなタイミングに当たってしまうと、買値以下での売却、最悪売れず、元本償還が延期となるリスクがあります。

ファンド情報を投資前に確認し、投資物件が売れそうかどうかを判断する必要があります。

押さえるべきリスク③:賃料収入を想定通りに確保できないリスク

不動産クラウドファンディングの案件によっては、分配金の一部に賃料収入(インカムゲイン)を原資としている場合もあります。

この場合、賃料を確保できるかどうかが重要です。

例えば、マンションへの投資の場合はそこに実際人が住んでいないと賃料を回収できませんよね。

ファンド情報を投資前にしっかり確認し、賃料を確保できるような物件であるかを精査する必要があります。

押さえるべきリスク④:為替リスク、カントリーリスク

不動産クラウドファンディング事業者の中には、海外の不動産への投資案件もあります。

海外の不動産マーケットによっては国内不動産より高いリターンを期待できる場合もありますが、別途為替リスクやカントリーリスクも乗ってくる点にご注意ください。

為替リスクについて

海外の案件に投資する場合は、円をドルなどの外貨に交換し不動産を購入。運用を行い売却し、回収した外貨を円に変えて投資家に返還するのが一般的です。

外貨で運用を行う案件は、為替相場の影響を受けます。

外貨建てで運用が上手くいっていても、為替の影響で結果として元本を毀損する可能性があります。

米国ドルのようにある程度政府に信用がある国であれば、為替の影響はある一定の範囲内とも考えられますが、発展途上国など国によっては1日で通貨価値が急落する場合もあり注意です。

カントリーリスクについて

投資対象国や地域の政治や経済情勢の変化によって価値が変動するカントリーリスクがあります。

特に国内情勢の変化が目まぐるしい発展途上国の案件に投資する場合に注意したいリスクと言えます。

もちろん日本にも地震などのカントリーリスクがありますが、身近なこともあり、ある程度の想定はできます。一方で、海外となるとカントリーリスクの想定はより難しくなります。

不動産クラウドファンディングやめとけ!と言われる理由

不動産クラウドファンディングのリスクを解説しました。

やめとけと言われる大きな要因は

- 事業者の倒産リスク

- 投資判断の難しさ

にあると考えます。

特に事業者の倒産は投資している案件全てに影響がでる可能性があるため、懸念をいただく方もいらっしゃいます。

また、不動産クラウドファンディングは不動産の運用が成功するかどうかを投資前に吟味する必要があります。

そのため、不動産投資の知識がある程度ないと、適正な投資判断が難しいため、おすすめしないと言われる傾向もあります。

不動産クラウドファンディング投資は中級者向けであるといえます。

ただし、初心者でも損失リスクを軽減するための対策を行うことはできるので、後ほど解説します。

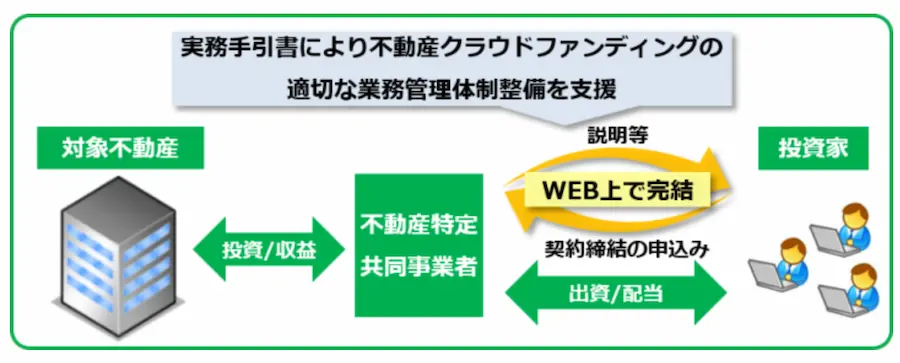

2. 不動産投資型クラウドファンディングとは?仕組みと特徴おさらい

不動産クラウドファンディングでは、事業者が組成する案件に投資することで、リターンを期待することができます。

(引用:国土交通省)

- 事業者が、投資用不動産を探す。

- 事業者は、購入費用を投資家から集めるためのファンドを組成する。

- 投資家は、ファンドの公開情報を参考に投資判断を行い出資する。

- 事業者は、集めた資金を元手に不動産の運用事業を行う。

- 事業者は、運用中の不動産を売却し、元本の償還と利益を得る。

- 事業者は、償還された元本と利益の一部を投資家に分配する。

ここからは、不動産クラウドファンディングの3つの大きな特徴をご紹介します。

特徴1:一般的な投資のような価格の値動きがない

| 項目 | 不動産クラウドファンディング | 値動きがある一般的な投資 (株式投資・投資信託・FXなど) |

|---|---|---|

| 利回りの決定要因 | 事業者の運用成果 | 相場の値動き |

| 相場の値動き | なし | あり |

株などの一般的な投資では、ある程度の相場の値動き(リスク)を投資家が許容し、それに応じたリターンを享受できます。

一方で、不動産クラウドファンディングは事業者の運用成果にリスクとリターンが依存します。

不動産の運用がうまくいけば、投資家はリターンが得られますが、失敗すると元本を毀損する可能性があります。

言わば、不動産の運用を事業者に丸投げしている状態。事業者への依存性が高く、これはメリットであり、デメリットでもあります。

特徴2:少額から不動産に投資ができる

不動産クラウドファンディングでは1万円など、比較的少額から投資を行うことができます。

一般的に個人で不動産事業を行おうと思うと、最低でも数百万円単位のお金が必要となるためメリットです。

ただし、小口で投資を行うため、原則としてその不動産の所有権は投資家にはありません。あくまで事業者の持ち物になる点がデメリットでうs。

特徴3:税制上雑所得に計上

株式や投資信託などの一般的な投資資産は税制上のメリットとして分離課税が適応され、源泉徴収ありの特定口座で運用していた場合、確定申告の必要がありません。

一方で、不動産クラウドファンディングの収益は「雑所得」に計上されるため、原則確定申告が必要です。

心配な方は国税庁のホームページや税務署・税理士に相談するようにしてください。

3. どんな人に不動産クラウドファンディングはおすすめ?

下記のような方におすすめの投資と言えます。

- 株や投資信託の値動きのある投資に怖さを感じる方

- 毎月などコツコツとお小遣いを得たい方

値動きが心理的に負担で、途中で株や投資信託を売ってしまった経験がある方など、株や投資信託が合っていないなと感じている方に適しています。

不動産クラウドファンディング投資なら出資後、元本の返済と利益の獲得を待つだけです。

加えて、不動産クラウドファンディングの案件には、毎月など定期で分配金(インカムゲイン)がもらえる案件もあります。

定期で分配される場合もあるため、お小遣い稼ぎに利用されている方もいらっしゃいます。

4. 失敗しないために!リスク低減のポイント解説

不動産クラウドファンディングは元本保証ではありません。

リスクがあると心配になりますが、大切なのはどうリスクと向き合うかです。

そこで不動産クラウドファンディング投資をされる方向けに”押さえておくべきリスク管理のポイント“をまとめました。

- 余裕資金で投資をする

- 信用できる事業者であるか確認する

- 複数の事業者を利用してリスクを分散する

- ファンドの情報をもとに適正な投資判断を行う

- 優先劣後方式を採用しているかを確認する

- マスターリースがある案件かを確認する(インカムゲインの場合)

- 1案件への一括投資は避け、複数の案件に分散投資する

- 利回りが過度に高すぎる案件に集中投資をしない

ポイント①:余裕資金で投資する

仮に元本毀損や償還の遅延が起こっても数ヶ月から数年分の生活に影響がない範囲での余裕資金で投資を行いましょう。

この理由として、不動産クラウドファンディングでは、案件の運用が終了するまで原則途中解約ができない場合が多く、至急でお金が必要になっても、引き出せない可能性が高いからです。

ポイント②:信用できる事業者であるか確認する

確認すべきは「不動産特定共同事業」であるかどうかです。

不動産クラウドファンディング事業を営むためには不動産特定共同事業法のライセンスが必要です。

基本的には公式サイトに下記のように書いてあると思います。

不動産特定共同事業 第〇号及び第〇号事業者(電子取引業務を行う)

許可番号:〇〇知事 第〇〇号

加えて、下記項目にも注目するといいでしょう。

- 上場企業が運営している

→上場企業倒産率は過去 15 〜 20 年では0.03%程度と低く、財務状況も外部から確認できるため比較的信頼性が高い - 不動産の運用会社としての実績

→不動産運用事業を生業としている事業者は十分な運用ノウハウがあると推測できる - 行政処分(業務改善命令)の有無

→過去に行政処分が行われた事業者は社内管理体制の側面から注意が必要 - 過去のファンド数と償還件数

→ファンド数及び償還件数多いほど、多くのノウハウがあると推測できる - 元本割れor遅延件数の有無

→元本割れや遅延は少ないほどよい(あるから悪いというわけではない、過去対応の質が重要)

加えて、個人的には、財務局から第二種金融商品取引業者の免許を得ている事業者は信頼性が少し上がると考えています。

というのも不動産特定共同事業は国土交通省の管轄に対して、第二種金融商品取引業者は金融庁の管轄です。

どちら良いというわけではないですが、第二種金融商品取引業者の方が必要資本金の額が高かったり、顧客資産の管理等により厳しい条件があります。

ポイント③:複数の事業者を利用して倒産リスクを分散する

不動産クラウドファンディングで最も注意すべきは事業者の倒産リスクです。

これを軽減するために一事業者に投資金を全て投資してしまうのは避けるべきです。

最低でも5社程度に併用投資するのが良いと思います。

倒産リスク対策として「倒産隔離」スキームが新たに登場

事業者が、不動産特定共同事業3号・4号事業としての認可を受けている場合「倒産隔離」のスキームを採用することが可能です。

メリットとして、投資家の出資分で購入した不動産の名義は、SPC(特別目的会社)となります。

このため仮に事業者が倒産したとしても、投資家は不動産投資分の負債を負うだけで済むという仕組みです。

当スキームは、LEVECHY(レベチー)などで採用されています。

「倒産隔離」を採用している事業者をポートフォリオに加えておくのは良い選択肢と言えるかもしれません。

ポイント④:ファンドの情報をもとに適正な投資判断を行う

投資先物件の詳細を十分に確認及び投資判断できない場合、見送るのが賢明です。

特に下記のような項目はしっかり確認すべきでしょう。

- 立地

→不動産投資は土地選びが重要です。建物の価値は年々下がりますが、立地が良ければ物件だけでなく、土地にしっかり価値があります。 - 物件の規模感

→例えば、ワンルームマンション投資の場合、その入居者の退去時、収入ゼロですが、マンションの場合は少々空室あっても運用上は問題ない水準で利回り計算を行っている場合がある。 - 運用方針

→どのような方針で不動産を運用(バリューアップ等)し売却するのかという運用戦略が重要です。不動産価値の査定と向上、及び売却先等の方針を事前に確認しましょう。

ポイント⑤:優先劣後方式を採用しているかを確認する

優先劣後方式は、投資金額を投資家の出資分(優先出資)・事業者側の投資分(劣後出資)に分けるスキームです。

仮に、売却がうまくいかなかった場合でも、劣後出資分までの元本毀損なら投資家の元本は守られます。

投資先の物件が全てという点を省けば、一般的には劣後出資割合が高い方が元本保全性は高まります。

ポイント⑥:マスターリースがある案件かを確認する(インカムゲインの場合)

インカムゲイン=賃料収入が分配金の原資となっている場合は、賃料を確実に回収できるかどうかが重要です。

物件の稼働率からも判断することができますが、堅実性を重視するならマスターリースの有無を確認するとといいでしょう。

マスターリースとは、空室が出ても家賃収入分をリース会社が建て替えて一時的に保証する契約。

このため賃料収入による分配金の減少を防ぐことができます。

ポイント⑦:1案件への一括投資は避け、複数の案件に分散投資する

同事業の案件に対してでも、複数の案件への分散投資を行うようにしましょう。

単一の案件による損失リスクを軽減できます。

ポイント⑧:利回りが過度に高すぎる案件に集中投資をしない

高い利回りはとても魅力的です。しかし、リターンが高いということは、それだけリスクを負っているということでもあります。

体感的に不動産クラウドファンディングで利回りが5%を超えてくるとハイリスク・ハイリターンだと感じます。

特に分配金原資が全て売却益(キャピタルゲイン)となっている場合には注意が必要です。

もしハイリスク・ハイリターンの案件に投資する場合、例えば不動産クラウドファンディング全体で100万円を投資している場合、その10%にあたる10万円以内で投資するなどの投資ルールを個人で設定することを推奨します。

5.おすすめの不動産クラウドファンディング事業者一覧

最後におすすめの不動産クラウドファンディング事業者を紹介します。

- 三井物産のALTERNA(オルタナ) – 確定申告不要の新しい不動産投資

- ジョイントアルファ(Jointo α) – ミドルリターンと堅実な財務基盤を両立

- Rimple(リンプル) – 低リターンだが、堅実性で選ぶならここ

事業者1:三井物産のALTERNA(オルタナ)-確定申告不要の新しい不動産投資

- 超大手商社三井物産の子会社が運営するので、安心感がある

- 不動産やインフラ関連に投資して、景気に左右されにくい安定的なリターンを期待できる

- 10万円から投資ができ、想定利回りは配当金(インカムゲイン)のみで年利3.0〜5.5%程度

- 売却益(キャピタルゲイン)も狙える可能性がある

- 確定申告が必要ないので会社員でも始めやすい

- 年に2回まで売却が可能

オルタナは2,000億円以上の実物資産を運用する三井物産デジタル・アセットマネジメント株式会社が運営するデジタル証券と呼ばれる新興証券会社です。

デジタル証券は、不動産クラウドファンディングに変わる新しい実物不動産投資の手段として登場しました。

デジタル証券とは?

オルタナはデジタル証券に該当します。

- 案件ごとに小口で投資家からお金を集め、その資金を元にオルタナは不動産等の運用事業を行う。

- 投資した投資家には、受益証券を呼ばれる権利(株式のようなもの)が付与される。

- 不動産事業で得られた賃料配当や売却益が、受益証券を持っている人にも還元される。

このような仕組みを導入している証券会社をデジタル証券と言います。

株のように、所持している受益証券の評価額(不動産鑑定評価)が定期的に変動するという独自の特徴があります。

オルタナでは下記のような実物資産(オルタナティブ資産)に投資ができます。

- 不動産(レジデンス、ホテルなど)

- インフラ関連(例:船舶、航空機)

- 再生可能エネルギー

- デジタルインフラ(例:データセンター)

| オルタナ(ALTERNA)の概要表 | |

|---|---|

| 運営会社 | 三井物産デジタル・アセットマネジメント株式会社 |

| 運営会社の財務状況 | 黒字 (2024年3月末時点) |

| ライセンス | |

| サービス開始 | 2023/6 |

| 上場の有無 | 親会社三井物産株式会社が上場企業 |

| 想定利回り | 年率3.0〜6.0%程度 ※インカムゲインのみ |

| 最低投資金額 | 10万円前後 ※案件によって異なる |

| 顧客資産の分別管理 | あり |

| 倒産隔離(SPC) | 全案件であり |

| 振込手数料 | 投資家負担 |

| 出金手数料 | 月1度まで無料、それ以降は1回あたり145円(税込) |

- 確定申告が必要ない

→不動産クラウドファンディングの確定申告が必要という手間が不要! - インカムゲインのみを分配原資としている

→オルタナ開示の利回りは全てインカムゲインのみため堅実な運用を期待できます。 - 運用期間をあえて長くとっている

→不動産マーケットは短期的に大きく変動する可能性があり、オルタナは運用期間を5年程度とあえて長くすることで、適切な売却機会を伺っています。

なお、売却益(キャピタルゲイン)も発生する可能性があり、ALTERNAは定期的に投資物件の不動産鑑定評価額を投資家に提示する方式をとっています。

すでにキャピタルゲインが7%以上の見込み数値で出ているファンドもあり、インカムゲインと合わせると高い運用リターンも期待できます。(詳細は下記記事にて)

\ 2025年10月31日まで /

口座開設でアマギフ500円分

最大10万円分の豪華商品も当たる

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

事業者2:ジョイントアルファ(Jointo α)-ミドルリターンと堅実な財務基盤を両立

- 東証スタンダート上場穴吹興産株式会社の子会社が運営

- 2.0〜6.0%の利回りを期待することができる

- 運営会社の純資産は350億円以上

- SPC型のファンドもある

- 出資金額は1口10万円から

- 現在、投資家の元本毀損なし

ジョイントアルファ(Jointo α)は、東証スタンダート上場企業である、穴吹興産株式会社が運営する不動産クラウドファンディングです。健全な財務基盤があります。

上場企業が運営する不動産クラウドファンディングは利回りが低い傾向がありますが、ジョイントアルファは5.0%程度の利回りを期待することもでき、比較的高めとも言えます。

また、事業者の倒産隔離が可能なSPC型のファンドがあるのも特徴です。

| Rimpleの概要表 | |

|---|---|

| 運営会社 | 穴吹興産株式会社 |

| 運営会社の財務状況 | 黒字 (2024年6月時点) |

| ライセンス | 金融商品取引業:四国財務局長登録(金商)第12号 不動産特定共同事業:第1号事業、第2号事業、第3号事業、第4号事業 |

| 上場の有無 | 東証スタンダート上場 |

| 想定利回り | 年率2.0〜6.0%程度 |

| 最低投資金額 | 1口10万円〜 |

| 顧客資産の分別管理 | 調査中 |

| 倒産隔離(SPC) | あり ※一部案件のみ |

| 振込手数料 | 投資家負担 |

| 出金手数料 | なし |

事業者3:Rimple(リンプル)-低リターンだが、堅実性で選ぶならここ

- 東証プライム上場ミガロホールディングス株式会社の子会社が運営

- 2.0〜6.0%の利回りを期待することができる

- 優先劣後方式の劣後出資割合が30%程度と高い

- 出資金額は1口1万円から

- 募集は基本的に抽選方式

- 現在、投資家の元本毀損なし

運営は東証プライム上場のミガロホールディングス株式会社の子会社が運営するため、運用会社の信頼性が高くなっています。利回りについては3.0%前後の案件が多く、堅実性が売りの事業者です。

| Rimpleの概要表 | |

|---|---|

| 運営会社 | プロパティエージェント株式会社 |

| 運営会社の財務状況 | 黒字 (2024年3月時点) |

| ライセンス | 不動産特定共同事業第1号・2号・3号事業者 許可番号 金融庁長官・国土交通大臣第90号 |

| 上場の有無 | 親会社ミガロホールディングス株式会社が東証プライム上場 |

| 想定利回り | 年率2.0〜6.0%程度 |

| 最低投資金額 | 1口1万円〜 |

| 顧客資産の分別管理 | 調査中 |

| 倒産隔離(SPC) | なし |

| 振込手数料 | 投資家負担 |

| 出金手数料 | なし |

不動産クラウドファンディングやめとけのまとめ

不動産クラウドファンディングには下記のようなリスクがあり、やめとけと言われる理由にもなっています。

- 事業者の倒産・不祥事リスク

- 不動産の売却に失敗するリスク

- 賃料収入を想定通りに確保できないリスク

- 為替リスク及びカントリーリスク(一部案件)

そのため投資を行う際は下記の点を押さえてください。

- 余裕資金で投資をする

- 信用できる事業者であるか確認する

- 複数の事業者を利用してリスクを分散する

- ファンドの情報をもとに適正な投資判断を行う

- 優先劣後方式を採用している案件かを確認する

- マスターリースがある案件かを確認する(インカムゲインの場合)

- 1案件への一括投資は避け、複数の案件に分散投資する

- 利回りが過度に高すぎる案件はその裏付けを必ず確認する

当記事が参考になれば幸いです。

\ 2025年10月31日まで /

口座開設でアマギフ500円分

最大10万円分の豪華商品も当たる

※サービス内容やキャンペーン条件は

公式サイトで必ずご確認ください。

コメント