2024年度から新しいNISA制度も始まり、投資信託への投資を本格的に考えている方も多いと思います。

しかし、投資を始めるなら、最初はできるだけ値動きが小さい投資信託で様子を見たいと思いますよね。投資していきなり大損ということは避けたいはずです。

特に年齢が高齢になればなるほど少しの損失も怖くなります。

マネとも中の人

マネとも中の人この記事では、値動きが小さい(低リスク)投資信託に注目し、おすすめの投資信託を紹介した上で、そもそもなぜ値動きが起こるのかも解説します。

1. 【2025年9月更新】値動きが小さい(低リスク)投資信託ランキングBEST3

- 🥇ニッセイ・インデックスバランスファンド(4資産均等型)

- 🥈eMAXIS Slim バランス(8資産均等型)

- 🥉野村インデックスファンド・内外7資産バランス・為替ヘッジ型

🥇ニッセイ・インデックスバランスファンド(4資産均等型)

この銘柄は私自身もNISA口座で毎月積立投資をしています!

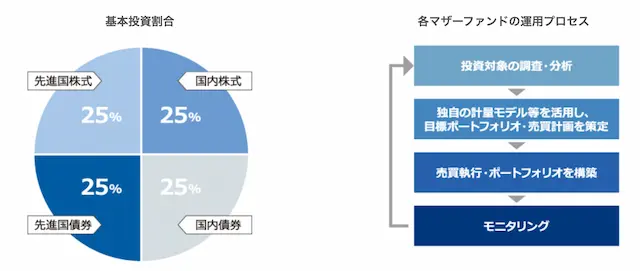

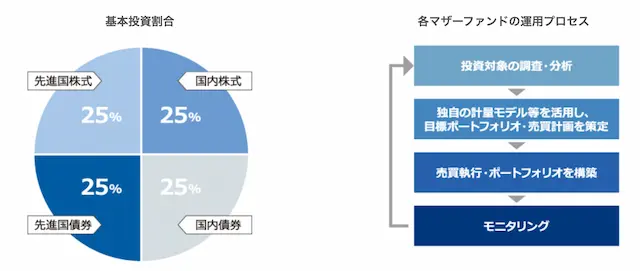

ニッセイ・インデックスバランスファンド(4資産均等型)は国内株式、国内債券、先進国株式、先進国株式に25%ずつ投資を行う投資信託です。

株式への投資でリターンを追求しながら、債券を資産配分に加えることで、リスクを軽減しています。

| 過去の運用パフォーマンス | |||

|---|---|---|---|

| 6ヶ月 | 1年 | 3年 | 設定来 |

| 1.7% | 4.0% | 31.0% | 81.7% |

(引用:ニッセイアセットマネジメント株式会社)

| 最大下落幅(2020年のコロナショック時)比較 | ||

|---|---|---|

| 銘柄名 | ニッセイ・インデックスバランスファンド (4資産均等型) | eMAXIS Slim 全世界株式 (オール・カントリー) |

| 投資対象 | 国内株式・先進国株式・国内債券・先進国債券 | 国内株式・先進国株式・新興国株式 |

| 最大下落幅 | 12,228円→10,298円 | 12,241→8,102円 |

| 下落率 | -15.78% | -33.81% |

全てを株式に投資する一番人気の投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」と比較して、低い下落幅であることから低リスク運用に成功しています。

特徴は株式と債券への分散投資を行うファンドとしては信託報酬が最低水準であり、効率的な運用を期待できます。

| ニッセイ・インデックスバランスファンド(4資産均等)の概要 | |

|---|---|

| 運用会社 | ニッセイアセットマネジメント株式会社 |

| ファンドの分類 | インデックスファンド |

| NISA対応 | ◯(つみたて投資・成長投資枠) |

| 運用開始年月 | 2015.08.27 |

| 現在の基準価格 | 18,166円 |

| 現在の総資産総額 | 725億円 |

| 総経費率(信託報酬等) | 0.17%(年率) 対象期間:2022年11月22日~2023年11月20日 |

| 解約手数料(信託財産留保額) | なし |

| 投資対象 | 国内株式・海外株式・国内債券・海外債券 |

| 為替ヘッジ | なし |

購入できる証券会社を表示する

- SMBC日興証券株式会社

- 株式会社SBI証券

- auカブコム証券株式会社

- 岡三証券株式会社

- GMOクリック証券株式会社

- 大和コネクト証券株式会社

- フィデリティ証券株式会社

- 松井証券株式会社

- マネックス証券株式会社

- 楽天証券株式会社

🥈eMAXIS Slim バランス(8資産均等型)

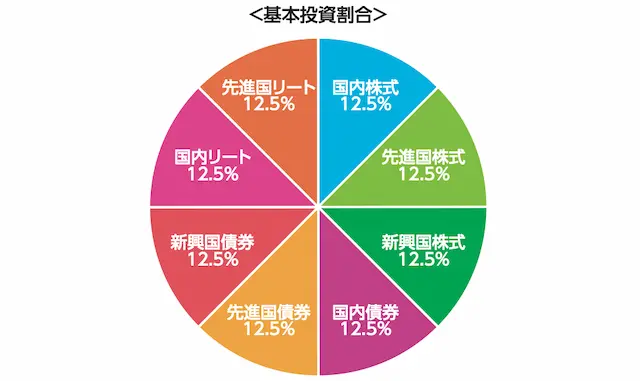

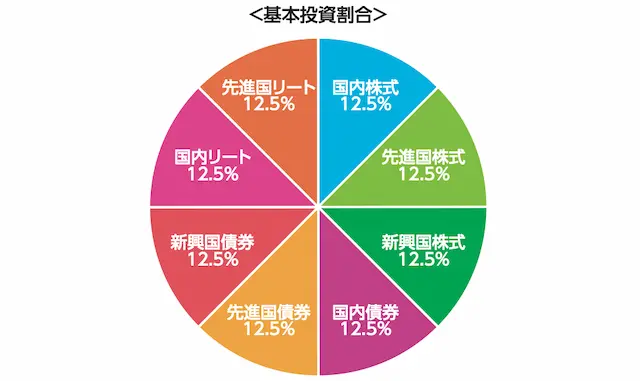

eMAXIS Slim バランス(8資産均等型)は国内株式・先進国株式・新興国株式・国内債券・先進国債券・新興国債券・国内リート・先進国リートに12.5%ずつ投資を行う投資信託です。

株式やリート(不動産)の投資でリターンを追求しながら、債券を資産配分に加えることで、リスクを軽減しています。

| 過去の運用パフォーマンス | |||

|---|---|---|---|

| 過去6ヶ月 | 過去1年 | 過去3年 | 設定来 |

| 2.2% | 6.0% | 28.3% | 67.7% |

(引用:三菱UFJアセットマネジメント株式会社)

| 最大下落幅(2020年のコロナショック時)比較 | ||

|---|---|---|

| 銘柄名 | eMAXISSlimバランス (8資産均等型) | eMAXIS Slim 全世界株式 (オール・カントリー) |

| 投資対象 | 国内株式・先進国株式・国内債券・先進国債券 | 国内株式・先進国株式・新興国株式 |

| 最大下落幅 | 11,983円→8,858円 | 12,241→8,102円 |

| 下落率 | -26.08% | -33.81% |

全てを株式に投資する一番人気の投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」と比較して、低い下落幅であることから低リスク運用に成功しています。しかし、債券の比率が低かったため、ニッセイ・インデックスバランスファンド(4資産均等型)以上の下落率となりました。

ニッセイ・インデックスバランスファンドと大きな違いは、新興国の資産(株式・債券)とリート(不動産)も投資対象としている点です。

これらの資産は他の資産よりリターンを期待できる側面でリスクも高くなっています。そのため、下落局面においてこれらの資産がパフォーマンスを悪化させる可能性も考えられます。

| eMAXIS Slim バランス(8資産均等型)の概要 | |

|---|---|

| 運用会社 | 三菱UFJ国際投信株式会社 |

| ファンドの分類 | インデックスファンド |

| 運用責任者 | 石崎健 |

| NISA対応 | ◯ |

| 運用開始年 | 2017.05.09 |

| 基準価格 | 16,767円 |

| 総資産額 | 3,231.61億円 |

| 総経費率(信託報酬等) | 0.18%(年率) 対象期間:2023年4月26日~2024年4月25日 |

| 解約手数料(信託財産留保額) | なし |

| 投資対象 | 国内株式・先進国株式・新興国株式・国内債券・先進国債券・新興国債券・国内リート・先進国リート |

| 為替ヘッジ | なし |

購入できる証券会社を表示する

- SMBC日興証券株式会社

- 株式会社SBI証券

- auカブコム証券株式会社

- 岡三証券株式会社

- GMOクリック証券株式会社

- 大和コネクト証券株式会社

- フィデリティ証券株式会社

- 松井証券株式会社

- マネックス証券株式会社

- 楽天証券株式会社

🥉野村インデックスファンド・内外7資産バランス・為替ヘッジ型

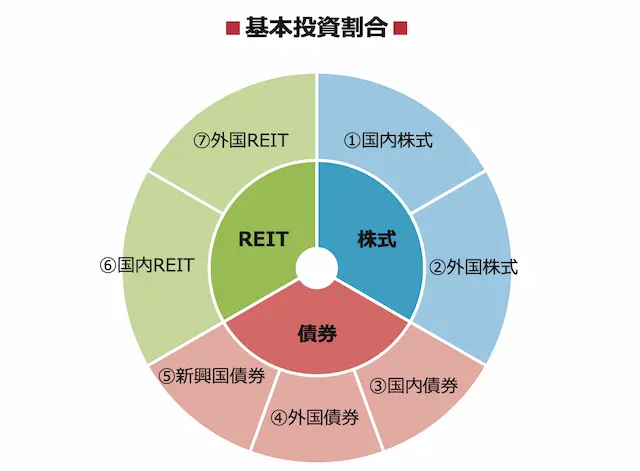

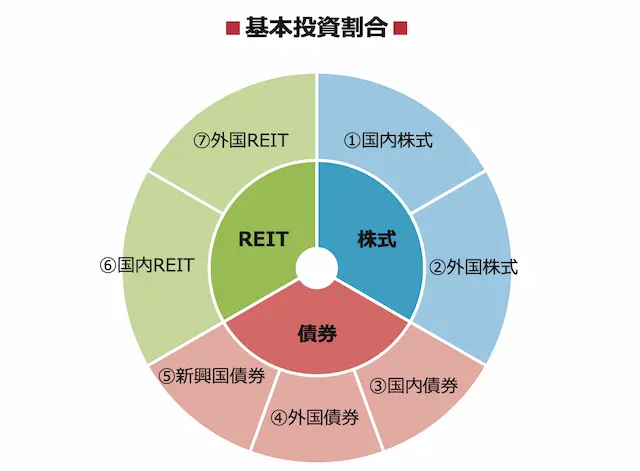

野村インデックスファンド・内外7資産バランス・為替ヘッジ型は国内株式・先進国株式・国内債券・先進国債券・新興国債券・国内リート・先進国リートに分散投資を行う投資信託です。

株式やリート(不動産)の投資でリターンを追求しながら、債券を資産配分に加えることで、リスクを軽減しています。

| 野村インデックスファンド・内外7資産バランス・為替ヘッジ型の運用パフォーマンス | |||

|---|---|---|---|

| 過去6ヶ月 | 過去1年 | 過去3年 | 運用開始来 |

| -0.5% | 3.9% | 3.4% | 68.8% |

(参考:野村アセットマネジメント株式会社)

| 最大下落幅(2020年のコロナショック時)比較 | ||

|---|---|---|

| 銘柄名 | 野村インデックスファンド・内外7資産バランス ・為替ヘッジ型 | eMAXIS Slim 全世界株式 (オール・カントリー) |

| 投資対象 | 国内株式・先進国株式・国内債券・先進国債券 | 国内株式・先進国株式・新興国株式 |

| 最大下落幅 | 15,595円→12,212円 | 12,241→8,102円 |

| 下落率 | -21.7% | -33.81% |

全てを株式に投資する一番人気の投資信託「eMAXIS Slim 全世界株式(オール・カントリー)」と比較して、低い下落幅であることから低リスク運用に成功しています。しかし、債券の比率が低かったため、ニッセイ・インデックスバランスファンド(4資産均等型)以上の下落率となりました。

eMAXIS Slim バランス(8資産均等型)と資産配分が似ていますが、リスクが比較的高い新興国株式を排除しています。

信託報酬が少々高いのが難点ですが、これは為替ヘッジを行なっているためです。為替ヘッジがある場合、株式価格の下落時に円高になった場合、逆相関の傾向がある債券価格の上昇による恩恵を享受できるため、株式価格下落のショックを軽減させる効果が期待されます。

| 野村インデックスファンド・内外7資産バランス・為替ヘッジ型の概要 | |

|---|---|

| 運用会社 | 野村アセットマネジメント株式会社 |

| ファンドの分類 | インデックスファンド |

| NISA対応 | ◯ |

| 運用開始年 | 2013年9月12日 |

| 基準価格 | 16,882円 |

| 総資産額 | 153.6億円 |

| 総経費率(信託報酬等) | 0.56%(年率) 対象期間:2022年9月7日~2023年9月6日 |

| 解約手数料(信託財産留保額) | あり(基準価額×0.2%×口数) |

| 投資対象 | 国内株式・先進国株式・国内債券・先進国債券・新興国債券・国内リート・先進国リート |

| 為替ヘッジ | あり |

購入できる証券会社を表示する

- SMBC日興証券株式会社

- 株式会社SBI証券

- auカブコム証券株式会社

- 岡三証券株式会社

- GMOクリック証券株式会社

- 大和コネクト証券株式会社

- フィデリティ証券株式会社

- 松井証券株式会社

- マネックス証券株式会社

- 楽天証券株式会社

2. 上記の銘柄がなぜ低リスクと言えるのか?

なぜ、上記の銘柄は比較的リスクが低いといえるのでしょうか?

その理由は資産配分に債券を加えている点にあります。

そもそも、なぜ値動き(リスク)があるのか?

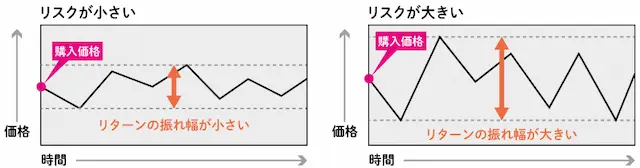

前提として、投資におけるリスクとは「値動きの大きさ(不確実性)」のことをさします。

・値段の変動幅が大きいことを「リスクが大きい」

・小さいことを「リスクが小さい」

と一般的に言います。

(引用:日本証券業協会)

金融商品の価格に影響を与えるリスクにはいろいろな種類があります。

- 信用リスク

→投資している企業が倒産したりする可能性 - 流動性リスク

→投資している株の取引量の変動 - 金利変動リスク

→金利の変動により市場へのお金の流通量が変わる - 為替変動リスク

→円とドルなどの、通貨の価値が変動する - カントリーリスク

→地震が多い日本など、国によって背景が違う

このようなリスクが複雑に絡み合い、値動きを発生させています。

このリスクをゼロにすることは基本的に不可能です。ですので、何らかのリスクを抱えている金融商品は損をする可能性があります。

値動き(リスク)が低い商品の特徴とは?

リスクが低い商品には、そもそもどのような特徴があるのかを解説します。

- 価格変動が低い

→価格の急激な変化が起きにくい商品ほど、損失が少なくなります。 - 利回りの確実性が高い

→リターンに確実性を求めるほど、リスクが下がります。例えば、政府が発行する国債の場合、発行時に定められた金利をある一定の期限を経て受け取ることができます。国がこれを履行しない場合、国の信用が下がるためです。 - 発行者の信頼性が高い

→例えば、低リスクの代表格とされている国債は政府が発行するため信頼性が高いです。このような商品は元本毀損が発行者の信用を損なうため、履行義務も高まり、相対的に低リスクになる傾向にあります。 - 流動性が高い

→相場の値動きは、投資家の需要と供給で決まります。そのため、低リスクの金融商品は一般的に流動性が高い(売買が盛ん)傾向にあります。 - 情報の透明性が高い

→低リスクな商品ほど、情報に透明性があります。情報の透明性が高いほど、投資家はその商品の価値を適切に判断できるため、価格のブレが起きにくく、結果としてリスクが低くなります。

値動き(リスク)が低い金融商品の例

上記で解説した低リスク商品の特徴から、一般的にリスクの低いと言われる金融商品の例を解説します。

- 国債

- 格付けが高い社債

(1)国債

国債は、日本などの政府が発行する債券。国が破綻しない限りは、固定期間で固定の利回りを獲得できます。そのため、低リスクと言えます。

日本の国債は利回りが低いですが、海外債券だと政府発行のものでも利回りが4%を超えるものもあります。

運用期間は3年満期・5年満期・変動金利で10年満期など様々です。

- 価格変動が低い ◎

- 利回りの確実性が高い ◎

- 発行者の信頼性が高い ◎

- 流動性が高い ◎

- 情報の透明性が高い ◎

(2)格付けが高い社債

国債が国が発行する債券に対して、社債は企業が資金調達のために発行する債券です。

会社が倒産しない限りは、固定期間で固定の利回りを獲得できます。そのため、国債ほどではないですが、比較的低リスクと言えます。

国債より金利が高い傾向にありますが、信用格付けが低い企業の社債は倒産確率が高くなるため、元本を毀損するリスクがあります。

- 価格変動が低い ◎

- 利回りの確実性が高い ◯

- 発行者の信頼性が高い ◯

- 流動性が高い ◯

- 情報の透明性が高い ◯

債券を資産配分に加えた投資信託(バランスファンド)が低リスクである理由

上記から、債券が比較的低リスクの金融商品であることがわかります。

株式などのリスクが高い金融商品に投資しつつ、債券も資産配分に加えることで、リスクを低減できるため、比較的低リスクでの運用が可能となります。

このように株や債券など複数の資産を組み合わせて運用する投資信託のことをバランスファンドと言います。

以上から、資産配分に債券を加えている投資信託=比較的低リスクの運用が可能と言えます。

3. 投資歴8年が解説!これから投資を始める方へのアドバイス

- 新NISA制度を活用する

- 周りの運用成績は気にしない!まずは値動きに慣れる

- 値動きに慣れてきたらよりリスクの高い商品も考える

- <補足>値動きがない!オルタナティブ投資の紹介

順番に解説します。

(1)新NISA制度を活用する

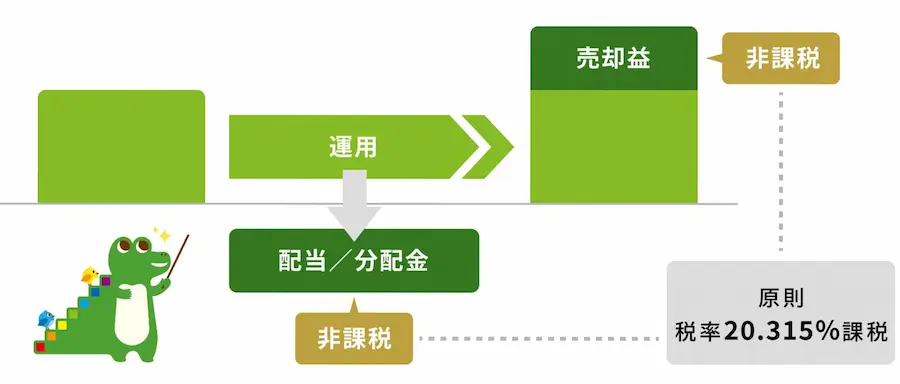

NISA(旧:つみたてNISA)は、NISA口座内での売却利益や配当/分配金に対して一切税金がかからない(非課税)で運用できる国の制度。

日本国内に住んでいる18歳以上の方なら誰でもNISA口座を開設できます。

(引用:金融庁)

NISAには、つみたて投資枠と成長投資枠があり、それぞれ年間120万円、240万円まで投資することができます。

概要を簡単に表でまとめました。

| 現行(新しい)NISA | ||

|---|---|---|

| つみたて投資枠 | 成長投資枠 | |

| 非課税期間 | 無期限 | |

| 年間の非課税枠 | 120万円 | 240万円 |

| 生涯の非課税枠 | 1800万円 ※成長投資枠だけの場合1200万円まで | |

| 投資できる商品 | 金融庁の基準を満たした投資信託 | 投資信託・個別株式 |

- つみたて投資枠・成長投資枠で投資できる商品が違う

- つみたて投資枠・成長投資枠で年間投資上限金額が違う

- 非課税枠の上限は合計1,800万円まで

- 非課税期間は無期限

一般的には、利益に対して20.315%の税金が発生するため、投資をこれから始める方はまず最初に検討したい制度です。

(2)周りの運用成績は気にしない!まずは値動きに慣れる

初心者がやりがちな一番の失敗例は、リスクが高すぎる商品に投資をして、マイナスが続くことを恐れて、マイナスの運用成績で売ってしまうことです。

初心者の方ほど、周りが株式型などリスクの高い投資信託に投資し、大儲けした話を聞いて投資を始めがちです。

この点で言えば、初心者の方が最初にリスクの低い投資信託に投資する選択は適切と言えます。

リスクが低い投資商品から投資を初めて、値動きがマイナスとプラスを行き来する特徴を理解することが、長く投資を続けるには重要です。

(3)値動きに慣れてきたらよりリスクの高い商品も考える

投資の値動きに慣れてきたらより、リスクの高い運用商品も手を出してみるといいでしょう。

なぜなら、リスクが高い商品のほうが、大きなリターンを期待できるからです。

投資には複利効果があります。

100万円を投資して、5万円のリターンを獲得したら、翌年は105万円の投資枠で投資ができます。これを繰り返すと含み益がどんどん増えていきます。これが複利効果です。

複利効果をフル活用するにはリターンが大きいほうがいいので、ある程度リスクが高い商品に投資したほうが資産形成のスピードは早まります。

投資の値動きに慣れてない状態でリスクの高い商品に手をだすと、怖くて売って失敗してしまうのでご注意くださいね。

<補足>値動きがない!景気独立の運用(オルタナティブ投資)の紹介

- 投資信託の投資にある程度慣れてきた

- 値動きのある投資はちょっと合わないかも

このような方には、株式や投資信託などいわゆる値動きがある伝統的な金融商品とは別にオルタナティブ投資と言われる投資ジャンルに併用投資してみるのもおすすめです。

例えば、オルタナティブ投資の一つに貸付型クラウドファンディングという投資ジャンルがあります。その代表サービスでもあるオルタナバンクには”値動きがありません”。

つまり、決まった期間で固定利回りを期待することができます。

| 投資の種類 | オルタナバンク | 投資信託 |

|---|---|---|

| 利回りの決定要因 | 貸付金利 | 価格の値動き |

| 期待リターン | 4.0〜12.0%程度 | 2.0〜8.0%程度 |

| 価格の値動き(リスク) | なし | あり |

| 貸し倒れの可能性 | あり | なし |

| 最低投資金額 | 1万円〜 | 100円〜 |

オルタナバンクのような貸付型クラウドファンディングが投資信託と違う点は下記です。

- 利回りの決定要因

- 投資家が許容すべきリスク

投資信託への投資では、ある程度の価格の値動きを投資家が許容し、それに応じたリターンを享受します。価格が常に変動するために、評価額がマイナスになることもあります。

一方で、オルタナバンクは貸付の仕組みを活用します。そのため、企業に貸付したタイミングで将来リターン(貸付利息)が固定で決まります。

「100万円で1年間貸付するから年間利息5%で返済してね。」という契約を結びます。

企業への貸付金利が高いほど、投資家は高い利回りを期待できます。

もちろん貸付を受けた企業には返済義務が生じるため、返済を履行できないリスク(貸し倒れ)があり、これは貸付型クラウドファンディングのリスクでもあります。

貸し倒れとは

貸したお金と同額が返ってこないこと。

貸し倒れが起きない限り、投資した人は”固定期間で相場の値動きに左右されにくい安定した収益“を期待できます。

また、オルタナティブ投資は1万円程度の少額から始めることができます。

↓オルタナバンクの詳細を知る↓

\ 2026年1月31日まで /

ここから口座開設+初回投資で

現金3,000円プレゼント

※サービス内容やキャンペーン・プログラム条件は

公式サイトで必ずご確認ください。

4. 値動きが小さい(低リスク)投資信託の選び方

ご自身で低リスクの投資信託を選びたい場合の選び方を解説します。

- 債券を中心にさまざまな資産・地域に分散投資している銘柄

- アクティブファンドは避ける

- 資産残高が高い銘柄

- 信託報酬が安い銘柄

一つずつ解説していきます。

選び方1:債券を中心にさまざまな資産・地域に分散投資している銘柄

値動き(リスク)が低い金融商品の例でも紹介したように、債券が投資対象となっているほうが低リスクでの運用できる傾向があります。

そのため、投資信託が投資している金融商品を見て、その中に債券があるかどうかを確認しましょう。

また、単一の銘柄より、複数の銘柄に投資しているほうが、分散の効果が効き、比較的価格が安定(低リスク)になります。

加えて、投資する地域も分けたほうがいいでしょう。

例えば、債券だけを見ても、米国債券や日本債券(国債)など国によっては多種多様です。単一の国に不祥事があると大きく価格変動が起こる可能性があるため、地域分散ができている銘柄を選ぶべきでしょう。

選び方2:アクティブファンドは避ける

投資信託には、

- 日経平均株価など、特定の指数に連動するインデックスファンド

- 運用責任者(ファンドマネージャー)が個人の裁量によって投資を行うアクティブファンド

があります。

低リスクでの運用という側面でいうと、積極的にリターンを追求するアクティブファンドとは相性が悪いです。

基本的にはインデックスファンドへの投資がおすすめです。

選び方3:資産残高が高い銘柄

加えて、資産残高が高い銘柄を選ぶと投資信託が運用停止になりにくいです。

資産残高が低すぎる投資信託は、運用会社の都合で最悪運用停止してしまう可能性があります。

※運用停止となっても、元本は戻ってくる場合がほとんどです。再投資の手間を考えると避けたいリスクです。

選び方4:信託報酬が低い銘柄

投資信託の手数料には、

- 買付手数料

- 信託報酬

- 解約手数料(信託財産留保額)

がありますが、この中でも信託報酬は常に必要となるコストのため、同じような運用する銘柄で比較して、低い銘柄を選択するのがおすすめです。

低リスクの投資信託ランキングまとめ

- 🥇ニッセイ・インデックスバランスファンド(4資産均等型)

- 🥈eMAXIS Slim バランス(8資産均等型)

- 🥉野村インデックスファンド・内外7資産バランス・為替ヘッジ型

私が選ぶ、低リスクの投資信託ランキングは上記です。

また、価格の値動きが怖いと言う方向けに、オルタナティブ投資「オルタナバンク」もご紹介しました。

この記事が参考になれば幸いです。

↓オルタナバンクの詳細を知る↓

\ 2026年1月31日まで /

ここから口座開設+初回投資で

現金3,000円プレゼント

※サービス内容やキャンペーン・プログラム条件は

公式サイトで必ずご確認ください。

コメント