コモンズ投信は創業以来、一貫してお客様の長期的な資産形成を実践してきた運用会社。

30個のドットで構成されたコモンズ投信のロゴには、30年というひとつの世代を超えて、親子が手を携え、こどもたちの時代をより良い社会にしていく持続可能な社会を創ろうという想いが詰まっています。

確かな運用パフォーマンスだけでなく、収益の一部を寄付に回すという独自の取り組みも注目されています。

今回、コモンズ投信の代表取締役社長 伊井哲朗さんに取材することができました。看板ファンドである「コモンズ 30ファンド」と「ザ・2020ビジョン」の運用哲学について詳しくご紹介いただきました。

当記事を伊井哲朗さんとの出会いと捉え、学びを深めることにご活用ください。

伊井哲朗さん

コモンズ投信株式会社

代表取締役社長兼最高運用責任者

山一證券入社後、主に営業企画部に在籍し営業戦略を担当。その後、メリルリンチ日本証券(現三菱UFJモルガン・スタンレー証券)の設立に参画し約10年在籍。コモンズ投信創業と共に現職。2012年7月から最高運用責任者兼務。同社は、骨太な長期投資家として特色がありコモンズ30ファンドは、アワード受賞多数、新NISAでつみたて投資枠と成長投資枠の両枠で購入ができる数少ない日本株アクティブファンドになる。2024年10月には上場株インパクトファンド「まあるい未来共創ファンド cotocoto」をローンチ。

BSテレビ東京「NIKKEI NEWS NEXT」レギュラーコメンテーターを務めるなどメディア出演多数。2023年6月から投資信託協会理事。

1. コモンズ投信の原点!コモンズ30ファンドについて

マネとも中の人

マネとも中の人本日はお忙しい中、お時間いただきありがとうございます。

コモンズ投信といえば、「コモンズ 30ファンド」と「ザ・2020ビジョン」という2つの看板ファンドが有名です。

どちらも日本株を投資対象としていますが、異なるコンセプトを掲げていますね。まず、それぞれのファンドのコンセプトについて、簡単にご説明いただけますか?

はい、コモンズ 30ファンドは、30年という長い時間軸で、持続的に成長できると考える約30社の企業に厳選して集中投資するファンドです。

これは30年後の株価を予測するわけではなく、様々な外部環境の変化を乗り越えていけるぐらい強い企業に投資をするということです。

そのためには、ビジネスモデルの強さ、優れた経営体制や企業文化など時代の大きな変化に耐えながら着実に成長する企業である必要があります。

このファンドの構想こそが、コモンズ投信設立の原点(後編でご紹介)なのです。

まさに長期投資を体現したようなファンドですよね。

ありがとうございます。実際に、コモンズ 30ファンドでは10年以上投資を継続している企業が約8割以上あります。

いいですね!コモンズ 30ファンドは、企業とのエンゲージメント(企業との対話)を重視しているとも公式サイトにはありますね。

そうですね。株主はある意味、そこの企業とパートナーです。

パートナーとして、あくまで外部からですが、企業価値を上げてもらうための助言をする必要があります。

例えば、「情報開示を改善した方が良い」「業界を横断的に見ると利益率を高められる可能性がある」「特定の分野に注力した方が良い」といったような助言です。

時には、スタートアップ企業や、人材を紹介させていただくこともあります。

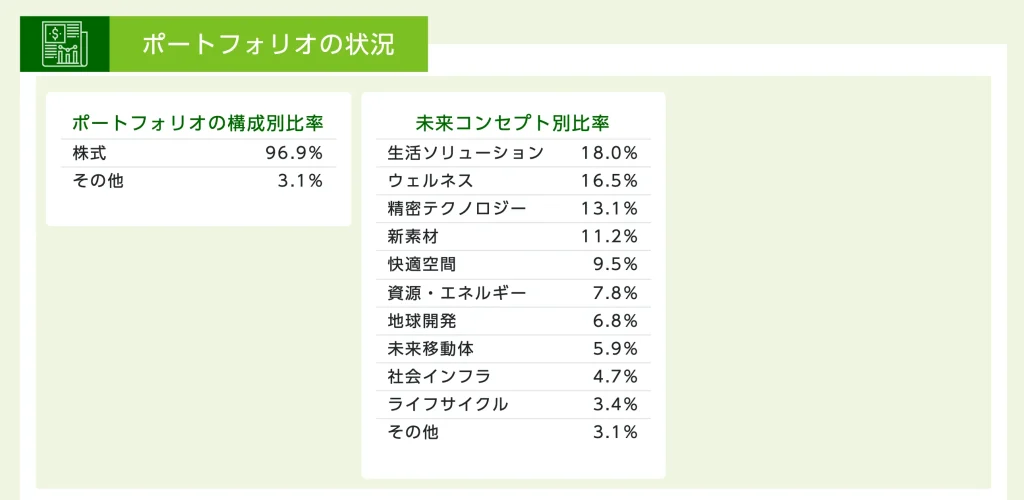

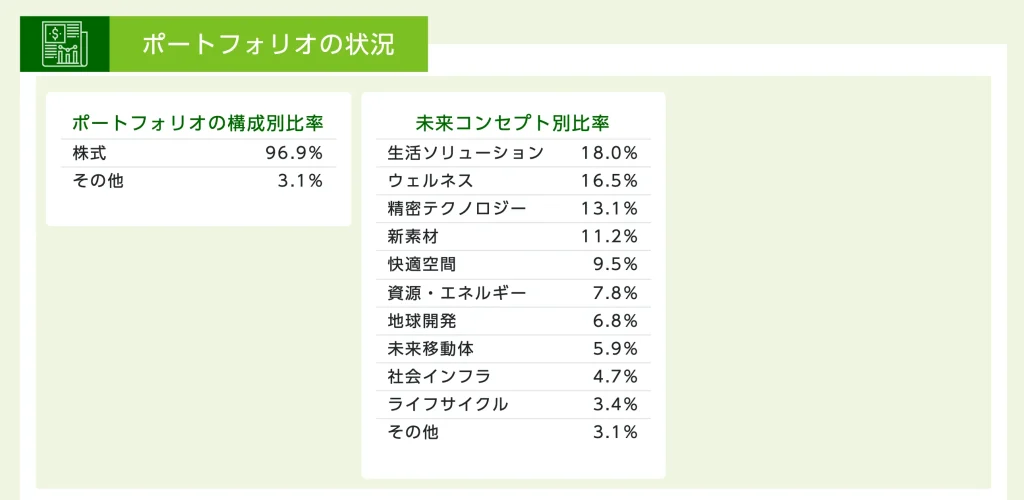

コモンズ 30ファンドでは、「未来コンセプト」という独自のセクター分類が使用されていますね。

これは一般的な業種分類は「現在行っている事業」に基づいた分類であり、長期投資を前提とした場合には適していないと考えているからです。

そこで、将来においても存在し続けるであろうカテゴリーとして「未来コンセプト」を設定し、投資先企業を分類しています。

ただし、未来コンセプトごとに銘柄数を決めているわけではなく、長期的に企業価値が向上すると考える企業を選定し、その結果を未来コンセプトで分類しています。

確かに30年後は全く違う業種になっていましたというのは普通のことですよね。

2. コモンズ投信の攻めの運用:「ザ・2020ビジョン」の投資哲学

ありがとうございます。次に、もう一つの看板ファンドであるザ・2020ビジョンについてお聞かせください。

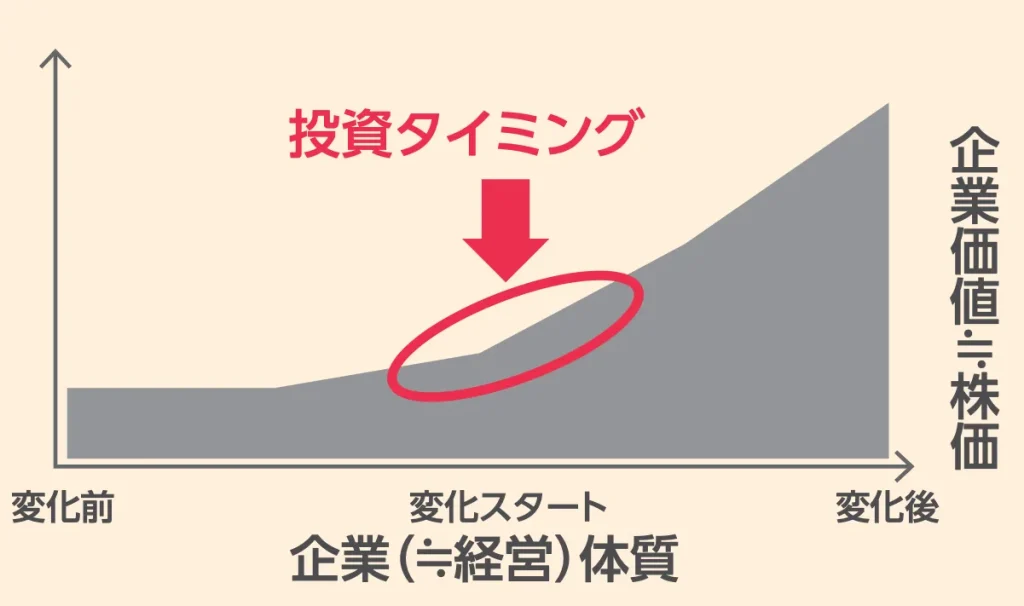

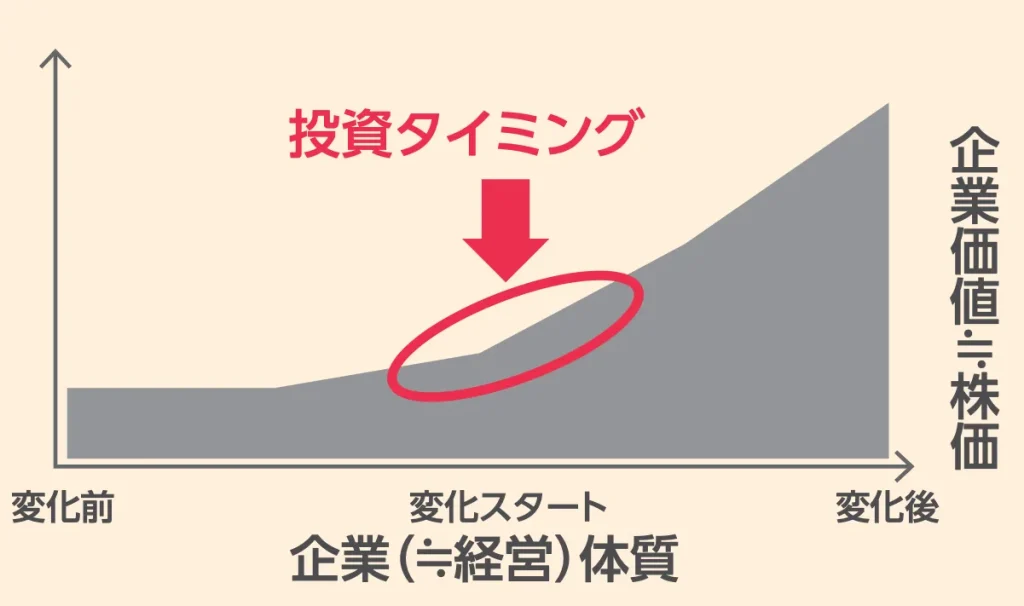

コモンズ投信は、長期的な企業価値向上を重視する運用哲学を持っていますが、ザ・2020ビジョンは、コモンズ 30ファンドとは異なるアプローチをとっています。

具体的には、5年程度の期間で大きな変化を遂げる企業に注目し、より積極的な運用を行うファンドです。

例えば、上場間もない企業、業績が著しく悪化し変革を迫られている企業、経営者交代を機に資本市場への対応が改善した企業など、様々な変化のパターンがあります。

「変化」をどのように捉えているのでしょうか?

他のファンドではPBRを重視するなど、決算などの数値データを基に判断しているところもあると聞きます。

私たちは、定量的な分析も行いますが、あくまでも参考情報として活用します。

定量的な分析はあくまで誰かがやればできる話です。それだとα(アルファ)値(※) が出にくいです。

また網で掬って落ちた銘柄の中にこそ、本当にいい会社がある場合もあります。そのため、数字だけを見て判断するのではなく、アナリストが「これは」と思う企業に足を運び、調査・分析を行っています。

ボトムアップアプローチ(個別企業を徹底的に分析する運用手法)ですね。

具体的に、どういった企業が「変化」すると判断されたのでしょうか。

例えば、ソニーグループ株式会社さん(以下、ソニー)は大きな変化を遂げた企業の一つと言えるかもしれません。2012年に平井氏が社長に就任した時、私は「ソニーは変わる」と感じていました。

平井氏はエンタメ系出身でしたが、アメリカでの経験が長く、「ワンソニー」を掲げて組織改革を断行しました。

平井氏は、プレイステーション事業で苦しい時期にチームビルディングを行い、ソニーグループ内で2回の再生実績がありました。

不採算事業の売却も断行し、新しい事業を立ち上げる際には、非常に優れた事業の仕組み構築しました。

というと「人」で変化を見ているということでしょうか?

「人」は確かに重要です。

しかし、「人」だけを見ているわけではなく、ビジネスモデルや、その企業の製品・サービスが社会にどのような価値を提供しているかなど、多角的な視点で分析・取材し変化を捉えています。

なるほど。ありがとうございます。

3. 相場の機を見る:ザ・2020ビジョンのダイナミック運用

ザ・2020ビジョンでは「ダイナミックな運用」を掲げていますが、具体的にはどのような運用を行っているのですか?

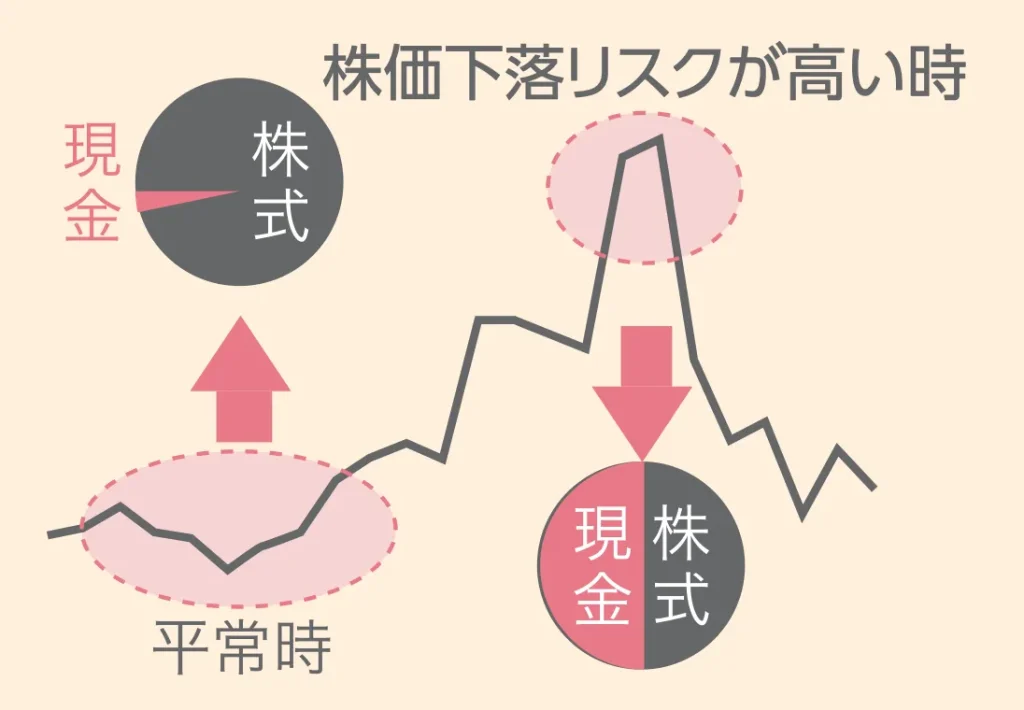

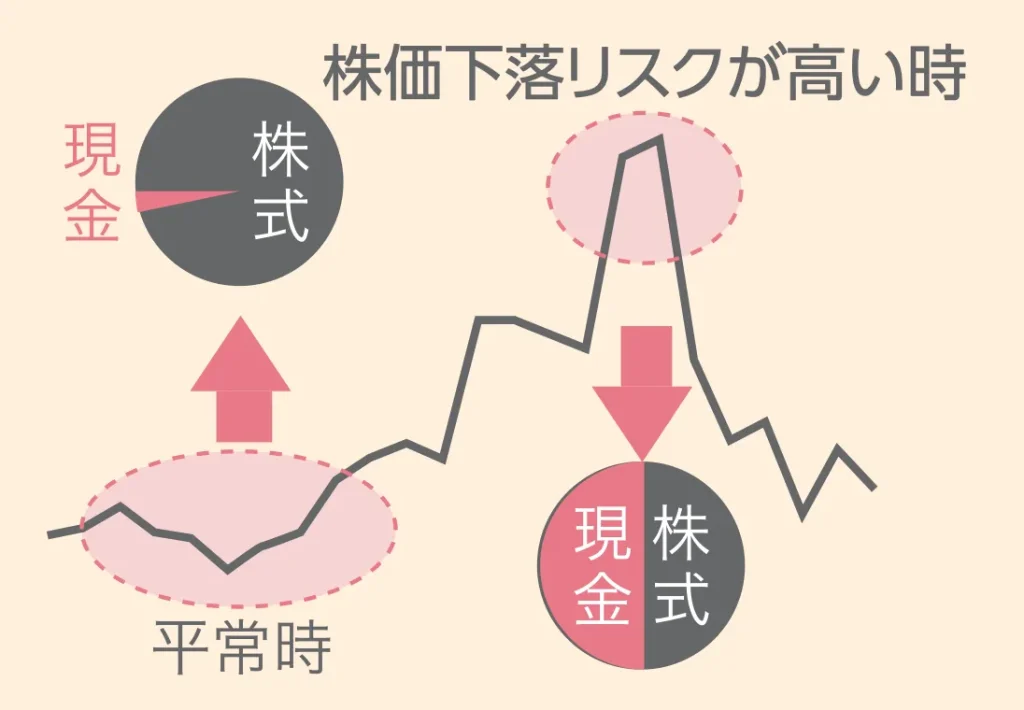

相場の状況に応じて、現金比率を調整するなど、機動的な運用を行っています。

例えば、ザ・2020ビジョンでは現在IP(知的財産)関連の企業に多く投資していますが、このように長期的な目線で値上がり益を狙えると思えば、特定のセクターへの投資比率をグッと高めたりするため、業種別の投資配分などもあまり意識していません。

また、コロナ禍の際、2020年1月中旬に武漢で新型の伝染病が発生しているというニュースを見て、これは自動車産業を中心に大きな影響があると考えました。

すぐに自動車および自動車部品関連企業を集中的にリサーチしたところ、多くの企業がサプライチェーン(商品の原材料・部品の調達から販売に至るまでの一連の流れ)の状況を把握できていませんでした。

そこで、私たちは現金の比率を高め、2月下旬から3月にかけての株価急落に備えました。

具体的には現金比率を13%程度にまで高め、その後は暴落した局面で積極的に買い増しを行い、結果として、その後のパフォーマンスに好影響を与えることができました。

まさにダイナミックな運用ですね。

現金比率のダイナミックな変動は、投資家にとっては嬉しいと思う方もいらっしゃるかもしれませんね。

4. 不安な時こそ、そばにいる:コモンズ投信、投資家に寄り添う情報発信

ありがとうございます。

このような下落局面では運用的なアプローチも重要ですが、不安な時こそ情報発信が大事と考えています。

確かにコモンズ投信さんは情報発信にも力を入れている印象があります。

力を入れています。

例えば、2024年8月5日に日本株が急落した際には、すぐにメッセージを発信し、動画で解説を行い、セミナーも開催しました。

実際、投資信託協会と金融庁から「投資家への情報発信を積極的に行った運用会社の事例」として取り上げられました。

素晴らしいですね。投資家にとって、下落時の迅速かつ丁寧な説明対応は心強いものです。

そうですよね。

投資家が不安を感じている時にこそ、迅速かつ丁寧に情報を提供することが重要だと考えています。それが商品の生産者としてもとても重要だと考えています。

5. 少数精鋭で勝負:コモンズ投信が貫く「集中投資」の流儀

ザ・2020ビジョンは、コモンズ 30ファンド(30銘柄)と比べて銘柄数が50銘柄と多いですが、これはなぜですか?

コモンズ 30ファンドは、結果的に大型株の方が多いのですが、ザ・2020ビジョンは小型株も複数組み入れているため、銘柄数が多くなっています。

しかし、資産運用の世界では、30~50銘柄への投資は「集中投資」と呼ばれており、その運用方針は変わりません。

集中投資のメリットは何でしょうか?

厳選した少数銘柄に集中投資することで、好パフォーマンスを期待することができます。

例えば、サッカーでもスタメンの11人を選びきるわけですね。他にもいい選手がいるので12人で、などとやり始めると実はチームは弱くなるものですね。

なので、常にトップのところを選びきることで勝負しないとアルファ値は出せないと考えています。

6. 長期投資で社会課題に挑む:コモンズ投信、信託報酬寄付の理念

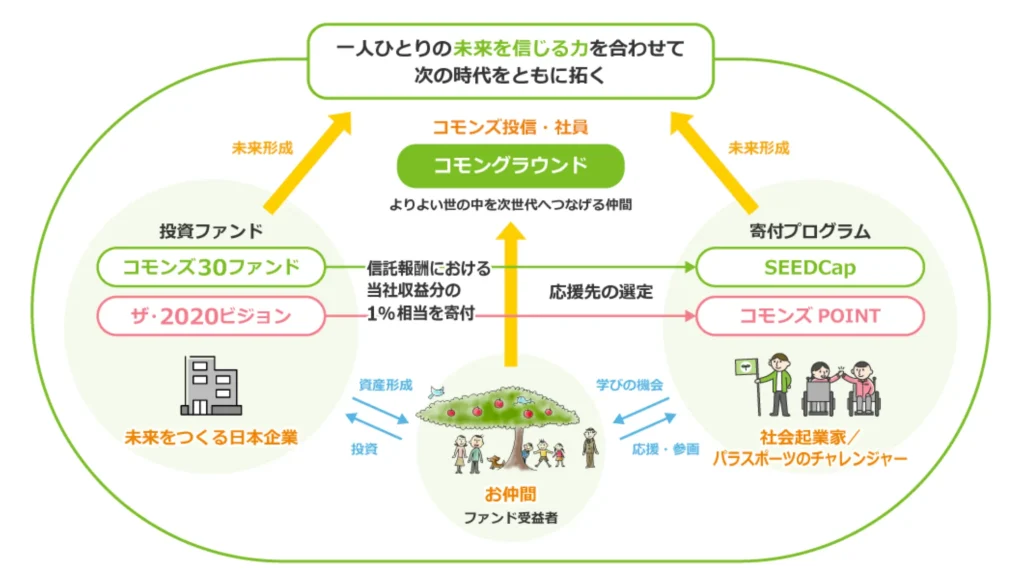

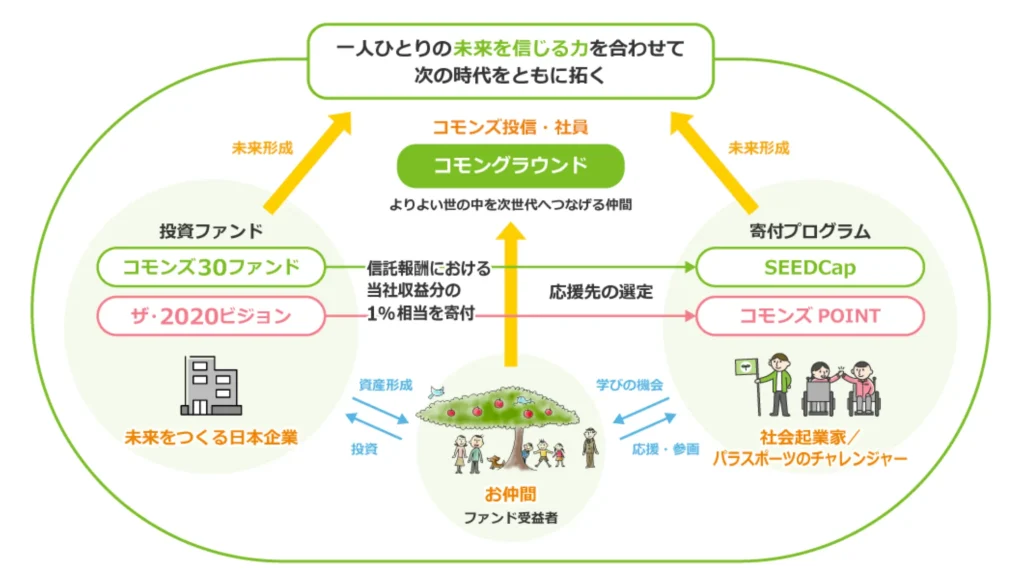

コモンズ投信さんでは収益の一部を寄付されていますが、その理由と、運用や社会への影響について教えてください。

金融業は本来、お金を融通するビジネスです。私たちも、長期的に企業価値を高める日本企業に長期資金を回す役割を担っています。

一方、企業も政府・自治体も対応できない社会課題に取り組む社会起業家がいます。彼らに資金を回すことは、私たちの創業理念の一つです。

毎年秋には、社会起業家がその取り組みや想いをスピーチする場を設け、コモンズ投信の投資家の皆さんと一緒に支援先を決定しています。

コモンズ 30ファンドは社会起業家に、ザ・2020ビジョンは障害者スポーツ団体に寄付しています。

最近の若い世代は環境問題や貧困問題の解決に貢献することを重視する傾向が強まっており、投資と寄付の距離も縮まってきていると感じます。

投資を通じて社会課題の解決に貢献したいと考える投資家が増えてきていると思っており、当ファンドの特徴の一つにもなっています。

7. 厳選投資と運用力で未来を拓く:コモンズ投信、2つのファンドへの自信

最後に、今後の日本マーケットの見通しと、ファンドのパフォーマンスについてお聞かせください。

どちらのファンドも銘柄を厳選していますので、パフォーマンスについては自信を持っています。

よくお客様から「アメリカ株と日本株、どちらがいいですか?」と聞かれますが、今は国別の投資比率を決めて、その国の中からいい会社を選ぶ時代ではありません。

企業は国境を超えてビジネスを展開していますから、国籍ではなく、どこでビジネスを展開しているのか、その事業領域が重要です。

コモンズ 30ファンドに投資している企業の8割は、日本よりも海外の売上高が多く、そのうちの15社は海外売上高比率が70%から80%を超えています。

つまり、彼らはグローバルで戦える企業であり、日本株やアメリカ株といった枠組みを超えています。

加えて、ザ・2020ビジョンは、企業の目利きだけでなく、相場環境に応じて現金の保有比率を調整するなど、まさに運用力が問われるファンドです。

コモンズ 30ファンドとザ・2020ビジョンどっちもいいファンドですよね。

どちらから投資したらいいなど、アドバイスありますでしょうか?

過去のパフォーマンスを見ると、コモンズ 30ファンドとザ・2020ビジョンが好調な時期が交互に入れ替わる傾向があります。

これは、コモンズ 30ファンドが時価総額の大きな企業を多く組み入れ、ザ・2020ビジョンが時価総額の小さな企業も多く含むことなどが影響していると考えています。

そこで、投資家の皆様には、両方のファンドを併せ持つことで、それぞれの強みを活かした資産形成が可能になるとお伝えしています。

コモンズ投信の投資哲学、そして実践について、深く理解することができました。本日は貴重なお話をありがとうございました。

こちらこそ、ありがとうございました。

これからも、日本の個人投資家の皆様に長期投資の魅力を伝え、豊かな社会の実現に貢献していきたいと考えています。

後書き

コモンズ投信の伊井哲朗さんに取材をさせていただきました。

「コモンズ 30ファンド」と「ザ・2020ビジョン」ともに長期的な企業価値向上を重視するという運用哲学のもと、時代にマッチした合理的な戦略で運用されていることがわかりました。

また、運用パフォーマンスという側面では、銘柄数を厳選している点にも好感を持ちました。

コモンズ投信レベルに銘柄を絞り切っているファンドは国内でも少ないと思います。その結果が今の好パフォーマンスにも表れていると感じます。

収益の一部が寄付に回り、それが投資家にもしっかり開示されている点も良いです。

伊井さんの誠実な人柄も相まって、今後とも成長を見守っていきたいファンドです。

後半の記事では、創業の経緯などについてお聞きしております。こちらもぜひ合わせてご覧ください。

コメント